Долговая расписка или договор займа – что лучше оформить, если давать деньги взаймы

Россияне, занимающие деньги, зачастую ведут себя безответственно. Чтобы обезопасить себя и получить полагающуюся сумму, необходимо оформить долговую расписку или договор займа.

Расскажем, что это за документы, чем они похожи, чем отличаются, и обозначим все правовые нюансы при их действии.

Содержание статьи:

- Закон о договоре займа и долговой расписке

- Форма и общие признаки документов

- Отличительные особенности

- Несоблюдение договора займа или расписки

- Заверение документов

- Взыскание долгов

- Оспаривание документов

Что говорит Закон о договоре займа и долговой расписке

В соответствии со статьей 807 ГК РФ, долговые отношения могут возникнуть при заключении договора займа. Согласно этому документу, одна сторона передает в собственность другой стороне денежные средства или какие-либо вещи за определенную сумму.

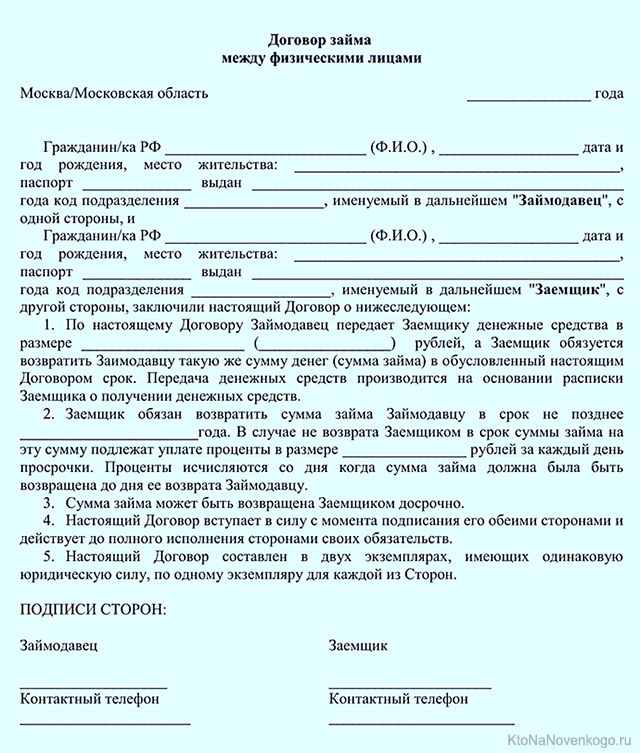

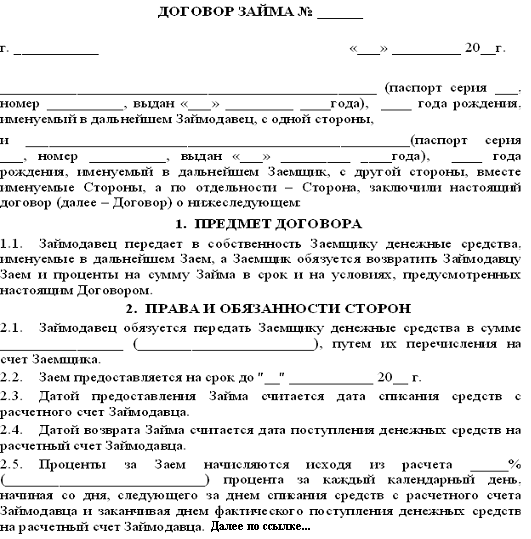

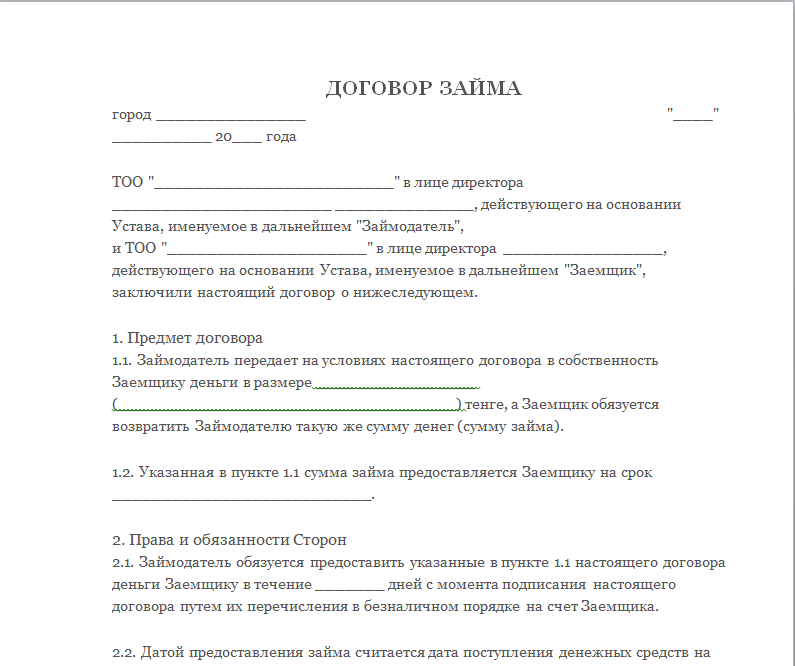

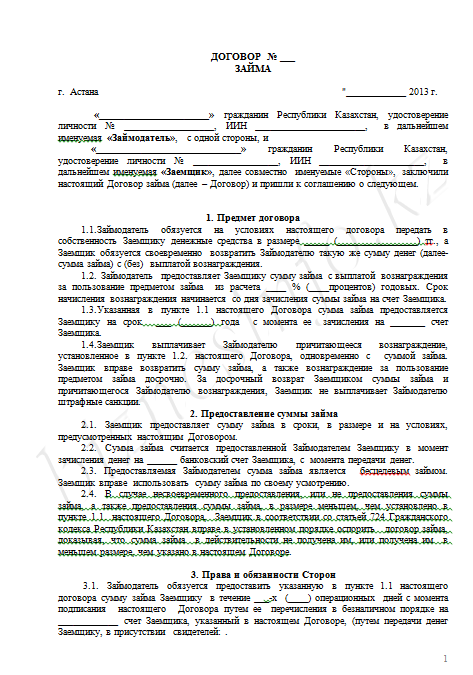

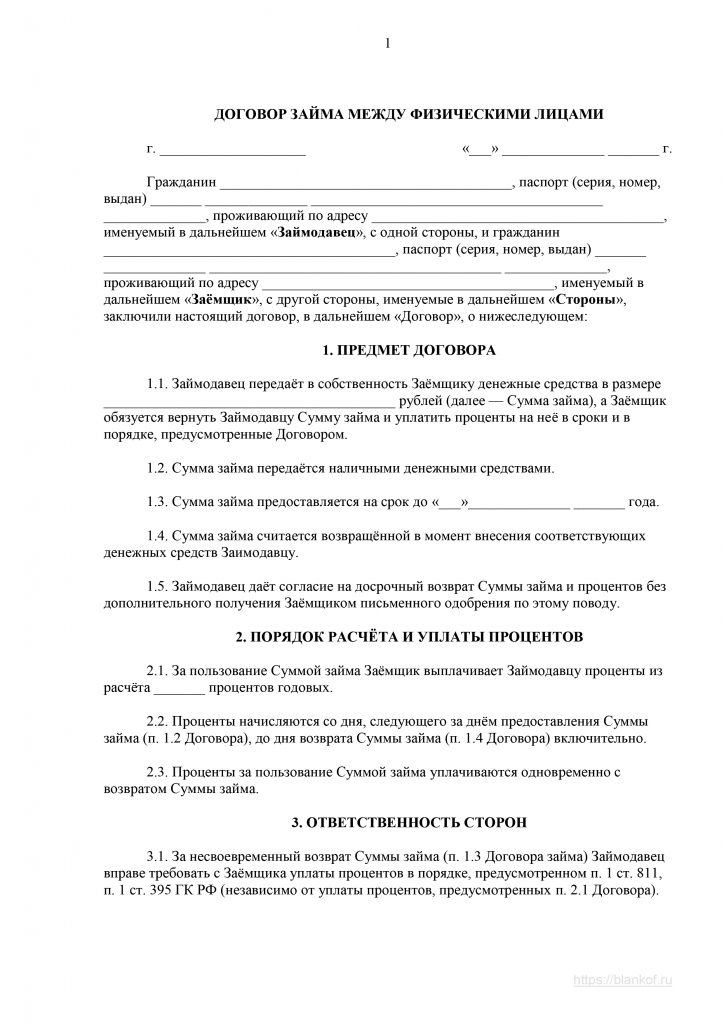

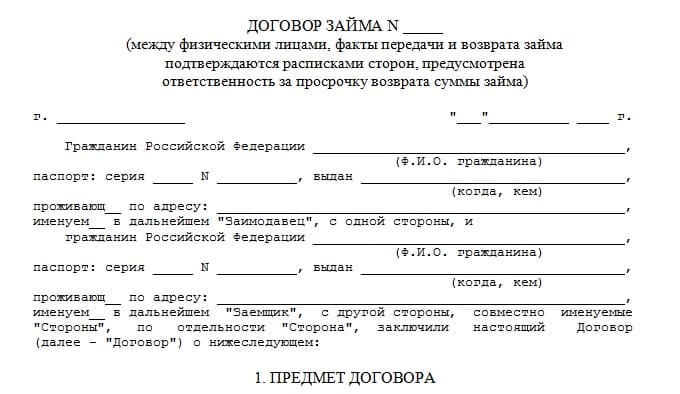

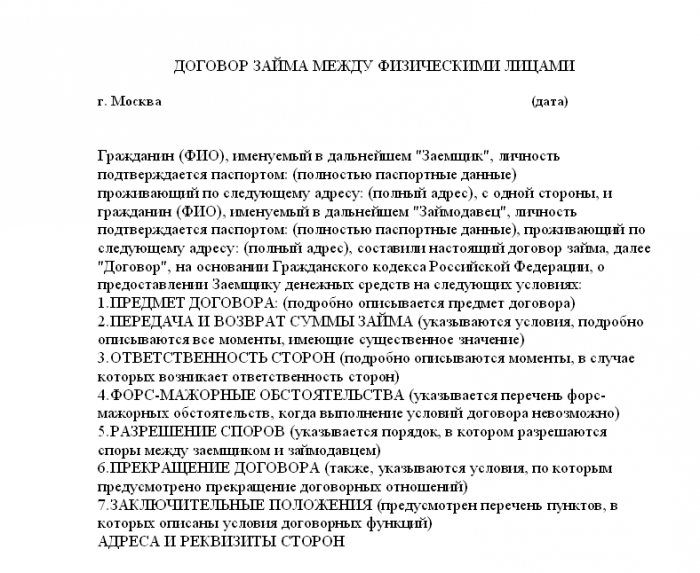

Договор займа подписывается обеими сторонами. Он более серьезен, нежели долговая расписка.

Как правильно дать деньги в долг и как возвратить долг?

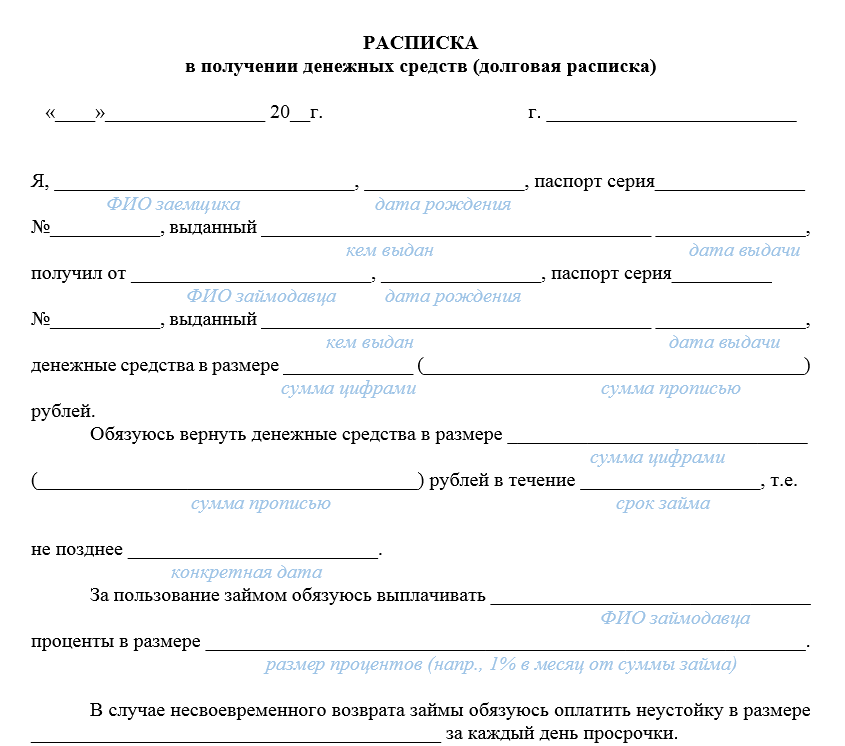

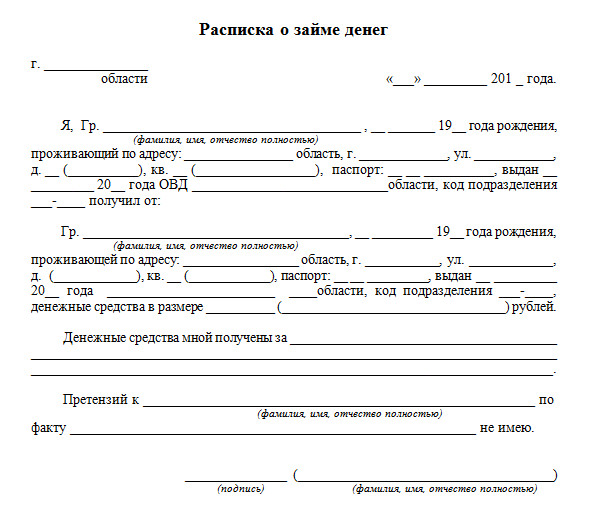

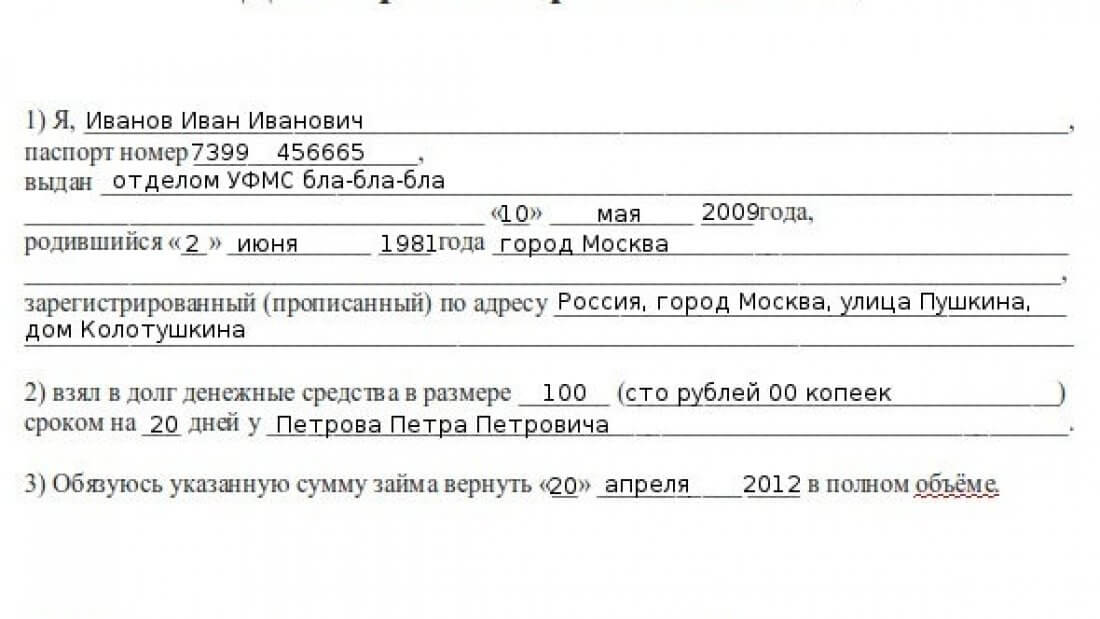

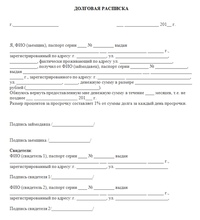

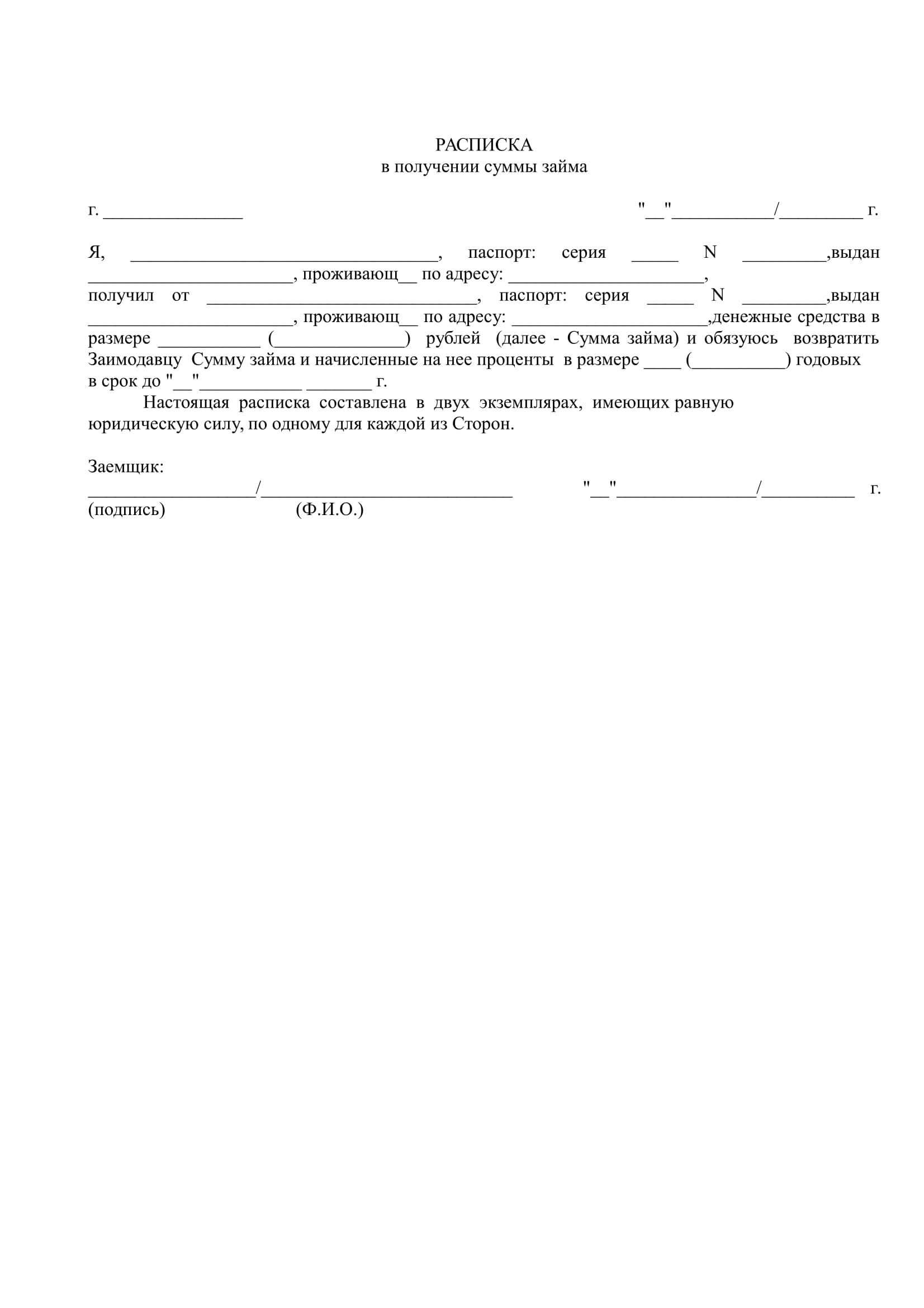

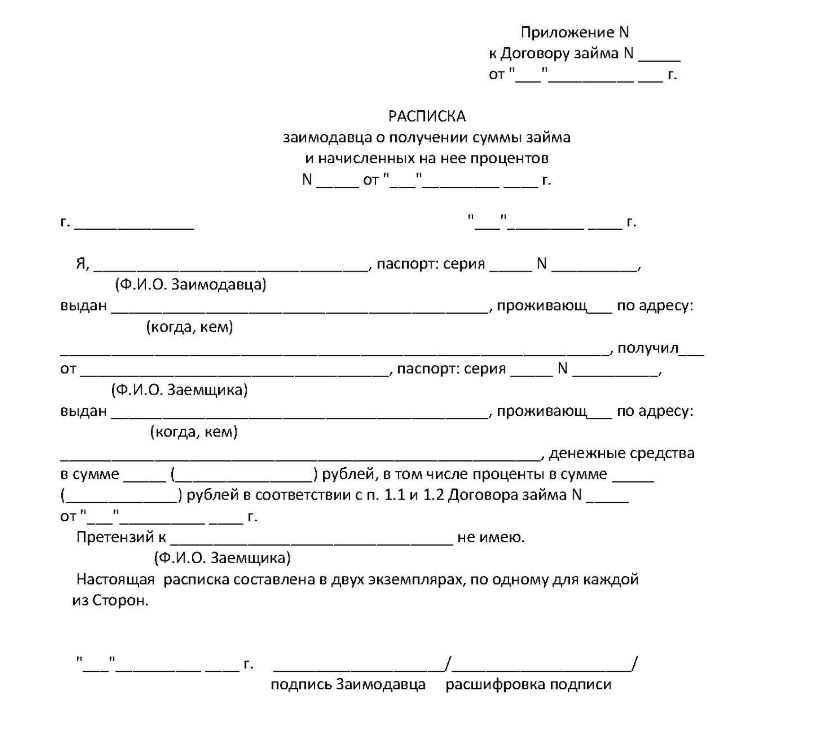

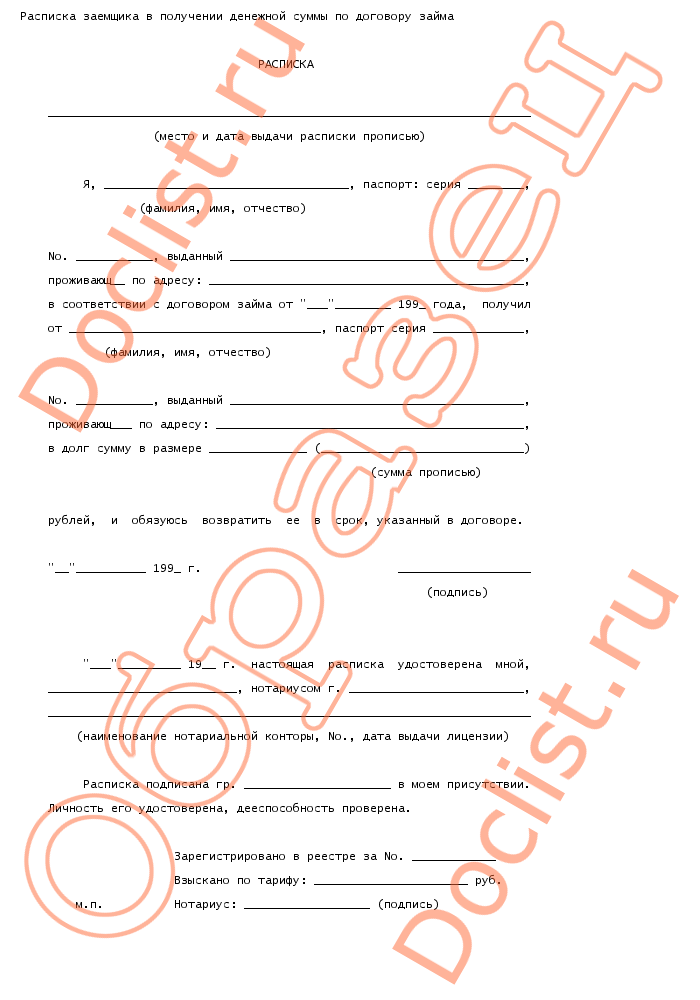

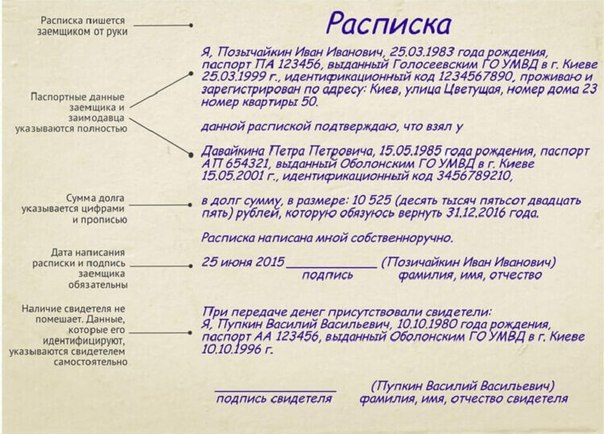

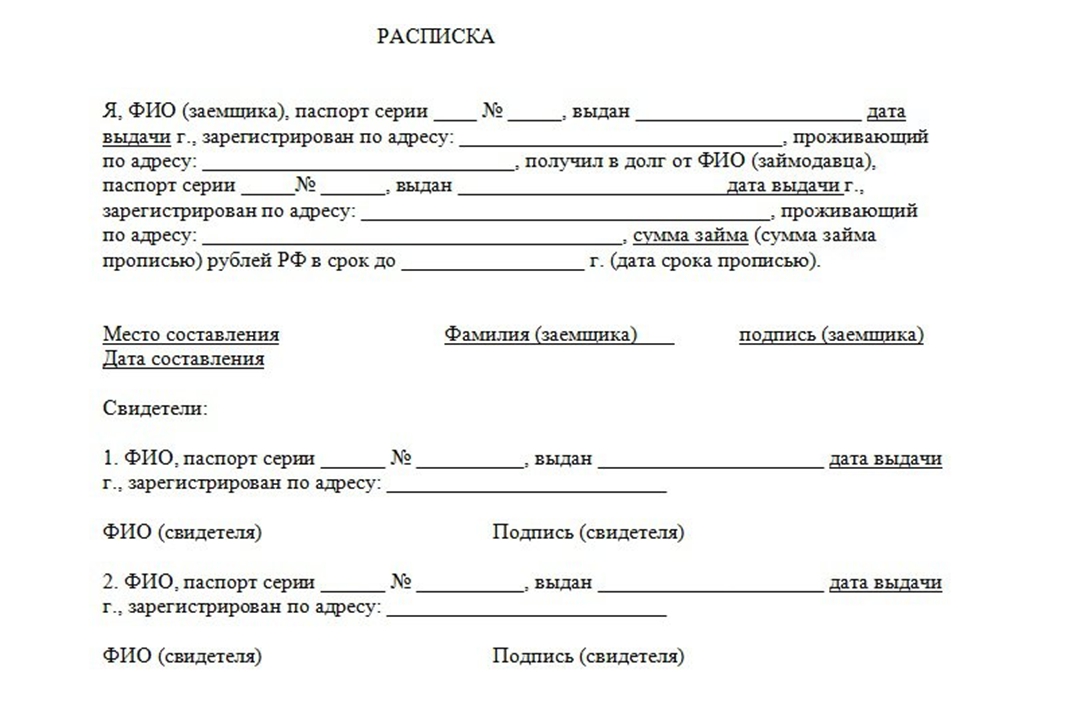

Долговая расписка (не денежная расписка), в свою очередь, представляет собой документ, свидетельствующий передачу денег от заимодателя к заемщику. По сути, она является подтверждением договора займа между двумя сторонами (ст.808 ГК РФ) и подтверждением передачи денежных средств.

Расписка является односторонним документом — то есть, ее составляет и подписывает один гражданин. Заимодатель может оставить ее на хранение — в дальнейшем она будет доказательством заключенного договора.

Форма и общие признаки расписки и договора займа

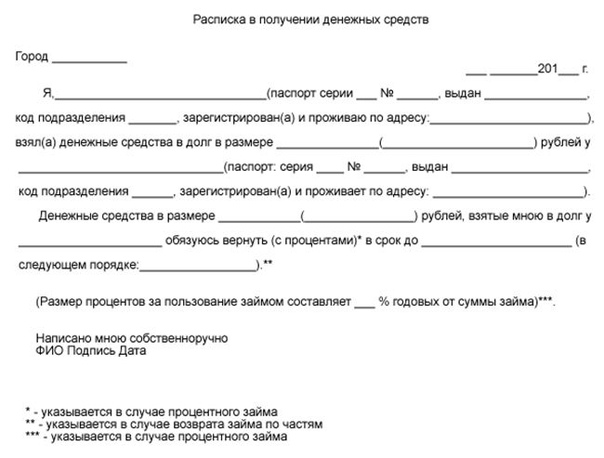

Договор займа или долговая расписка могут быть написаны от руки, либо напечатаны на ПК. Подписи на документах должны быть проставлены не на компьютере, а собственноручно.

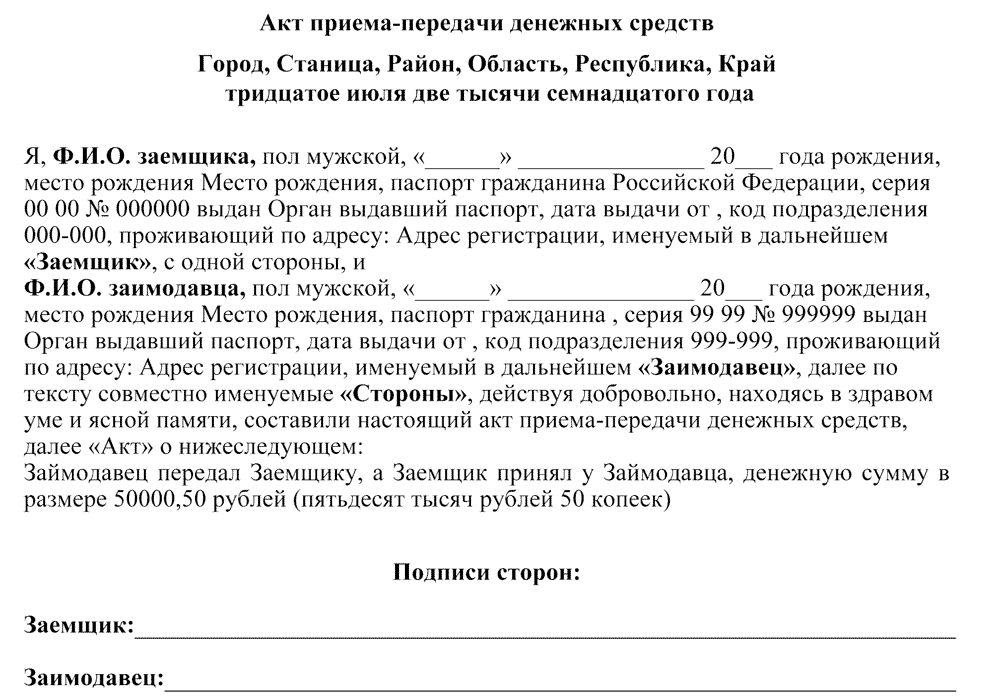

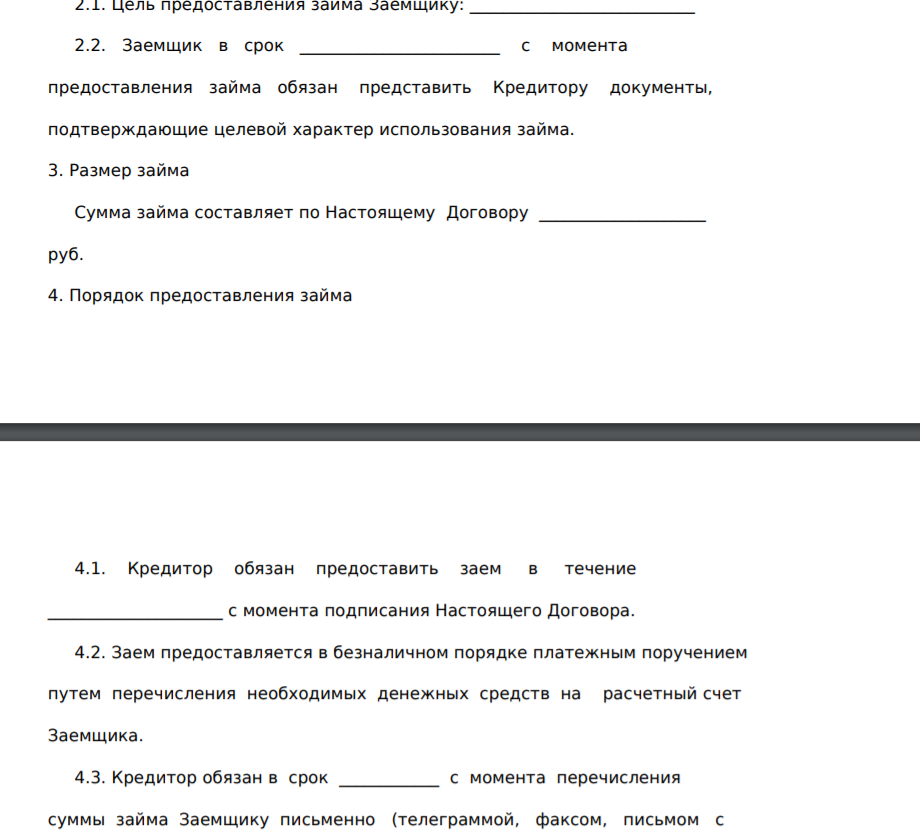

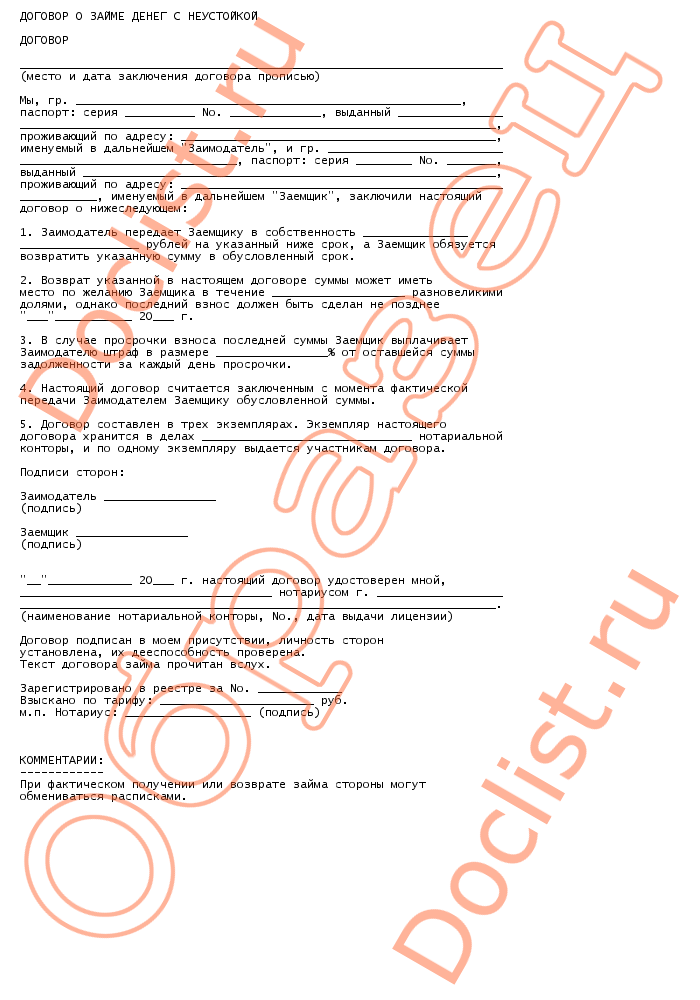

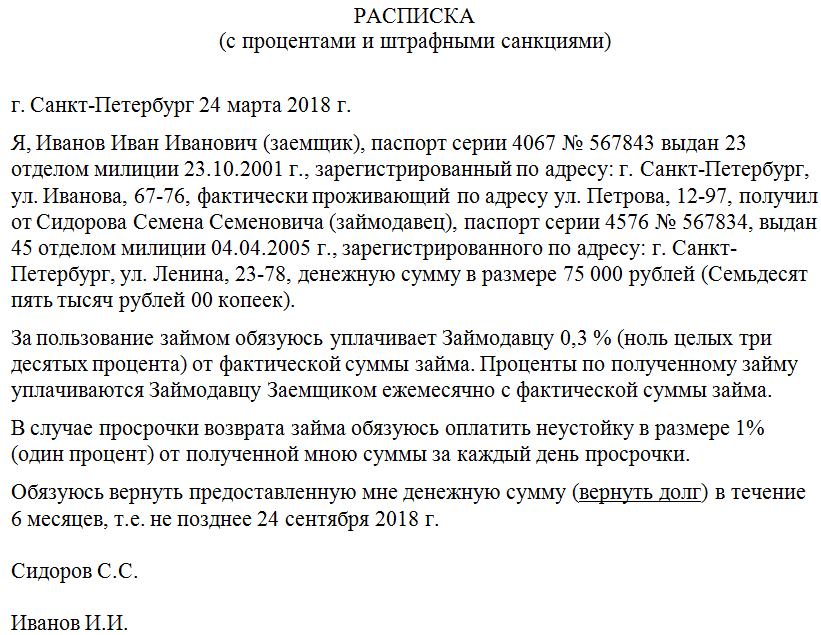

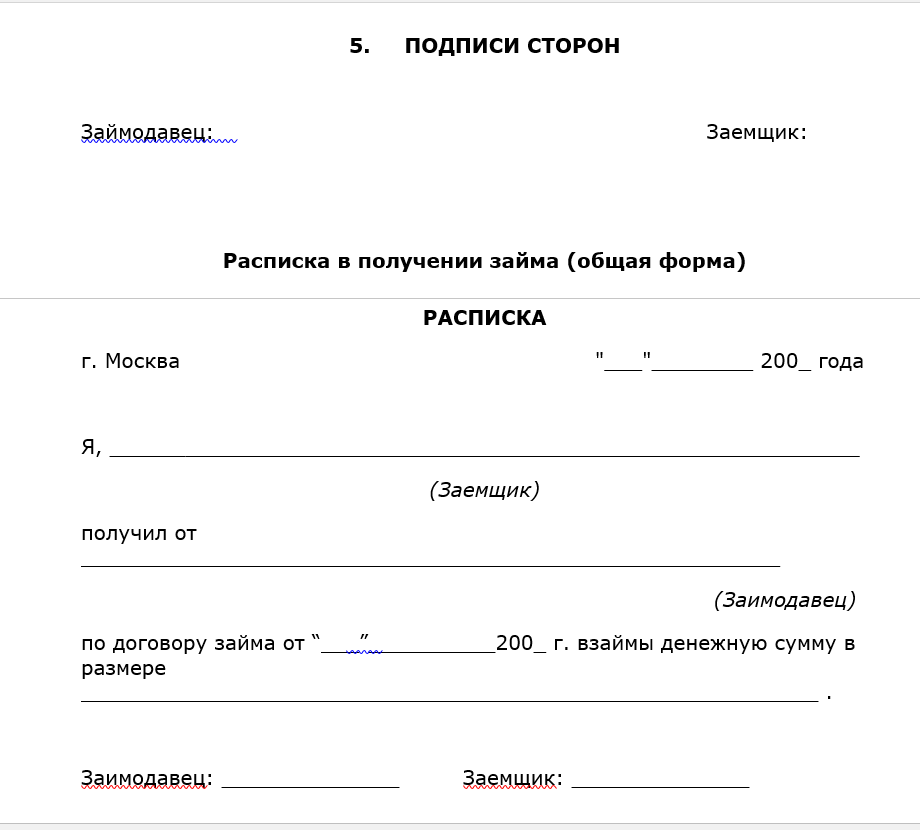

Обычно расписку оформляют в бумажном варианте — гражданин прописывает точную сумму, срок исполнения долгового обязательства по возврату денежных средств и ставит свою подпись. А договор займа, как правило, составляют в печатном виде. В нем прописывают все условия более подробно. Подписи сторон обязательны.

А договор займа, как правило, составляют в печатном виде. В нем прописывают все условия более подробно. Подписи сторон обязательны.

Письменная форма для договора не всегда обязательна.

- Но, если сумма займа превышает МРОТ в 10 раз, то стоит использовать письменную форму.

- Также этот вид документа следует заключить, если стороной выступает юридическое лицо.

- Кроме того, на руках у заимодателя останется платежное поручение с указанием на займ или квитанция к приходному кассовому ордеру.

Долговую расписку и договор займа может объединять не только форма, но и смысловая направленность. Эти документы устанавливают правоотношения между заемщиком и займодателем, подтверждают, что одна сторона заняла определенную сумму денег у другой. Юридическая сила документов наступает в момент передачи средств.

Оба эти документа прямо предусмотрены российским законодательством, — в частности, Гражданским кодексом РФ (ст. 807-814).

807-814).

Отличительные особенности долговой расписки и договора займа

Чем отличается долговая расписка от договора займа:

- Простыми словами, расписка – это упрощенный вариант договора займа. Она подписывается заемщиком, в то время как договор подписывается как заемщиком так и займодавцем.

- Договор займа – это расширенная долговая расписка. В этом главное отличие документов. В договоре отражаются все пункты сделки, в том числе правовые риски и ответственность сторон. А в расписке только лишь сумма займа и срок выполнения обязательств по возврату.

- Договор займа может быть безвозмездным и возмездным. Заметьте, займ, заключенный на сумму, превышающую МРОТ в 50 раз, не может быть безвозмездным. Если проценты не указаны, они могут быть установленные судом в соответствии с действующим законодательством по установленной ставке рефинансирования.

- Расписка всегда однотипна.

Договор займа может быть заключен, как физическими лицами, так и индивидуальными предпринимателями, юридическими лицами. После заключения договора стороны могут оформить долговую расписку, подтверждающую, что заемщик получил деньги.

После заключения договора стороны могут оформить долговую расписку, подтверждающую, что заемщик получил деньги.

По юридической силе документы схожи.

Юридические последствия несоблюдения договора займа или расписки

Безусловно, гражданин, занимающий деньги по договору или по долговой расписке, должен выплатить основную сумму займа.

Но, если он не будет исполнять свои обязательства, его ждут такие юридические последствия:

- Заимодатель может подать в суд на заемщика и взыскать основную часть долга.

- Заемщик может выплачивать проценты, если не вернет сумму займа в установленный договором срок (ст.395 ГК РФ). Проценты будут начисляться на часть средств, которые должник не вернул, за пользование деньгами со дня просрочки.

- С должника могут взыскать проценты, штраф, неустойку, установленные договором на общую сумму займа.

Обратите внимание, если договором предусмотрено возвращение займа по частям, в рассрочку, то проценты за просрочку также могут накладываться.

Заверение расписки и договора займа — обязательно ли?

Заверять в нотариальной конторе договор займа или долговую расписку не обязательно. Стороны должны сами решить, будут ли они заверять документы.

Как показывает практика, юридическая сила договора и расписки не меняется, если на них не будет стоять печать и подпись нотариуса.

Следует помнить, что нотариальная форма не придает какой-то большей юридической силы и не делает ее более весомым доказательством в суде. Расписка может быть написана от руки, договор — в печатном варианте. Достаточно подписей сторон.

Взыскание долгов по долговой расписке и договору займа

Отметим некоторые нюансы по взысканию средств в случае оформления долговой расписки и договора займа:

- Возврат суммы займа происходит через судебные органы.

- Возврат по договору осуществляется в срок и в порядке, установленными договором займа.

- Изменение условий договора возможно с согласия заимодателя.

Например, если заемщик желает вернуть долг и проценты ранее установленного срока.

Например, если заемщик желает вернуть долг и проценты ранее установленного срока. - Досрочный возврат по беспроцентному займу возможен без согласия заимодателя, но только если иного не предусмотрено договором.

- Займодавец имеет право на получение с заемщика процентов на сумму займа. Стороны сами определяют размер и порядок подлежащих выплате процентов. Все условия должны быть прописаны в договоре или в расписке.

- В случае, когда стороны не предусмотрели размер процентов по займу, их размер определяется ставкой банковского процента.

- Если стороны не определили порядок уплаты процентов, то они будут начисляться ежемесячно до дня возврата суммы займа. Каждый месяц придется выплачивать определенный процент.

Как вернуть долг по расписке самостоятельно или через суд – поэтапная инструкция

Конечно же, заимодатель может повлиять на заемщика, требуя выплаты долга. Но лучше собрать доказательства отказа в уплате займа и предоставить их в суд.

Так возможно взыскать не только общую сумму задолженности, проценты, но и все расходы, связанные с решением спора.

Оспаривание долговой расписки и договора займа

Согласно статье 812 ГК РФ, заемщик вправе оспаривать договор займа или долговую расписку по безденежности.

Доказать безденежность договора займа или долговой расписки можно в таких случаях:

- Если факт передачи денег от заимодавца к заемщику не зафиксирован ни в договоре займа, ни в долговой расписке, а также если не было оформлено акта приема-передачи денежных средств.

- Если присутствуют грубые ошибки в документах, например, в реквизитах.

- Если договор займа заключался под влиянием угроз, физического насилия либо мошеннических действий.

- Если одна из сторон договора является недееспособной на момент передачи денежных средств.

- Если деньги не были получены им от займодателя в полном размере, или получены, но в меньшем количестве, чем указано в договоре.

Следует помнить, что если договор займа был заключен в письменной форме, то нельзя будет оспорить его, опираясь на свидетельские показания.

Исключения составляет физическое насилие, угрозы, мошенничество, обман, заблуждения.

Дал деньги в долг без расписки – как вернуть их без криминала?

Теперь вы знаете все о договоре займа и долговой расписке. Юристы рекомендуют заключать договор и расписку, так как это — два взаимодополняющих документа.

Если же стоит выбор, то отдавайте предпочтение договору, но внимательно изучайте его, прежде чем подписать. Вносите все нюансы и условия, меры, которые могут повлиять на дальнейшее исполнение обязательств заемщиком.

Остались вопросы? Просто позвоните нам:Санкт-Петербург

8 (812) 627-14-02;

Москва

8 (499) 350-44-31

Как заключается договор займа — Юридическая консультация

В соответствии с п. 1 ст. 807 Гражданского кодекса РФ по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

1 ст. 807 Гражданского кодекса РФ по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Договор займа считается заключенным с момента передачи денег или других вещей.

В соответствии с п. 1 ст. 808 ГК РФ договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает не менее чем в 10 раз установленный законом минимальный размер оплаты труда, а в случае, когда займодавцем является юридическое лицо, — независимо от суммы.

В соответствии с п. 2 ст. 808 ГК РФ в подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы или определенного количества вещей.

Таким образом, факт заключения между физическими лицами договора займа может быть подтвержден распиской, в содержании которой будет указано, что одно физическое лицо (займодавец) передал другому физическому лицу (заемщику) определенную денежную сумму, а также установлено обязательство последнего возвратить первому такую же сумму денег (сумму займа).

В соответствии со ст. 431 ГК РФ при толковании условий договора судом принимается во внимание буквальное значение содержащихся в нем слов и выражений.

Из вопроса следует, что расписка существенных условий договора займа не содержит. Соответственно, признать данное обязательство происходящим из существа договора займа нельзя.

Однако из содержания расписки следует, что одно лицо приняло на себя обязательства осуществлять ежемесячные денежные выплаты в пользу другого лица в счет погашения кредита.

В соответствии с п. 1 ст. 307 ГК РФ в силу обязательства одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие, как то: передать имущество, выполнить работу, оказать услугу, внести вклад в совместную деятельность, уплатить деньги и т.п., либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязанности.

В соответствии со ст. 309 ГК РФ обязательства должны исполняться надлежащим образом в соответствии с условиями обязательства и требованиями закона, иных правовых актов, а при отсутствии таких условий и требований — в соответствии с обычаями или иными обычно предъявляемыми требованиями.

В соответствии с п. 1 ст. 310 ГК РФ односторонний отказ от исполнения обязательства и одностороннее изменение его условий не допускаются, за исключением случаев, предусмотренных ГК РФ, другими законами или иными правовыми актами.

В соответствии с п. 1 ст. 314 ГК РФ, если обязательство предусматривает или позволяет определить день его исполнения либо период, в течение которого оно должно быть исполнено (в том числе в случае, если этот период исчисляется с момента исполнения обязанностей другой стороной или наступления иных обстоятельств, предусмотренных законом или договором), обязательство подлежит исполнению в этот день или соответственно в любой момент в пределах такого периода.

В соответствии с п. 1 ст. 408 ГК РФ надлежащее исполнение прекращает обязательство.

В соответствии с п. 2 ст. 408 ГК РФ кредитор, принимая исполнение, обязан по требованию должника выдать ему расписку в получении исполнения полностью или в соответствующей части.

Если должник выдал кредитору в удостоверение обязательства долговой документ, то кредитор, принимая исполнение, должен вернуть этот документ, а при невозможности возвращения указать на это в выдаваемой им расписке. Расписка может быть заменена надписью на возвращаемом долговом документе. Нахождение долгового документа у должника удостоверяет, пока не доказано иное, прекращение обязательства.

Расписка может быть заменена надписью на возвращаемом долговом документе. Нахождение долгового документа у должника удостоверяет, пока не доказано иное, прекращение обязательства.

Таким образом, данная расписка не устанавливает обязательства для лица, ее выдавшего, в рамках договора займа, но устанавливает его обязательство по ежемесячной выплате денежной суммы лицу, на имя которого была выдана расписка в течение определенного срока, который ограничен тремя годами или точной датой.

В случае если обязанное по расписке лицо будет добросовестно и своевременно осуществлять ежемесячные платежи в течение срока обязательства, по истечении установленного в расписке срока обязательства прекратятся. Лицо, на имя которого была выдана расписка, обязано будет осуществить возврат данного документа лицу, выдавшему расписку, или иным образом письменно подтвердить факт исполнения обязательства полностью.

В случае если обязательства по расписке по истечении указанного срока исполнены не будут или будут исполнены не в полном объеме или ненадлежащим образом, это не прекратит обязательство для лица, выдавшего расписку, а лицу, на имя которого расписка была выдана, предоставит право требования с обязанного лица выплаты процентов за просрочку в порядке ст. 395 ГК РФ, а также возмещения убытков в соответствии со ст. 15 ГК РФ.

395 ГК РФ, а также возмещения убытков в соответствии со ст. 15 ГК РФ.

Оспорить такое обязательство можно в судебном порядке по основаниям, предусмотренным параграфом 2 гл. 9 ГК РФ, для признания сделок недействительными.

Таким образом, кредитор обязан вернуть оригинал расписки после исполнения должником обязательства в полном объеме. Предоставлять копию расписки кредитор должнику не обязан ни в период срока обязательства, ни по его истечении. Однако это не исключает для должника возможности обратиться к кредитору с просьбой о предоставлении копии данного документа, чтобы иметь у себя сведения о данных обязательствах.

Является ли расписка формой договора займа?

В названии старинный вопрос, но с серьезным контекстом. Как соотносятся форма сделки и доказательства ее усллвий? Форма сделки до сих пор рассматривается как условие действительности; вопрос о соотношении этого требования с правилами допустимости доказательств странным образом не привлекает внимания (но не ручаюсь за всю литературу, может, есть работы с основательными выводами на этот счет). Тем не менее связь двух институтов довольно очевидна. Более того, норма о недопустимости свидетельских показаний при требовании письменной формы свидетельствует о наличии указанной связи.

Тем не менее связь двух институтов довольно очевидна. Более того, норма о недопустимости свидетельских показаний при требовании письменной формы свидетельствует о наличии указанной связи.

Сюда же относится вопрос, что делать, если есть доказательства согласования условий, которые остались вне предписанной формы сделки: таких условий типа нет или их наличие означает несоблюдение требования формы?

Применительно к расписке в получении займа мы имеем доказательство принятия суммы долга, но не знаем из нее других условий займа. Если требуется письменная форма, то есть следующие варианты:

1) заем незаключенный, если будет установлено, что в устной форме установлены и другие условия (стороны хотели их установить, но не придали соглашению письменную форму)

2) иные условия не учитываются, поскольку свидетельские показания не принимаются (действует то, что по умолчанию)

3) достаточно, что есть письменные доказательства хотя бы основным условиям (здесь — сумме займа), значит, форма соблюдена, а остальные условия можно доказывать как угодно

Мне лично кажется, что возможны принципиально два подхода, указанные выше, и они взаимоисключающие. Либо не учитываем вообще, потому что не можем доказать, либо учитываем и недействительность/незаключенность, потому что можем доказать. Из наличия в ГК нормы о недопустимости свидетельских показаний следует, что доказать несоблюдение письменной формы нельзя.

Либо не учитываем вообще, потому что не можем доказать, либо учитываем и недействительность/незаключенность, потому что можем доказать. Из наличия в ГК нормы о недопустимости свидетельских показаний следует, что доказать несоблюдение письменной формы нельзя.

Но вполне возможен и другой вариант: для целей доказывания несоблюдения формы сделки можно приводить любые доказательства.

Кто что думает?

Договор займа между физическими лицами образец бесплатно

В договоре о выдаче денег в 2016 году должны быть прописаны следующие моменты:

- Предмет. Стороны должны указать сумму, выдаваемую заемщику. Кроме того нужно прописать, какая используется выдача средств в иностранной валюте, если сделка оформляется с иностранным лицом.

- Условия возврата денег. Обязательным является указание срока, на который выдаются деньги, а также условия их возврата.

Договор либо расписка в 2016 году могут быть заключены письменно или устно. Если сумма, предоставляемая заемщику, выше 10 МРОТ, то обязательна письменная форма. При заключении соглашения рекомендуется привлекать свидетелей на случай судебного разбирательства.

Если сумма, предоставляемая заемщику, выше 10 МРОТ, то обязательна письменная форма. При заключении соглашения рекомендуется привлекать свидетелей на случай судебного разбирательства.

Сделка считается заключенной с момента фактической передачи денег заемщику. Договору займа между физическими лицами сопутствуют дополнительные документы — акт приема-передачи средств либо расписка, график возврата, протокол разногласий и другие.

Расписка позволит избежать неприятностей, если возникнет конфликтная ситуация и дело дойдет до суда. Первая расписка оформляется заемщиком, когда он получает деньги. Все остальные документы пишет займодавец, когда принимает возврат ценностей.

В какой валюте можно оформить займ

Иностранная валюта либо какая-либо другая ценность может быть предметом сделки. ГК РФ в 2016 году дает на это разрешение, но лишь в рамках российского законодательства. Отношения, возникающие между физическими лицами при оформлении займа с иностранным лицом, регулируются ГК РФ и законом «О валютном регулировании и валютном контроле».

Таким образом, получение денег в валюте возможно только в безналичной форме. Оплата процентов и возврат долга происходит также в безналичной форме.

Взыскание долга

Человек, который выдал деньги, может требовать взыскание долга, если заемщик не осуществляет оплату. Решить проблему можно следующими способами:

- Составить претензию.

- Подать исковое заявление в суд.

Как оформить претензию

Претензия составляется в письменной форме. Она должна содержать:

- данные о лице, которому направляется претензия, и о самом отправителе;

- основания предъявления претензии;

- обстоятельства, при которых должник не возвращает денежные средства;

- четкое обоснование предъявляемого требования.

Важно! В претензии должна идти речь о том, какие действия будут предприняты займодавцем, если должник откажется выплачивать деньги.

К претензионному письму нужно приложить все документы, связанные с заявленными требованиями. Образец доступен для скачивания ниже.

Образец доступен для скачивания ниже.

Судебный порядок взыскания долга

Иск должен подаваться вместе со следующими документами:

- Квитанцией, которая подтверждает оплату госпошлины.

- Расчетом суммы займа.

- Распиской либо соглашением.

Взыскание задолженности по договору займа, который заключен между физическими лицами, осуществляется мировым либо районным судьей по месту жительства должника. Если новый адрес ответчика неизвестен, то заявление необходимо подать по его последнему месту жительства.

Мировой суд занимается делами, где сумма долга не превышает 500 МРОТ. Районный судья принимает все остальные иски. После судебного разбирательства в службу ФССП будет направлен исполнительный лист, на основании которого и будет осуществлено взыскание.

Шаблон договора бесплатного семейного кредита — PDF | Слово

Договор семейного займа — это документ, который заключается между родственными связями или браком, когда один (1) выступает в качестве заемщика, а другой — в качестве кредитора. Член семьи, который просит деньги, может быть обязан уплатить процентную ставку, определяемую как процент, ежегодно начисляемый кредитором. Если это так, кредитору будет возвращено больше денег, чем было первоначально предоставлено заемщику. Хотя обычно ссуды между членами семьи не имеют процентной ставки, а зависят от семейных отношений.

Член семьи, который просит деньги, может быть обязан уплатить процентную ставку, определяемую как процент, ежегодно начисляемый кредитором. Если это так, кредитору будет возвращено больше денег, чем было первоначально предоставлено заемщику. Хотя обычно ссуды между членами семьи не имеют процентной ставки, а зависят от семейных отношений.

Договор семейного займа также упоминается ниже:

- Форма договора займа между членами семьи

- Договор простой ссуды между семьей

- Документ о семейном ссуде

Договор семейного займа имеет те же основные элементы, что и другие договоры займа. В нем следует указать срок погашения и график платежей, процентную ставку и другие непредвиденные обстоятельства, например, как будут обрабатываться просроченные платежи или невыполнение обязательств.

Как и любой другой юридический договор, это соглашение должно включать полные имена и адреса обеих сторон — и указывать их отношения — и должно быть датировано, подписано и засвидетельствовано как минимум двумя другими сторонами. Также рекомендуется нотариально заверить ваше соглашение.

Также рекомендуется нотариально заверить ваше соглашение.

Шаг 1 — Анализ члена семьи

Прежде чем принять решение о заключении кредитного договора с членом семьи, задайте себе следующие вопросы:

- По какой причине возникла необходимость в ссуде?

- Честен ли этот человек и есть ли у него история выплаты долгов?

При одалживании денег семье рекомендуется уделять особое внимание деталям. Если член семьи не представляет никаких красных флажков после того, как задает себе эти вопросы, следующее, что нужно сделать, это получить его кредитный рейтинг и кредитный отчет.Если предположить, что они просят ссуду у члена семьи, есть подозрение, что их кредитный отчет может быть некачественным. Часто, если у вас есть деньги, которые нужно сжечь, лучше их подарить или не давать вообще. Проблемный заемщик, в данном случае член семьи, скорее всего, неплатежеспособен, что может привести к его личным последствиям. Используйте свою интуицию, прежде чем принять решение о предоставлении ссуды.

Шаг 2 — Оформление договора

Если вы решите дать ссуду члену семьи, договор должен быть оформлен в письменной форме.Ниже приведены наиболее важные аспекты соглашения, которое необходимо заблокировать:

- График платежей — Подробная информация о том, как будет выплачиваться ссуда, обычно один раз в неделю или один раз в месяц в указанную дату. Если ни один из этих вариантов оплаты (еженедельно или ежемесячно) вам не подходит, вы можете указать тип варианта возврата.

- Проценты — Проценты по данному кредиту будут начисляться ежегодно. Процентная ставка не может быть больше разрешенной ставки ростовщичества в государстве заемщика.Ростовщичество — это максимальный процент, который вам разрешено взимать в соответствии с законодательством штата. Учитывая, что это семейный кредит, будьте спокойны и дайте ссуду под низкие проценты.

- Погашение — Поскольку это семейный заем, это соглашение позволяет заемщику легко погасить заем в любое время.

В отличие от обычных ссуд, где существует штраф за досрочное погашение ссуды, настоящее соглашение не содержит такой формулировки.

В отличие от обычных ссуд, где существует штраф за досрочное погашение ссуды, настоящее соглашение не содержит такой формулировки. - Расходы — Если заемщик допустит дефолт, он будет нести ответственность за уплату всех гонораров адвокатам и возникших процентов.

Шаг 3 — Завершить и подписать

Сесть в присутствии двух свидетелей при согласовании условий договора. Постарайтесь найти двух свидетелей, не имеющих отношения к семье. В случае спора вы не хотели бы, чтобы свидетели вступали в конфликт. После подписания всех подписей выпишите чек заемщику или отправьте электронный перевод онлайн. Не давайте наличные. Ради кредитора вам нужна максимальная защита, а это означает, что перевод денег должен быть документально подтвержден.

Хотя в установлении графика погашения есть очевидная мудрость, идея получения процентов от относительного противоречия с очень семейным импульсом, который, возможно, изначально мотивировал ссуду. Разве семья не существует вне рамок рынка, капитализма и прибыли?

Разве семья не существует вне рамок рынка, капитализма и прибыли?

Несколько удивительно, но проценты по семейным займам лучше всего рассматривать как неизбежное зло.

Во-первых, существует проблема справедливости: авансируя денежную сумму другому лицу, член семьи кредитора отказывается от потенциального процентного дохода.Это альтернативная стоимость предоставления ссуды. Эта потеря компенсируется начислением процентов.

Сколько потенциального дохода теряется при предоставлении ссуды члену семьи? В то время как текущие банковские процентные ставки близки к историческим минимумам, несколько более рискованный фондовый рынок принес большую прибыль как крупным, так и мелким инвесторам. Что еще? Инвестиции на рынках часто на менее рискованны, чем на , чем предоставление кредита сыну или двоюродному брату. Хотя вы не можете окупить весь упущенный инвестиционный доход, взимание некоторого процента справедливо.

Более важный вопрос связан с налогами. Если вы предоставите беспроцентную ссуду сверх порога подарков IRS, который в настоящее время установлен в размере 14 000 долларов США, вы понесете налоговые обязательства. Установка процентной ставки выше скромной «Применимой федеральной ставки» или AFR, которая диктуется правительством, предотвращает это.

Если вы предоставите беспроцентную ссуду сверх порога подарков IRS, который в настоящее время установлен в размере 14 000 долларов США, вы понесете налоговые обязательства. Установка процентной ставки выше скромной «Применимой федеральной ставки» или AFR, которая диктуется правительством, предотвращает это.

Хотя штаты также устанавливают законодательно установленные максимальные суммы процентов, которые могут взиматься по ссудам, эти ограничения по борьбе с ростовщичеством не имеют значения в большинстве ситуаций, связанных с кредитованием семей.

Часто заемщики обращаются к семье после отказа традиционных кредиторов.Это означает, что они находятся на шаткой финансовой почве с некоторым сочетанием непостоянной кредитной истории и недостаточной прибыли. Хотя семейные ссуды часто используются в прагматических и даже назидательных целях — для финансирования образования, консолидации долга или покупки первого дома — важно помнить, что отказ от официальной кредитной системы может усилить существующие проблемы с кредитами. Поскольку семейный заем часто выдается не в рамках официальной финансовой системы, добросовестный процесс регулярного погашения не способствует формированию кредитной истории заемщика, как в случае с официальной ссудой.

Поскольку семейный заем часто выдается не в рамках официальной финансовой системы, добросовестный процесс регулярного погашения не способствует формированию кредитной истории заемщика, как в случае с официальной ссудой.

В качестве компромиссного решения семья может заручиться поддержкой стороннего обработчика, чтобы упростить выплату и сообщить о результатах кредитным бюро. Есть несколько конкурирующих онлайн-сервисов, в том числе популярный Loanback.com.

Хотя получение официального займа может означать серьезную проверку, получение займа у семьи не обязательно проще. Часто выбор семейного кредита означает обмен одного вида осложнений на другой. Вам не нужно беспокоиться о том, чтобы оскорбить чувства банка или оттолкнуть его кредитных специалистов — но то же самое, конечно, нельзя сказать о семейном ссуде.

В целом, лучший способ — имитировать формальный процесс без административных уровней, которые могут продлить и усложнить банковские операции. Хотя заимствование у члена семьи может быть единственным вариантом для получения менее кредитоспособных займов, конечной целью обычно является восстановление кредита и финансов, чтобы в будущем заимствования приходились на формальный сектор. Хотя семейное финансирование может быть хорошим временным решением, оно вряд ли будет лучшим долгосрочным решением.

Хотя семейное финансирование может быть хорошим временным решением, оно вряд ли будет лучшим долгосрочным решением.

договоров займа — шаблоны и формы

Введение

Все эти соглашения заключены вне Закона о потребительском кредите 1974 года.Хотя это делает их непригодными для компаний, занимающихся кредитованием или предоставлением кредитов, для частного кредитования они очень гибкие, позволяя вам заключать более или менее ту сделку, которую вы выберете.

Эти соглашения могут быть использованы:

- Для краткосрочного или долгосрочного кредитования

- Независимо от того, где находятся две стороны: Великобритания или заграница

- Для кредитования любых сумм и условий погашения любой сложности

Условия в этих документах

Каждый документ составлен для обстоятельств, которые немного отличаются от других, поэтому условия в каждом различаются. Но будьте уверены — все документы содержат термины, соответствующие их назначению.

Но будьте уверены — все документы содержат термины, соответствующие их назначению.

Обратите внимание, что мы предоставляем очень подробных инструкций к каждому документу, которые подробно объясняют каждый параграф в документе.

Гаранты

Практически во всех шаблонах предусмотрены поручители, даже если ссудная сумма обеспечена и другими активами.

В большинстве случаев гарантия намного более эффективна, чем другие виды обеспечения, поскольку невыплата может поставить под угрозу отношения и репутацию поручителя, а также заемщика.Даже при безупречной кредитной истории заемщика можно привлечь поручителя.

Кроме того, в большинстве ситуаций кредитору нужно только убедиться, что у поручителя достаточно активов в целом и он проходит проверку кредитоспособности, и поэтому ему не нужно проводить подробную оценку отдельных предметов, предлагаемых в качестве обеспечения.

Мы настоятельно рекомендуем вам настаивать на наличии поручителя при кредитовании компании. Поручитель должен быть одним или несколькими директорами компании.Помните, что гарантия намного эффективнее, если она включает супругу или спутницу жизни директора.

Поручитель должен быть одним или несколькими директорами компании.Помните, что гарантия намного эффективнее, если она включает супругу или спутницу жизни директора.

Срок (продолжительность)

Срок, в течение которого ссужается сумма, может быть любым по вашему выбору. Если срок длинный или короткий, то никаких «юридических» последствий нет: никаких уведомлений, никаких специальных регистраций.

Мы предлагаем, чтобы продолжительность была определенным периодом времени, например одним годом, а не зависела от другого события, такого как принятие заявки на студенческий кредит.Проблема с условным событием заключается в том, что даже если оно обязательно произойдет, обе стороны могут не иметь одинаковых ожиданий относительно сроков в самом начале.

Процентная ставка

В законе нет ограничений на процентную ставку или общую сумму процентов, которые взимает кредитор. Это может быть все, что договорились стороны. Он может быть фиксированным на срок или изменяться от одного периода к другому в зависимости от другого фактора (например, ставки банка). Он может быть уменьшен за своевременную оплату.

Он может быть уменьшен за своевременную оплату.

При желании мы предусмотрели более высокую процентную ставку, если должник задерживает регулярные выплаты.

Проценты могут быть начислены и выплачены в конце срока, или они могут выплачиваться регулярными (например, ежемесячными) платежами. Отсрочка более распространена, если заемная сумма должна быть потрачена на проект, который приносит большую прибыль в конце срока, и основная сумма долга и проценты выплачиваются вместе.

Погашение кредита также может производиться в шахматном порядке — при желании допускается использование графика.

Кредитору предоставлена сильная защита

Все шаблоны обеспечивают надежную защиту человека или стороны, ссужающей деньги. Это в большей степени относится к тем документам, для которых кредитование используется не для помощи семье или друзьям, а по бизнесу. Мы придерживаемся простого мнения, что, поскольку деньги не являются подарком, все ожидают, что они будут возвращены.

Если вы ссужаете члену семьи, маловероятно, что вы захотите его обанкротить из-за неудавшейся выплаты.Тем не менее, в деловой сделке помните, что если бизнес выходит из строя, спор относительно прав, скорее всего, будет против ликвидатора или управляющего, чем против акционера-директора, взявшего на себя долг. Поэтому мы так жестко делаем условия этих соглашений.

Активы как залог

Физические товары могут обеспечить надежную безопасность, потому что кредитор должен иметь возможность приобретать и легко продавать их в случае дефолта должника. Конечно, товары, которые можно легко вывезти, обеспечивают лучший залог, чем те, для перемещения которых требуется специальное оборудование.

В этих соглашениях сумма ссуды может быть обеспечена либо путем физического владения активами с самого начала, либо путем оставления их там, где они находятся, и их достаточно подробного описания в соглашении, чтобы не возникало споров относительно того, какая сумма взимается. . Затем соглашение предоставляет доказательства того, что предмет защищен.

. Затем соглашение предоставляет доказательства того, что предмет защищен.

О безопасности можно почитать дальше. Наши инструкции к каждому соглашению также подробно обсуждают его.

Кредитование компании требует регистрации комиссии

Если компания берет взаймы под залог, тогда потребуется регистрация комиссии в Регистрационной палате, если кредитор хочет получить предпочтение перед необеспеченными кредиторами.

Закон о банкротстве и ликвидации очень сложен. Существуют правила ранжирования различных кредиторов. Кредиторское соглашение, в котором документ зарегистрирован в Регистрационной палате, имеет приоритет над незарегистрированными долгами. Как ни странно, именно компания имеет юридическое обязательство регистрировать каждое обвинение или задолженность, даже если регистрация защищает кредитора.

Когда долг полностью или частично погашен, компания не обязана информировать Регистрационную палату.Однако в собственных интересах компании, чтобы потенциальные инвесторы и кредиторы знали, что она полностью или частично погасила свой долг.

Хотя мы прямо указываем, что компания будет регистрировать сборы, лучше, если кредитор позаботится об этом. В этом случае долг будет действителен в отношении ликвидатора или администратора, если компания станет неплатежеспособной.

Что такое кредитный договор? (с иллюстрациями)

Кредитные соглашения представляют собой обязывающие договоры между кредитором и должником, в которых указываются условия, регулирующие продление и погашение кредита.В большинстве юрисдикций есть особые законы и правила, которые должны соблюдать коммерческие кредиторы, чтобы предлагать ссуды физическим лицам, предприятиям и другим организациям. Основная цель кредитного соглашения состоит в том, чтобы четко определить, с чем обе стороны соглашаются с точки зрения установления рабочих отношений и какие обязанности каждая сторона обязуется выполнять в течение срока кредита.

Во многих странах заключение кредитного соглашения должно соответствовать стандартам, установленным национальным и местным законодательством.

Во многих странах заключение кредитного договора должно соответствовать стандартам, установленным национальным и местным законодательством. Такой порядок обычно выгоден как кредитору, так и должнику. Соблюдение правил позволяет требовать правовой защиты в случае невыполнения одной из сторон своего обязательства. Хотя это часто интерпретируется как защита для кредитора в ситуациях невыполнения обязательств, условия стандартного кредитного соглашения также предоставляют должнику юридические права и средства защиты, если кредитор не соблюдает условия, регулирующие кредит.

При одалживании денег члену семьи рекомендуется составить неформальное кредитное соглашение, чтобы никто не воспользовался преимуществами. Есть ряд вопросов, которые решаются и определяются даже в самых простых кредитных договорах. В дополнение к сумме ссуды должнику включена полная контактная информация как кредитора, так и должника. Также указаны любые комиссии, а также применимая процентная ставка, что позволяет определить окончательную стоимость, связанную с ссудой. Также определяются условия погашения и порядок применения процентной ставки. В соглашениях обычно указываются штрафы, которые могут быть связаны с досрочным погашением кредита. Наконец, права и обязанности каждой стороны в случае дефолта или неспособности кредитора предоставить все услуги прописаны в тексте кредитного соглашения.

В дополнение к сумме ссуды должнику включена полная контактная информация как кредитора, так и должника. Также указаны любые комиссии, а также применимая процентная ставка, что позволяет определить окончательную стоимость, связанную с ссудой. Также определяются условия погашения и порядок применения процентной ставки. В соглашениях обычно указываются штрафы, которые могут быть связаны с досрочным погашением кредита. Наконец, права и обязанности каждой стороны в случае дефолта или неспособности кредитора предоставить все услуги прописаны в тексте кредитного соглашения.

Наряду с этими основными положениями в кредитном договоре могут быть другие положения, требуемые национальным и местным законодательством. Если соглашение о ссуде применяется к синдицированной ссуде, соглашение будет включать детали, относящиеся к агентам по обеспечению и средствам, а также права голоса, предоставляемые кредиторам. Другие типы кредитных соглашений могут включать подробную информацию о секьюритизации и соответствующих процедурах и положениях, а также языковые положения, исключения и любые другие элементы, требуемые действующим законодательством.

Другие типы кредитных соглашений могут включать подробную информацию о секьюритизации и соответствующих процедурах и положениях, а также языковые положения, исключения и любые другие элементы, требуемые действующим законодательством.

Во многих случаях положения, касающиеся структуры кредитного соглашения, сосредоточены на ссудах, предоставляемых банками, финансовыми компаниями, или любых ссудах, предоставленных одним хозяйствующим субъектом другому.При личных займах между двумя физическими лицами требования могут быть не такими обширными. Это означает, что простое кредитное соглашение между двумя частными лицами может быть или не быть таким же длинным и подробным, как соглашения, составленные коммерческими кредиторами.

Тем не менее, при заключении частного или индивидуального кредитного соглашения часто бывает хорошей идеей следовать правилам, регулирующим коммерческие займы. Таким образом, права и обязанности как должника, так и кредитора определяются таким образом, чтобы упростить получение компенсации в случае невыполнения одной из сторон своих обязательств. Существуют шаблоны, доступные для использования при составлении личного или частного кредитного соглашения, которые могут послужить основой для текста и помочь людям убедиться, что все соответствующие вопросы рассмотрены и поняты обеими сторонами.

Таким образом, права и обязанности как должника, так и кредитора определяются таким образом, чтобы упростить получение компенсации в случае невыполнения одной из сторон своих обязательств. Существуют шаблоны, доступные для использования при составлении личного или частного кредитного соглашения, которые могут послужить основой для текста и помочь людям убедиться, что все соответствующие вопросы рассмотрены и поняты обеими сторонами.

— образец онлайн-шаблона

Договор займа , также известный как договор займа, представляет собой договор, по которому одна сторона (называемая «кредитором») ссужает другой (называемой «заемщиком») денежную сумму (заем).

В соглашении о займе указаны стороны ссуды, сумма ссуды, процентная ставка (если таковая имеется), сведения о любом имуществе, переданном в качестве обеспечения ссуды (при наличии), и другие условия , которые стороны намерены связывать..jpg)

Существует различных типов ссуд , и это зависит от соглашения между обеими сторонами договора. Типы ссуд включают промежуточные ссуды или краткосрочные ссуды, долгосрочные ссуды, обеспеченные ссуды, необеспеченные ссуды, ссуды с фиксированной ставкой, ипотека и т. Д.

- Промежуточная ссуда — это краткосрочная ссуда , которую сторона получает для другой стороны для удовлетворения неотложных финансовых потребностей. Этот тип ссуды обычно на короткий период (например, 90 дней) с более высокой процентной ставкой. Например, компания может принять решение о получении этого типа ссуды для обеспечения оборотного капитала для покрытия заработной платы сотрудников.

- Долгосрочная ссуда — это ссуда, которая берется на длительный период времени и обычно используется для финансирования крупных проектов, а процентные ставки обычно ниже, чем у промежуточной ссуды.

- Обеспеченная ссуда — это тип ссуды, который требует от заемщика депонирования имущества , такого как автомобиль, мебель и т.

д. залог недвижимости, такой как земли или здания. Как по обеспеченным кредитам, так и по ипотеке, когда заемщик не может погасить ссуду с начисленными процентами в конце срока или просрочен, кредитор имеет право продать недвижимость для погашения задолженности.

д. залог недвижимости, такой как земли или здания. Как по обеспеченным кредитам, так и по ипотеке, когда заемщик не может погасить ссуду с начисленными процентами в конце срока или просрочен, кредитор имеет право продать недвижимость для погашения задолженности.

- Необеспеченная ссуда — это ссуда, которая не требует от заемщика депонирования какого-либо имущества в качестве обеспечения ссуды.

- Ссуда с фиксированной ставкой — это ссуда, по которой имеет фиксированную процентную ставку на протяжении всего срока ссуды.

Как пользоваться этим документом

Этот документ может быть использован для стороны, которая намеревается передать кому-либо денежную сумму с намерением вернуть денег назад в указанный день с процентами или без них.

Этот документ позволяет заполнителю формы составить простой кредитный договор с основными требованиями и условиями, такими как реквизиты сторон , сумма основного долга , процентная ставка , дата погашения кредита , обязательств сторон по кредиту. Этот документ также может позволить заполнителю формы вставлять условия, которые стороны намереваются соблюдать.

Этот документ также может позволить заполнителю формы вставлять условия, которые стороны намереваются соблюдать.

В этой форме потребуется следующая информация:

Это сторона, которая принимает деньги от кредитора и обязуется выплатить основную сумму с процентами (если требуются проценты).Заполнитель формы должен указать полное имя и адрес заемщика. Заемщиком может быть физическое или юридическое лицо . В этом соглашении может быть более одного заемщика.

Обратите внимание, что если заемщиком является компания, меморандум и устав компании должны предоставлять компании право занимать деньги.

Кредитор — это сторона , передающая деньги заемщику при условии, что основная сумма долга будет выплачена в указанный день с процентами или без них.Заполнитель формы требуется для заполнения полного имени и адреса кредитора. Кредитором может быть физическое или зарегистрированное юридическое лицо.

Это общая сумма денег, полученных заемщиком в качестве займа.

Это процент ссуды, взимаемый с заемщика в качестве процентов. Если проценты начисляются на сумму займа, процент начисленных процентов должен быть включен в это соглашение.

Это предмет , переданный в залог заемщиком в качестве гарантии для погашения кредита .Заемщик может передать на хранение документы о праве собственности на недвижимое имущество кредитору, который получает право собственности на имущество, когда заемщик не выполняет свои обязательства по выплате ссуды и процентов. Заемщик может также передать в залог личное имущество, такое как автомобили, драгоценности и т. Д. , при условии, что в случае невыплаты основной суммы и процентов кредитор имеет право продать депонированное обеспечение для погашения ссуды и процентов. .

Некоторые кредитные соглашения не требуют, чтобы заемщик вносил что-либо в качестве обеспечения ссуды. Иногда заемщик использует поручителя , который обязуется выплатить всю непогашенную сумму в случае дефолта заемщика. Кроме того, некоторые стороны соглашаются, что залог будет помещен на банковский счет заемщика , и кредитор получит погашение с зарегистрированного счета заемщика в случае дефолта.

Иногда заемщик использует поручителя , который обязуется выплатить всю непогашенную сумму в случае дефолта заемщика. Кроме того, некоторые стороны соглашаются, что залог будет помещен на банковский счет заемщика , и кредитор получит погашение с зарегистрированного счета заемщика в случае дефолта.

После заполнения этой формы каждая сторона должна подписать документ, и стороны должны убедиться, что их подписи засвидетельствованы лицами, которым исполнилось 18 лет .Если любая из сторон является компанией, должна быть поставлена обычная печать компании на документе, а документ должен быть засвидетельствован двумя директорами или одним директором и одним секретарем , которые подпишут документ. Если кредитор запросил поручителей, поручители должны внимательно прочитать документ и подписать . Подписи поручителей также должны засвидетельствовать лица, достигшие 18-летнего возраста.

Если ссуда является ипотечной ссудой, кредитор должен зарегистрировать ипотеку в Земельном реестре штата, в котором расположена эта земля, или в Федеральном министерстве жилищного строительства и городского развития, если земля является федеральной землей.При оформлении ипотеки стороны оформляют договор о правовой ипотеке и сопровождают его другими документами.

Применимое законодательство

К настоящему соглашению применяется общее договорное право. Если кредитор является кредитором, будут применяться Закон о ссудодателях и Закон о ссудодателях различных штатов Нигерии.

Если заемщик внесет в залог какое-либо личное имущество (кроме земли или здания) в качестве обеспечения ссуды, будет применяться Закон Нигерии о реестре залогового обеспечения , который гласит, что такое личное имущество должно быть зарегистрировано.Если это ипотека, будут применяться Закон о передаче , Закон о собственности и передаче и другие соответствующие законы о собственности.

Как изменить шаблон

Вы заполняете форму. Документ создается у вас на глазах, когда вы отвечаете на вопросы.

В итоге вы получите его в форматах Word и PDF . Вы можете изменить и повторно использовать .

Шаблон кредитного соглашения— Скачать бесплатно на UpCounsel

КРЕДИТ ДОГОВОР

Дата [Дата]

ДЛЯ

ПОЛУЧЕННАЯ СТОИМОСТЬ, нижеподписавшиеся, [Компания

Имя]

(«Компания») настоящим обещает выплатить [Кредитору

Имя],

или зарегистрированных правопреемников («Кредитор») в Дату погашения (как

определяется ниже), такая основная сумма, которая время от времени может

продвигаться по настоящему Договору. Прилагается к настоящему документу и является его частью.

является графиком («График ссуды и погашения»), по которому

показать все основные ссуды, предоставленные Кредитором Компании

и все выплаты основной суммы долга, произведенные Компанией Кредитору

ниже.

1. Интерес. Компания также выплачивает проценты (рассчитываются на основании 360-дневного года из двенадцати 30-дневных месяцев) по такой основной сумме или его часть, время от времени не выплачиваемая по настоящему Договору на ставка [Проценты Ставка] процент ([проценты Ставка]%) ежегодно; но ни в коем случае проценты не должны превышать максимальную ставка ненадлежащего процента, разрешенная законом для уплаты Кредитор (и в пределах, разрешенных законом, проценты по просроченным платежам). основная сумма или проценты по нему).

2.

Утвержденное примечание кредитора. Компания настоящим назначает Кредитора своим агентом для проведения

соответствующая отметка в ссуде и графике погашения (или на

продолжение таких графиков) с указанием даты и суммы

каждой ссуды, дату и сумму начисленных процентов, добавленных к

непогашенный основной остаток по настоящему Соглашению, дата и сумма любых

выплата основного долга по настоящему Договору или другая информация, предоставленная для

о графике ссуды и погашения. Такое одобрение должно

представляют собой доказательство prima facie точности информации

изложены на нем; при условии, однако, что отказ Кредитора

делать такую запись или какая-либо ошибка в такой записи не должна

повлиять на обязательства Компании по погашению данной ноты в

в соответствии с его условиями.

Такое одобрение должно

представляют собой доказательство prima facie точности информации

изложены на нем; при условии, однако, что отказ Кредитора

делать такую запись или какая-либо ошибка в такой записи не должна

повлиять на обязательства Компании по погашению данной ноты в

в соответствии с его условиями.

3. Дата погашения. Для целей данного примечания «Дата погашения» означает раньше произойти из [Примечание Дата погашения] или по требованию Кредитора. Несмотря на вышесказанное, нижеподписавшийся имеет право на предоплату в любое время и от время от времени, без премии или штрафа, полностью или частично основной долг по настоящему Договору.

4.

Платежи. Платежи

оформляется посредством (а) чека, подлежащего оплате Кредитору, (б)

уступка определенных активов, или (c) комбинацией

вышеизложенное. Все платежи по нему в первую очередь применяются к

расходы и расходы и другие суммы, причитающиеся Кредитору в соответствии с настоящим

Запись; во-вторых, на начисленные проценты, подлежащие уплате; и в-третьих, чтобы

главный. Кредитор имеет право в полной мере

нижеподписавшиеся.

Кредитор имеет право в полной мере

нижеподписавшиеся.

5. Отказы. Компания настоящим отказывается, предъявление, протест, требование оплаты, уведомление о бесчестии и все другие уведомления или требования в связи с с доставкой, принятием, исполнением, невыполнением обязательств или подтверждением настоящей записки.Отказ Кредитора от неисполнения обязательств не допускается. вступает в силу, если только в письменной форме, и не может действовать как отказ от любых другое значение по умолчанию или такое же значение по умолчанию в будущем.

6. Разное

6.1. Преемники и назначает. Это Примечание является обязательным для Компании и ее правопреемников и назначает.

6.2. Затраты коллекции. Компания обязуется оплатить все расходы по сбору этого Примечание, включая, помимо прочего, разумные гонорары адвокатам. и расходы, если они не будут оплачены в установленный срок.

6.3. Поправки. В данное примечание можно вносить поправки и изменения только путем письменного

оформляется Компанией и держателем настоящего Соглашения.

В данное примечание можно вносить поправки и изменения только путем письменного

оформляется Компанией и держателем настоящего Соглашения.

6.4. Делимость. В случае, если одно или несколько положений настоящего примечания будут признаны незаконными, недействительными или не имеющими исковой силы, то же самое не должно влиять на любые другие положения данного примечания и остальные положения данной ноты остаются в полной силе и эффект.

6.5. Управляющий Закон. Настоящее примечание должно толковаться в соответствии со всеми действия по настоящему Соглашению регулируются законами штата [Компания Государство проживания], без применения его принципов, касающихся конфликтов закон.

В Свидетельством тому, что настоящий Кредитный договор заключен в установленную дату. выше.

[Компания Имя] ________________________________ Автор: [Название Президент] Название: Президент Адрес: [Адрес компании] | [Кредитор] ________________________________ Автор: [Название Кредитор] Адрес: [Адрес учредителя] |

Тема №202 Варианты уплаты налогов

Если вы не можете уплатить задолженность по налогу до установленного срока подачи, на остаток начисляются проценты и ежемесячный штраф за просрочку платежа. Также существует штраф за непредоставление налоговой декларации, поэтому вы должны подавать своевременно, даже если вы не можете полностью оплатить свой баланс. В ваших интересах всегда вносить полную оплату как можно скорее, чтобы минимизировать дополнительные расходы. Для получения информации о налоговых льготах в связи с коронавирусной болезнью 2019 см. Срок подачи и выплаты продлен до 15 июля 2020 г. — Обновленное заявление и налоговые льготы в отношении коронавируса.

Также существует штраф за непредоставление налоговой декларации, поэтому вы должны подавать своевременно, даже если вы не можете полностью оплатить свой баланс. В ваших интересах всегда вносить полную оплату как можно скорее, чтобы минимизировать дополнительные расходы. Для получения информации о налоговых льготах в связи с коронавирусной болезнью 2019 см. Срок подачи и выплаты продлен до 15 июля 2020 г. — Обновленное заявление и налоговые льготы в отношении коронавируса.

Электронная оплата — это удобный способ уплаты федеральных налогов в Интернете, по телефону для электронной системы федеральных налоговых платежей (EFTPS), карточных платежей или с мобильного устройства. Варианты электронных платежей доступны на нашей странице платежей и в приложении IRS2Go. При оплате в электронном виде вы можете запланировать платеж заранее. Вы получите мгновенное подтверждение после отправки платежа. С помощью Direct Pay и EFTPS вы можете выбрать получение уведомлений о ваших платежах по электронной почте. IRS использует новейшие технологии шифрования, что делает электронные платежи безопасными и надежными. Это быстро, просто и намного быстрее, чем отправка чека или денежного перевода.

IRS использует новейшие технологии шифрования, что делает электронные платежи безопасными и надежными. Это быстро, просто и намного быстрее, чем отправка чека или денежного перевода.

IRS Direct Pay — это безопасная услуга, которую вы можете использовать для оплаты налогов по форме серии 1040, примерных налогов или других связанных форм прямо со своего текущего или сберегательного счета бесплатно для вас. Выполните пять простых шагов, и вы получите мгновенное подтверждение после отправки платежа. С помощью Direct Pay вы можете использовать функцию «Найти платеж» для просмотра сведений о платеже и статуса.Вы можете выбрать получение уведомлений о вашем платеже по электронной почте. Вы также можете изменить или отменить платеж за два рабочих дня до запланированной даты платежа.

Вы можете получить доступ к информации о своем федеральном налоговом счете через безопасный вход на irs.gov/account. Вы можете просмотреть сумму своей задолженности вместе с данными о своем балансе, просмотреть историю платежей, получить доступ к программе Get Transcript, чтобы загрузить или распечатать свои налоговые записи, а также просмотреть ключевую информацию из своей налоговой декларации за текущий год в том виде, в котором она была изначально подана. Кроме того, вы можете оплатить с помощью своего банковского счета, дебетовой или кредитной карты или подать заявку на заключение соглашения об онлайн-оплате, если вам нужно больше времени для оплаты.

Кроме того, вы можете оплатить с помощью своего банковского счета, дебетовой или кредитной карты или подать заявку на заключение соглашения об онлайн-оплате, если вам нужно больше времени для оплаты.

Если вы решили произвести оплату по почте, приложите чек или денежный перевод к копии вашей налоговой декларации или уведомления. Сделайте его подлежащим оплате в Казначейство США и укажите свое имя, адрес, номер телефона в дневное время, идентификационный номер налогоплательщика, налоговый год и номер формы или уведомления (например, Форма 1040 2019 года) на лицевой стороне платежа.

Если вы не можете заплатить полностью, вам следует заплатить как можно больше, чтобы уменьшить накопление процентов на вашем счете.Пожалуйста, обратитесь к теме № 158 для получения информации, необходимой для обеспечения надлежащего кредитования вашего платежа. Вам следует подумать о финансировании полной выплаты налоговых обязательств за счет ссуд, таких как ссуды под залог собственного капитала от финансового учреждения или кредитной карты. Процентная ставка и любые применимые сборы, взимаемые банком или компанией-эмитентом кредитной карты, могут быть ниже, чем сочетание процентов и штрафов, установленных Налоговым кодексом.

Процентная ставка и любые применимые сборы, взимаемые банком или компанией-эмитентом кредитной карты, могут быть ниже, чем сочетание процентов и штрафов, установленных Налоговым кодексом.

Соглашения о полной оплате (до 120 дней)

Если вы не можете произвести полную оплату сразу, вы можете иметь право на дополнительное время — до 120 дней — для полной оплаты.Плата за полную оплату не взимается; однако проценты и любые применимые штрафы продолжают накапливаться до тех пор, пока ваша ответственность не будет полностью оплачена. Вы можете заключить это соглашение с помощью приложения Online Payment Agreement (OPA) или позвонив нам по телефону 800-829-1040 (для физических лиц) или 800-829-4933 (для юридических лиц). См. Раздел «Телефонная и местная помощь», чтобы узнать часы доступности.

Договора рассрочки

Если вы не можете полностью выплатить остаток сразу или в течение 120 дней, вы можете претендовать на ежемесячный план оплаты (включая соглашение о рассрочке). Чтобы запросить план оплаты, используйте приложение OPA, заполните форму 9465, PDF-файл с просьбой о рассрочке платежа и отправьте его нам по почте или позвоните по указанным ниже номерам телефонов. План платежей позволяет вам производить серию ежемесячных платежей с течением времени. IRS предлагает различные варианты внесения ежемесячных платежей:

Чтобы запросить план оплаты, используйте приложение OPA, заполните форму 9465, PDF-файл с просьбой о рассрочке платежа и отправьте его нам по почте или позвоните по указанным ниже номерам телефонов. План платежей позволяет вам производить серию ежемесячных платежей с течением времени. IRS предлагает различные варианты внесения ежемесячных платежей:

- Прямой дебет с вашего банковского счета,

- Вычет из заработной платы вашего работодателя,

- Оплата через EFTPS,

- Оплата кредитной картой по телефону или через Интернет,

- Оплата чеком или денежным переводом, или

- Оплата наличными у розничного партнера.

IRS взимает плату за пользование, когда вы входите в план платежей; однако, если вы являетесь налогоплательщиком с низким доходом, эта плата за пользование снижается и, возможно, отменяется или возмещается при выполнении определенных условий. См. Дополнительную информацию о планах платежей.

- Если вы еще не подали декларацию, вы можете отправить форму 9465 в формате PDF или приложить письменный запрос на план оплаты с указанием суммы ежемесячного платежа и срока оплаты к началу вашего отчета.

- Если вы подали налоговую декларацию и не можете оплатить ее полностью, вы можете запросить план оплаты (включая соглашение о рассрочке) для ваших текущих налоговых обязательств с помощью приложения OPA.Даже если IRS еще не выставил вам счет, вы можете заключить соглашение о предварительной оценке, указав остаток, который вы должны, из своей налоговой декларации или уведомления о дефиците по запросу OPA.

- Если вы не можете произвести полную оплату после получения счета от IRS, вы можете запросить план оплаты (включая соглашение о рассрочке) с помощью приложения OPA. Вы также можете отправить форму 9465 в формате PDF или приложить письменный запрос о плане оплаты к лицевой стороне вашего счета.

- Вы также можете запросить план оплаты, позвонив по бесплатному номеру, указанному в вашем счете, или, если у вас нет счета, позвоните нам по телефону 800-829-1040 (для физических лиц) или 800-829-4933 (для юридических лиц).

Прежде чем ваш запрос на план оплаты может быть рассмотрен, вы должны быть в курсе всех требований к регистрации и оплате. Налогоплательщики, участвующие в открытом производстве по делу о банкротстве, обычно не имеют права. Вы должны указать сумму, которую вы можете заплатить, и день месяца. Вы должны основывать размер ежемесячного платежа в рассрочку на вашей платежеспособности, и это должна быть сумма, которую вы можете платить каждый месяц, чтобы избежать дефолта. Дата платежа может быть в любой день с первого по 28 числа. IRS ожидает получить ваш платеж НА в указанную вами дату, поэтому обязательно укажите время отправки (10 дней) в выбранной вами дате.Обычно в течение 30 дней IRS ответит на ваш запрос и сообщит вам, утвердил ли он его, отклонил или ему нужна дополнительная информация.

Налогоплательщики, участвующие в открытом производстве по делу о банкротстве, обычно не имеют права. Вы должны указать сумму, которую вы можете заплатить, и день месяца. Вы должны основывать размер ежемесячного платежа в рассрочку на вашей платежеспособности, и это должна быть сумма, которую вы можете платить каждый месяц, чтобы избежать дефолта. Дата платежа может быть в любой день с первого по 28 числа. IRS ожидает получить ваш платеж НА в указанную вами дату, поэтому обязательно укажите время отправки (10 дней) в выбранной вами дате.Обычно в течение 30 дней IRS ответит на ваш запрос и сообщит вам, утвердил ли он его, отклонил или ему нужна дополнительная информация.

Соглашения о рассрочке по прямым дебетом и удержания из заработной платы позволяют производить своевременные платежи автоматически и снижают вероятность неисполнения обязательств. Эти удобные способы оплаты также позволяют избежать затрат времени и средств на рассылку ежемесячных платежей.

Для соглашения о рассрочке платежа с прямым дебетом вы должны предоставить номер вашего текущего счета, номер банковского маршрута и письменное разрешение на инициирование автоматического вывода платежа.Подайте заявку, используя приложение OPA, связавшись с нами по телефону или лично (только по предварительной записи), или отправив нам форму 9465 PDF по почте, указав номер вашего текущего счета и маршрутный номер банка.

Для получения соглашения о выплате из заработной платы в рассрочку отправьте форму 2159, PDF-документ «Соглашение о вычетах из заработной платы». Ваш работодатель должен заполнить форму 2159, поскольку это соглашение между вами, вашим работодателем и IRS. В некоторых ситуациях IRS может заключить для вас обычное соглашение о выплате и преобразовать его в соглашение о вычете из заработной платы после получения заполненной формы 2159 от вашего работодателя.

Посетите раздел «Дополнительная информация о планах платежей» для получения дополнительной информации.

Предложение в соглашении о компромиссе или частичной рассрочке платежа

Если вы не можете произвести полную оплату по соглашению о рассрочке платежа, вы можете предложить соглашение о частичной оплате в рассрочку (PPIA) или компромиссное предложение (OIC). PPIA — это соглашение между вами и IRS, предусматривающее уплату налогового обязательства в размере, меньшем, чем полная, до истечения периода сбора. OIC — это соглашение между вами и IRS, которое разрешает ваши налоговые обязательства путем выплаты согласованной уменьшенной суммы.Прежде чем IRS рассмотрит предложение, вы должны подать все налоговые декларации, произвести все требуемые расчетные налоговые платежи за текущий год и внести все необходимые федеральные налоговые депозиты за текущий квартал, если налогоплательщик является владельцем бизнеса с сотрудниками. Налогоплательщики, участвующие в процедуре открытого банкротства, не имеют права заключать ОИК. Чтобы подтвердить право на участие и гарантировать использование текущих форм заявки, используйте инструмент предварительной квалификации «Предложение в компромиссе». Для получения дополнительной информации о OIC см. Тему №204.

Для получения дополнительной информации о OIC см. Тему №204.

Временно задержать инкассацию

Если вы не можете заплатить причитающуюся сумму, поскольку оплата помешает вам покрыть свои основные расходы на проживание, вы можете попросить IRS отложить сбор до тех пор, пока вы не сможете заплатить. Если IRS определит, что вы не можете выплатить какую-либо налоговую задолженность из-за финансовых трудностей, IRS может временно отложить сбор, сообщив, что ваш счет в настоящее время не подлежит взысканию, пока ваше финансовое состояние не улучшится. Отсутствие в настоящее время взыскания долга не означает, что долг уходит.Это означает, что IRS определило, что вы не можете позволить себе выплатить долг в настоящее время. Пени и проценты продолжают накапливаться до тех пор, пока вы полностью не выплатите долг. Мы можем попросить вас заполнить Информационное сообщение о сборе (форма 433-F PDF, форма 433-A PDF или форма 433-B PDF) и предоставить подтверждение вашего финансового состояния (включая информацию о ваших активах и ваших ежемесячных доходах и расходах) до одобрение вашего запроса на отсрочку сбора. IRS может временно приостановить определенные действия по взысканию налогов, такие как взимание сбора (см. Тему №201), пока ваше финансовое положение не улучшится. Тем не менее, мы все равно можем подать Уведомление об удержании федерального налога (см. Раздел 201), пока действие вашей учетной записи приостановлено. Пожалуйста, позвоните по указанному ниже номеру телефона, чтобы обсудить этот вариант.

IRS может временно приостановить определенные действия по взысканию налогов, такие как взимание сбора (см. Тему №201), пока ваше финансовое положение не улучшится. Тем не менее, мы все равно можем подать Уведомление об удержании федерального налога (см. Раздел 201), пока действие вашей учетной записи приостановлено. Пожалуйста, позвоните по указанному ниже номеру телефона, чтобы обсудить этот вариант.

Ответ на ваше уведомление IRS

Важно ответить на уведомление IRS. Если вы не уплатите свое налоговое обязательство в полном объеме или не сделаете альтернативный платеж, IRS имеет право принять меры по взысканию налогов. См. Тему № 201 для получения информации о процессе сбора.

Если вы не можете произвести платеж в настоящее время, предоставьте свою финансовую информацию (например, квитанции о выплате, договоры аренды или аренды, выписки по ипотеке, аренду автомобиля / ссуду, коммунальные услуги) и позвоните нам по телефону 800-829 -1040 (физические лица) или 800-829-4933 (юридические лица) для получения помощи.

У вас есть права и защита на протяжении всего процесса взыскания; см. Билль о правах налогоплательщика и публикацию 1, Ваши права как налогоплательщика в формате PDF. Если вам нужна информация об условиях оплаты, соглашениях о рассрочке платежа и о том, что происходит, когда вы не предпринимаете никаких действий по оплате, см. Публикацию 594, PDF-файл о процессе взимания налогов.

Для получения дополнительной информации о внесении платежей, планах платежей (включая соглашения о рассрочке) и предложениях в случае компрометации выберите «Оплатить» на домашней странице IRS.

.

Например, если заемщик желает вернуть долг и проценты ранее установленного срока.

Например, если заемщик желает вернуть долг и проценты ранее установленного срока.

В отличие от обычных ссуд, где существует штраф за досрочное погашение ссуды, настоящее соглашение не содержит такой формулировки.

В отличие от обычных ссуд, где существует штраф за досрочное погашение ссуды, настоящее соглашение не содержит такой формулировки. д. залог недвижимости, такой как земли или здания. Как по обеспеченным кредитам, так и по ипотеке, когда заемщик не может погасить ссуду с начисленными процентами в конце срока или просрочен, кредитор имеет право продать недвижимость для погашения задолженности.

д. залог недвижимости, такой как земли или здания. Как по обеспеченным кредитам, так и по ипотеке, когда заемщик не может погасить ссуду с начисленными процентами в конце срока или просрочен, кредитор имеет право продать недвижимость для погашения задолженности.