Внесен законопроект о продлении «дачной амнистии» до 1 марта 2031 года

Авторами законопроекта выступили Председатель Комитета по государственному строительству и законодательству Павел Крашенинников Крашенинников

Павел Владимирович

Депутат Государственной Думы избран в составе федерального списка кандидатов, выдвинутого Всероссийской политической партией «ЕДИНАЯ РОССИЯ»

и Первый заместитель Председателя Совета Федерации

Андрей Турчак. Документом предлагается расширить и продлить «дачную амнистию».

Смотрите также

«Дачная амнистия»: как ей воспользоваться

Павел Крашенинников подчеркнул, что предложенные законопроектом нормы позволят охватить «дачной амнистией» те случаи, которые раньше не находили законодательного решения. Граждане смогут в упрощенном порядке, бесплатно оформить свои права на земельные участки и расположенные на них жилые дома, в которых давно проживают. Дополнительно будут защищены права наследников в рамках «дачной амнистии». Все это позволит гражданам свободно распоряжаться имеющейся недвижимостью и защищать свои права на нее.

Как пояснил парламентарий, практика правоприменения показывает, что не все жизненные ситуации были охвачены соответствующими законодательными решениями.

Оформление упростят

Законопроектом предлагается механизм упрощенного бесплатного оформления прав на жилые дома и одновременно на земельные участки, на которых они расположены. Эти нормы коснутся жилых домов, построенных до 14 мая 1998 года

(т. е. до вступления в силу

Градостроительного кодекса РФ от 7 мая 1998 г. № 73-ФЗ), которые

расположены в границах населенного пункта на земельных участках, находящихся в государственной или муниципальной

собственности.

е. до вступления в силу

Градостроительного кодекса РФ от 7 мая 1998 г. № 73-ФЗ), которые

расположены в границах населенного пункта на земельных участках, находящихся в государственной или муниципальной

собственности.Как пояснил депутат, в советское время нередко возникали рабочие поселки, которые со временем образовывали самостоятельные населенные пункты либо поглощались историческими поселениями. В жилых домах, расположенных на таких территориях, могла иметься «прописка», к ним подводились коммунальные сети. В таких домах десятилетиями проживает уже не одно поколение граждан. При этом у проживающих зачастую отсутствуют на руках необходимые документы, как на сами жилые дома, так и на земельные участки под ними.

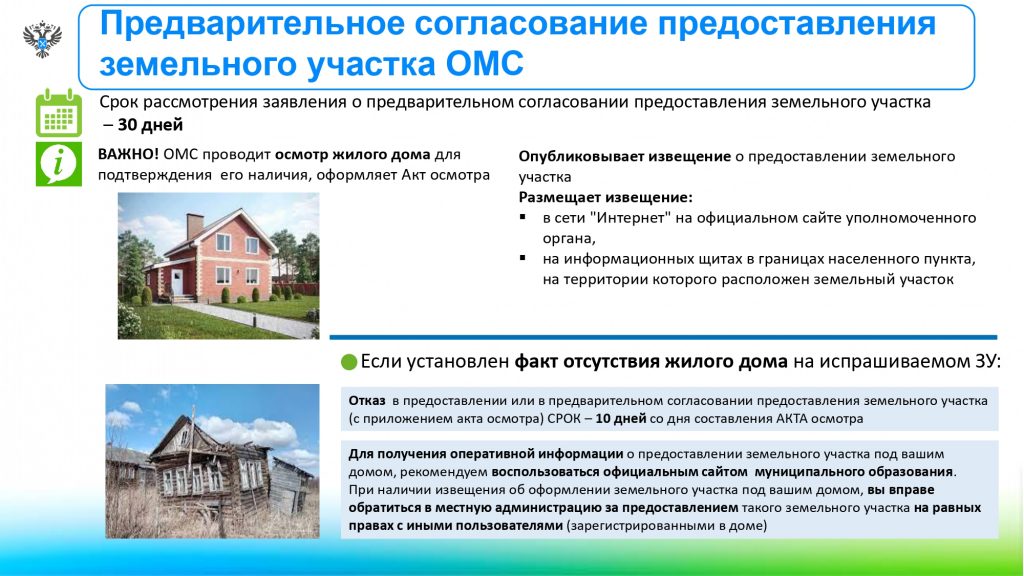

Согласно законопроекту для оформления прав на жилой дом и земельный участок под ним гражданину необходимо будет подать одно заявление в орган местного самоуправления с приложением имеющегося у него документа, подтверждающего факт владения домом

Например, к заявлению может быть

приложен документ о выделении земли организацией-работодателем; договор о подключении дома к сетям инженерно-технического обеспечения; договор об уплате коммунальных

услуг или платежки по таким услугам; документы технической инвентаризации; выписка

из похозяйственной книги; документ, подтверждающий факт регистрации гражданина

в указанном доме до мая 1998 года.

Например, к заявлению может быть

приложен документ о выделении земли организацией-работодателем; договор о подключении дома к сетям инженерно-технического обеспечения; договор об уплате коммунальных

услуг или платежки по таким услугам; документы технической инвентаризации; выписка

из похозяйственной книги; документ, подтверждающий факт регистрации гражданина

в указанном доме до мая 1998 года.Вместе с тем регионы будут вправе, исходя их местных условий, дополнительно определять документы, которые могут быть представлены гражданином в случае отсутствия у него указанных документов.

Регистрацию права собственности предлагается осуществлять одновременно на земельный участок и на жилой дом

— по заявлению органа государственной власти или органа МСУ, предоставившего земельный участок. Поэтому владельцам не придется оплачивать госпошлину. После государственной регистрации прав уполномоченный орган обязан передать собственнику выписки из ЕГРН.Предложенный законопроектом механизм схож с правилами оформления земельных

участков в рамках «гаражной амнистии».

Права наследников и сроки

Также законопроект позволит дополнительно защитить права наследников. Предлагаемым упрощенным механизмом смогут воспользоваться наследники предыдущих владельцев. При этом наследник должен предоставить, среди прочих документов, свидетельство о праве на наследство.

Помимо этого, законопроект предлагает принадлежащие гражданам права постоянного (бессрочного) пользования и пожизненно наследуемого владения земельными участками признавать правом собственности в силу закона. Согласно законопроекту, владельцу такого участка не нужно будет обращаться в Росреестр для приобретения права собственности на него (переоформления прав).

«Имея на руках документы на землю старого образца о праве пожизненного наследуемого владения или постоянного (бессрочного) пользования, граждане смогут свободно распоряжаться своими земельными участками: продавать, передавать по наследству и прочее», — сообщил Павел Крашенинников.

Кроме того, законопроектом предлагается

установить более продолжительный срок действия «дачной амнистии»,

увеличив его по сравнению с действующим еще на пять лет. Таким образом,

упрощенный порядок оформления прав граждан на земельные участки и жилые, садовые

дома будет действовать до 1 марта 2031 года.

Павел Крашенинников сообщил, что вместе с Правительством обсуждается вопрос об установлении «дачной амнистии» бессрочно, чтобы упрощенный порядок оформления прав граждан на жилую и «дачную» недвижимость в дальнейшем действовал постоянно.

Госдума продлила дачную амнистию еще на два года

- Бизнес

- org/Person»>

Андрей Злобин

Редакция Forbes

За 12 лет упрощенной процедурой оформления своих прав на собственность воспользовались 13 млн дачников

Госдума продлила еще на два года «дачную амнистию», действовавшую в России с 2006 года. За 12 лет упрощенной процедурой оформления прав на дачные участки и строения на них не успели воспользоваться почти 1 млн граждан.

Закон о продлении «дачной амнистии» до 1 марта 2020 года был принят нижней палатой российского парламента в третьем, окончательном чтении, сообщило в четверг, 22 февраля, РИА Новости. «Законопроект направлен на продление сроков оформления в упрощенном порядке прав на объекты индивидуального жилищного строительства до 1 марта 2020 года», — говорится в пояснительной записке к документу.

Срок действия «дачной амнистии» истекал 1 марта 2018 года. После этого дачники уже не могли бы оформить свои права на объекты индивидуального жилищного строительства в упрощенном порядке. При отсутствии документа о праве собственности объекты индивидуального жилищного строительства имели бы признаки самовольной постройки и их легализация могла проводиться только в судебном порядке.

После этого дачники уже не могли бы оформить свои права на объекты индивидуального жилищного строительства в упрощенном порядке. При отсутствии документа о праве собственности объекты индивидуального жилищного строительства имели бы признаки самовольной постройки и их легализация могла проводиться только в судебном порядке.

В этой связи 9 марта Росреестр напомнил гражданам, что до окончания срока упрощенной процедуры регистрации прав на индивидуальные жилые дома остается всего 20 дней. После этого не будет действовать правило, что для регистрации права собственности на такие дома не требуется разрешение на ввод в эксплуатацию.

Росреестр советовал правообладателям земельных участков для индивидуального жилищного строительства или расположенных в населенных пунктах для ведения личного подсобного хозяйства, на которых построены жилые дома, до 1 марта обратиться в ведомство с заявлением о регистрации на них права собственности.

«Дачная амнистия»

Федеральный закон «О внесении изменений в некоторые законодательные акты Российской Федерации по вопросу оформления в упрощенном порядке прав граждан на отдельные объекты недвижимого имущества» вступил в силу 1 сентября 2006 года. Он установил упрощенный порядок приватизации земельных участков, домов и строений, находящихся в личном пользовании, а также продлил сроки бесплатной приватизации муниципального жилья до 1 марта 2010 года.

Он установил упрощенный порядок приватизации земельных участков, домов и строений, находящихся в личном пользовании, а также продлил сроки бесплатной приватизации муниципального жилья до 1 марта 2010 года.

Позднее этот срок был продлен до 1 марта 2018 года. Решением Госдумы от 22 февраля 2018 года — еще на два года.

В 2006 года предполагалось, что «дачная амнистия» затронет более 20 млн россиян, имеющих садовые участки, 16,6 млн владельцев приусадебного хозяйства и почти 600 000 дачников. Необходимость «дачной амнистии» объяснялась тем, что около 30% дачных домов было построено без какого-либо разрешения.

С 2006 года в упрощенном порядке были зарегистрированы почти почти 12,8 млн прав. В том числе 3,5 млн прав на объекты индивидуального жилищного строительства на дачных участках и более чем на 7 млн земельных участков. Упрощенным оформлением не успели воспользоваться примерно 1 млн граждан.

Бесплатная приватизация жилья

Закон о бесплатной приватизации жилищного фонда был принят 23 декабря 1992 года. Он установил упрощенный порядок приватизации земельных участков, домов и строений, находящихся в личном пользовании, а также продлил сроки бесплатной приватизации муниципального жилья до 1 марта 2010 года.

Он установил упрощенный порядок приватизации земельных участков, домов и строений, находящихся в личном пользовании, а также продлил сроки бесплатной приватизации муниципального жилья до 1 марта 2010 года.

Срок окончания бесплатной приватизации жилья не раз переносился. Сначала в 2006 году — до 1 марта 2010 года, затем до 1 марта 2013 года, до 1 марта 2015 года, до 1 марта 2016 года, до 1 марта 2017 года. Год назад — 22 февраля 2017 года — президент России Владимир Путин подписал закон о бессрочной бесплатной приватизации жилья для всех граждан.

К тому времени — за 25 лет — было приватизировано 30,5 млн единиц жилья. Неприватизированными оставались около 500 000 единиц жилья, в том числе 300 000 аварийного.

Андрей Злобин

Редакция Forbes

#приватизация жилья #земельные участки

Рассылка Forbes

Самое важное о финансах, инвестициях, бизнесе и технологиях

TIR 02-25: Расширенная программа амнистии

I.

Введение

ВведениеВ целях поощрения добровольного раскрытия и уплаты просроченных налоговых обязательств перед Содружеством раздел 11 главы 429 Законов 2002 г. уполномочивает Уполномоченного по доходам предложить двухмесячное продление программы амнистии практически на тех же условиях, что и амнистия введена в период с 1 октября 2002 г. по 2 декабря 2002 г. См. TIR 02-14. Продленный период амнистии начнется 1 января 2003 г. и закончится 28 февраля 2003 г. Как указано ниже, две основные модификации предыдущей программы амнистии: в рассрочку для отдельных налогоплательщиков. См. Разделы III(A)(4) и III(B)(1) ниже. Заявления об амнистии, поданные в рамках предыдущей двухмесячной программы амнистии в течение 2002 календарного года, не подлежат рассмотрению в рамках Расширенной программы амнистии, обсуждаемой в настоящем МДП.

В соответствии с законодательством, санкционировавшим первоначальную программу амнистии [Св. 2002, с. 184, §182] и его продолжение в течение продленного периода амнистии, если правомочный налогоплательщик с обязательствами по подаче годовой декларации («Годовой податель») подает все требуемые декларации за все налоговые годы, начинающиеся до 1 января 2001 г. , и уплачивает полную сумму налога. и процентов, причитающихся за все такие налогооблагаемые годы, и должным образом и своевременно подать Запрос о расширенной амнистии, Комиссар уполномочен отменить все невыплаченные штрафы, наложенные за несвоевременную подачу декларации, 1 непредставление надлежащей декларации, 2 несвоевременная уплата налогового обязательства, 3 и неуплата надлежащей суммы любых необходимых расчетных налоговых платежей 4 за такие налоговые годы. Такой Ежегодный Податель также должен подать декларацию и уплатить полную сумму налоговых обязательств, причитающихся за любой налоговый год, начинающийся 1 января 2001 г. или после этой даты, срок подачи которого наступает до начала продленного периода амнистии.

, и уплачивает полную сумму налога. и процентов, причитающихся за все такие налогооблагаемые годы, и должным образом и своевременно подать Запрос о расширенной амнистии, Комиссар уполномочен отменить все невыплаченные штрафы, наложенные за несвоевременную подачу декларации, 1 непредставление надлежащей декларации, 2 несвоевременная уплата налогового обязательства, 3 и неуплата надлежащей суммы любых необходимых расчетных налоговых платежей 4 за такие налоговые годы. Такой Ежегодный Податель также должен подать декларацию и уплатить полную сумму налоговых обязательств, причитающихся за любой налоговый год, начинающийся 1 января 2001 г. или после этой даты, срок подачи которого наступает до начала продленного периода амнистии.

В отношении правомочных налогоплательщиков, чьи обязанности по подаче отчетности относятся к периодам, отличным от годового («Другие податели»), Комиссар отменяет неоплаченные штрафы, как описано выше, для любого такого налогоплательщика, который подает все требуемые декларации и уплачивает полную сумму налогов и процентов, причитающихся за все налоговые периоды, заканчивающиеся 31 августа 2002 г. или ранее, и должным образом и своевременно подать заявление о расширенной амнистии. Однако в случае невыплаченных налоговых обязательств фраза «все требуемые декларации» означает те декларации, которые должны быть поданы в течение ограниченного ретроспективного периода, установленного Комиссаром. См. Раздел III(A)(4) ниже.

или ранее, и должным образом и своевременно подать заявление о расширенной амнистии. Однако в случае невыплаченных налоговых обязательств фраза «все требуемые декларации» означает те декларации, которые должны быть поданы в течение ограниченного ретроспективного периода, установленного Комиссаром. См. Раздел III(A)(4) ниже.

В отношении последующих налоговых периодов, не подпадающих под действие амнистии, как лица, подающие годовую отчетность, так и другие лица, подающие налоговую декларацию, по-прежнему должны подавать налоговые декларации и своевременно уплачивать налог. В противном случае в амнистии будет отказано.

Когда правомочный налогоплательщик либо: (i) полностью уплачивает непогашенный остаток налога и процентов по ранее поданным декларациям или оценкам, либо (ii) подает надлежащие и точные декларации и уплачивает налог и проценты, причитающиеся за все периоды, описанные выше, Уполномоченный воздержится от начисления штрафов (и только тех процентов, которые непосредственно относятся к этим штрафам) в отношении этого налогоплательщика за эти налоговые периоды. [Св. 2002, с. 184, § 182.]

[Св. 2002, с. 184, § 182.]

Штрафы, которые были начислены или могут быть наложены Уполномоченным в отношении налогоплательщика за обязательства, относящиеся к следующим видам налогов, не подлежат отмене в рамках Программы расширенной амнистии:

- Налоги на моторное топливо и специальные виды топлива, Международное соглашение о налоге на топливо согласно G.L. c. 64F, § 5А; и

- Местный вариант Акциз на проживание в соответствии с G.L. c. 64G, § 3А.

Уполномоченный не имеет исключительных полномочий по отмене штрафов, начисленных в отношении обязательств по этим видам налогов. Таким образом, в рамках Расширенной программы амнистии любые такие наказания не подлежат отмене. [Св. 2002, с. 184, § 182.]

II. Период амнистии

Уполномоченный установил продленный срок амнистии с 1 января 2003 г. по 28 февраля 2003 г.

III. Участие в программе расширенной амнистии

Комиссар предоставит амнистию любому правомочному налогоплательщику, который должным образом заполнит и подаст Заявление о расширенной амнистии вместе со всеми необходимыми налоговыми декларациями и полностью уплатит налог и проценты. Любые декларации, подаваемые в течение продленного периода амнистии, должны быть правильно и точно заполнены и сопровождаться чеком или денежным переводом на требуемую сумму налога и процентов в полном объеме.

Любые декларации, подаваемые в течение продленного периода амнистии, должны быть правильно и точно заполнены и сопровождаться чеком или денежным переводом на требуемую сумму налога и процентов в полном объеме.

A. Квалификационные требования

1. Правомочные налогоплательщики

Программа расширенной амнистии открыта для всех налогоплательщиков, которые еще не подали заявление об амнистии в течение предыдущего периода амнистии и которые:

Налогоплательщики, которые в настоящее время находятся в состоянии банкротства, должны проконсультироваться со своим юрисконсультом, чтобы определить, могут ли они иметь право на участие в программе расширенной амнистии. Адвокат по делам о банкротстве может проконсультироваться с Департаментом, чтобы определить право на амнистию в каждом конкретном случае.

Налогоплательщики могут подавать комбинированные декларации о доходах, разрешенные согласно G.L. c. 63, § 32B, для всех приемлемых налоговых лет, несмотря на истечение процедур выбора такой подачи в соответствии с 830 CMR 63.32B.1(4). Однако налогоплательщики не могут подавать декларации для включения в состав объединенной группы за любой налоговый период, если объединенная группа ранее подавала объединенную декларацию. Все остальные положения 830 CMR 63.32B.1 остаются в силе.

Налогоплательщики могут подать заявление на альтернативное распределение в соответствии с G.L. c. 63, § 42, для всех приемлемых налоговых лет, несмотря на истечение срока подачи такого заявления в соответствии с 830 CMR 63.

42.1(3). Все остальные положения 830 CMR 63.42.1 остаются в силе.

2. Кто не имеет права

Уполномоченный не будет предоставлять амнистию в рамках Программы расширенной амнистии любому налогоплательщику за любые налоговые периоды, в течение которых налогоплательщик либо: (i) является объектом текущего налогового уголовное расследование или судебное преследование, или (ii) было предметом уголовного расследования, обвинительного акта или судебного преследования, связанного с налогами, в прошлом, если это расследование, обвинительное заключение или судебное преследование привели к осуждению или любому заявлению, в котором налогоплательщик признал свою вину или решил не оспаривать обвинения. Уполномоченный рассматривает, но не обязан утверждать заявление налогоплательщика об амнистии за налоговые периоды, в отношении которых в отношении налогоплательщика в прошлом проводилось уголовное расследование, обвинительное заключение или уголовное преследование, если такое расследование, обвинительное заключение или судебное преследование привело к признанию виновным или если расследование, обвинительное заключение или уголовное преследование были прекращены без судебного разбирательства или сделки о признании вины.

Налогоплательщики, подписавшие мировое соглашение с Уполномоченным, не имеют права обращаться за амнистией за налоговые периоды, охватываемые мировым соглашением, включая, помимо прочего, любое урегулирование, достигнутое через Бюро судебных разбирательств Департамента, Управление апелляций (ранее Управление по разрешению споров). ) или Единица предложения в расчете.

Налогоплательщики, уплатившие все налоги и проценты, причитающиеся в связи с любой невыплаченной суммой налога, но которые в начале продленного периода амнистии все еще должны платить штрафы в отношении этой суммы налога, не имеют права обращаться за амнистией за охваченный(ые) налоговый период(ы) по оценке. Налогоплательщики, которые на момент начала действия Расширенной программы амнистии обратились с просьбой об отмене штрафов путем подачи заявления о снижении штрафа или апелляции в Апелляционный налоговый совет и которые уплатили все налоги и проценты, но не уплатили причитающиеся штрафы, не подлежат амнистии в отношении указанных сумм штрафа.

3. Налоговые периоды

- Годовые отчеты с налоговыми обязательствами за налоговые годы, начинающиеся до 1 января 2001 года, имеют право подать заявление об амнистии.

- Прочие Податели документов, имеющие налоговые обязательства за налоговые периоды, заканчивающиеся 31 августа 2002 г. или ранее, имеют право подать заявление об амнистии.

- Если налогоплательщик имеет право на амнистию по нескольким видам налогов, налогоплательщик должен подавать надлежащие и точные декларации по всем видам налогов и за все периоды и уплачивать все налоги и проценты, причитающиеся по всем видам налогов и за все налоговые периоды. Уполномоченный не будет отменять штрафы, относящиеся к какому-либо одному периоду подачи для одного вида налога, если налогоплательщик имеет непогашенные обязательства за другие периоды или по другим видам налога.

4. Правило ретроспективного анализа для налогоплательщиков с неоплаченными налоговыми обязательствами по использованию

В соответствии с разделом 11 главы 429 Законов 2002 г. та часть просьбы об амнистии, которая включает невыплаченное обязательство по налогу на использование. Для отдельных заявителей, совершивших покупки для личного пользования, Комиссар определил, что ограниченный ретроспективный период, только для целей Расширенной программы амнистии, должен составлять четыре последних налоговых года (т. е. 19).98-2001). Для всех других заявителей Комиссар определил, что ограниченный ретроспективный период, только для целей Расширенной программы амнистии, должен составлять шесть последних налоговых лет (т.е. 1996-2001). Тем не менее, в зависимости от фактов и обстоятельств каждого случая, раскрытых Уполномоченному в рамках Заявления налогоплательщика о расширенной амнистии, Уполномоченный может рассмотреть вопрос о том, оправдана ли дальнейшая корректировка этого ретроспективного периода.

та часть просьбы об амнистии, которая включает невыплаченное обязательство по налогу на использование. Для отдельных заявителей, совершивших покупки для личного пользования, Комиссар определил, что ограниченный ретроспективный период, только для целей Расширенной программы амнистии, должен составлять четыре последних налоговых года (т. е. 19).98-2001). Для всех других заявителей Комиссар определил, что ограниченный ретроспективный период, только для целей Расширенной программы амнистии, должен составлять шесть последних налоговых лет (т.е. 1996-2001). Тем не менее, в зависимости от фактов и обстоятельств каждого случая, раскрытых Уполномоченному в рамках Заявления налогоплательщика о расширенной амнистии, Уполномоченный может рассмотреть вопрос о том, оправдана ли дальнейшая корректировка этого ретроспективного периода.

Налогоплательщики, требующие освобождения от уплаты налогов, процентов и штрафов за периоды, предшествующие какому-либо отчетному периоду, должны уплатить полную сумму неуплаченного налога за пользование плюс проценты, причитающиеся за все периоды в пределах отчетного периода, до 28 февраля 2003 г.

5. Ответственные лица

Ответственное лицо, как определено в G.L. c. 62C, § 31A, это любое лицо, которое обязано или было обязано уплачивать налоги, взимаемые с корпорации или товарищества G.L. chs. 62В, 64G, 64Н или 64I. Ответственное лицо имеет право участвовать в Программе расширенной амнистии, если такое лицо уплачивает полную сумму налога и процентов, причитающихся за все приемлемые налоговые периоды, и надлежащим образом и своевременно подает Заявление о расширенной амнистии. Уполномоченный будет рассматривать такую выплату как удовлетворение личной ответственности ответственного лица. Как указано в разделе 12(b) постановления об ответственном лице Департамента, 830 CMR 62C.31A.1, такой платеж не покрывает ответственность корпорации или товарищества или любого другого ответственного лица до тех пор, пока не будет выполнено одно из следующих условий:

- ответственное лицо отказывается от своего права обжаловать начисление налога и процентов или иным образом требовать освобождения от такого начисления;

- истек срок, в течение которого ответственное лицо может подать апелляцию на оценку или иным образом потребовать освобождения от уплаты налога путем снижения или иным образом, а ответственное лицо не подает такую апелляцию или не добивается такого возмещения; или

- апелляция ответственного лица или другое требование об освобождении от оценки приводит к частичной или полной отмене оценки, и Комиссар не принимает апелляцию на это решение.

В случае частичного уменьшения налога ответственность налогоплательщика или ответственность любого ответственного лица удовлетворяется только в пределах такого частичного уменьшения и только в случае, если Уполномоченный не обжалует решение.

В случае частичного уменьшения налога ответственность налогоплательщика или ответственность любого ответственного лица удовлетворяется только в пределах такого частичного уменьшения и только в случае, если Уполномоченный не обжалует решение.

Для получения дополнительной информации об ответственных лицах см. остальные положения 830 CMR 62C.31A.1.

6. Налогоплательщики, заключившие текущие платежные соглашения

Налогоплательщики, заключившие платежное соглашение с Департаментом до начала либо первоначального периода амнистии, либо продленного периода амнистии, имеют право участвовать в расширенной программе амнистии. Комиссар откажется от приемлемых штрафов, связанных с любыми оставшимися платежами в рассрочку, подлежащими уплате в соответствии с Платежным соглашением, при условии, что налогоплательщик полностью уплатит оставшуюся сумму налога и процентов, причитающихся к уплате, и надлежащим образом и своевременно подаст заявление о расширенной амнистии. Комиссар не будет отказываться от каких-либо штрафов, связанных с налоговыми обязательствами, покрываемыми Платежным соглашением, которые уже были оплачены прошлыми платежами в рассрочку, сделанными в соответствии с положениями Платежного соглашения.

Комиссар не будет отказываться от каких-либо штрафов, связанных с налоговыми обязательствами, покрываемыми Платежным соглашением, которые уже были оплачены прошлыми платежами в рассрочку, сделанными в соответствии с положениями Платежного соглашения.

7. Рассмотрение апелляций

Любой налогоплательщик, ожидающий рассмотрения апелляции в отношении оценки, произведенной Комиссаром, имеет право на участие в программе расширенной амнистии, если налогоплательщик уплачивает все причитающиеся налоги и проценты в полном объеме, надлежащим образом и своевременно подает заявление о расширенной амнистии. Выплата непогашенной задолженности не является утратой законных прав на апелляцию или признанием ответственности за оспариваемую оценку. Для тех налогоплательщиков, которые до начала Программы расширенной амнистии отложили уплату налога, процентов и штрафа в соответствии с G.L. c. 62C, § 32(e), для участия в Расширенной программе амнистии необходимо сделать письменный отказ от всех прав в соответствии с этим разделом на дальнейшую отсрочку уплаты налогов и процентов. [Св. 2002, с. 184, § 182.] Этот отказ должен быть сделан на основании Заявления о расширенной амнистии, должным образом и своевременно поданного, вместе со всеми необходимыми декларациями и полной уплатой налога и начисленных процентов.

[Св. 2002, с. 184, § 182.] Этот отказ должен быть сделан на основании Заявления о расширенной амнистии, должным образом и своевременно поданного, вместе со всеми необходимыми декларациями и полной уплатой налога и начисленных процентов.

B. Требования к оплате

1. Оплата единовременно или в рассрочку

За исключением случаев, указанных ниже для некоторых налогоплательщиков, имеющих непогашенные обязательства в размере 25 000 долларов США или менее, все налогоплательщики должны полностью уплатить все налоги и проценты, причитающиеся за все виды налогов и налоговые периоды, как указано в Разделе III (A)(3) настоящего МДП, чтобы иметь право на рассмотрение в рамках Расширенной программы амнистии. Все платежи, производимые налогоплательщиками в рамках Программы расширенной амнистии, должны быть в форме чека или денежного перевода, подлежащего оплате Содружеству Массачусетса. Предъявление чека, не оплаченного должным образом из-за недостаточности средств, приведет к автоматическому отказу в амнистии.

Законодательство, санкционировавшее продление срока амнистии [Св. 2002, с. 429, § 11] добавлено специальное правило для налогоплательщиков, чьи совокупные невыплаченные обязательства, то есть налог, проценты и штрафы, составляют 25 000 долларов США или меньше. Для тех налогоплательщиков, которые не обращались за амнистией в предыдущий период амнистии в 2002 году и у которых есть такое непогашенное обязательство, выплата всего непогашенного остатка может быть произведена в рассрочку при условии, что первоначальный взнос составляет не менее двадцати процентов (20%). часть обязательства, состоящего из налогов и процентов, выплачивается вместе с подачей Заявления о расширенной амнистии и до тех пор, пока вся неоплаченная ответственность, включая проценты, которые будут продолжать начисляться в течение периодов рассрочки, полностью оплачена и получено Комиссаром до 16 июня 2003 г. Налогоплательщики, желающие погасить такую непогашенную задолженность, должны будут представить письменное предложение с изложением графика платежей и сумм платежей для полной оплаты своих обязательств до 16 июня 2003 г. Это предложение должно быть подается вместе с заявлением налогоплательщика о расширенной амнистии. Такое предложение должно включать количество платежей, сумму каждого платежа и сроки оплаты каждого платежа. Департамент ответит на это предложение конкретными расчетами сумм рассрочки, необходимой для полного погашения обязательства до 16 июня 2003 г., и направит налогоплательщику официальное соглашение о рассрочке для исполнения и незамедлительного возврата в Департамент. Если налогоплательщик не вернет в Департамент соглашение о рассрочке платежа до 28 февраля 2003 г. или в любой более поздний срок, указанный Департаментом, это приведет к автоматическому отказу в амнистии.

Это предложение должно быть подается вместе с заявлением налогоплательщика о расширенной амнистии. Такое предложение должно включать количество платежей, сумму каждого платежа и сроки оплаты каждого платежа. Департамент ответит на это предложение конкретными расчетами сумм рассрочки, необходимой для полного погашения обязательства до 16 июня 2003 г., и направит налогоплательщику официальное соглашение о рассрочке для исполнения и незамедлительного возврата в Департамент. Если налогоплательщик не вернет в Департамент соглашение о рассрочке платежа до 28 февраля 2003 г. или в любой более поздний срок, указанный Департаментом, это приведет к автоматическому отказу в амнистии.

В случае, если налогоплательщик не погасит всю непогашенную задолженность до 16 июня 2003 г. или ранее, никакие платежи, полученные до этой даты, не будут возмещены, и все полученные платежи будут зачтены в счет непогашенной задолженности налогоплательщика. Таким налогоплательщикам не будет предоставлена амнистия, и все штрафы будут обязаны быть уплачены налогоплательщиком.

Любой налогоплательщик, который заключает с Уполномоченным соглашение о рассрочке по амнистии и не уплачивает своевременно какие-либо рассрочки или не подает последующие налоговые декларации и не уплачивает налог в срок, будет аннулирован с соглашением о рассрочке по амнистии и немедленно потребуется оплата оставшейся неоплаченной задолженности, покрываемой соглашением. Невыплата немедленной оставшейся части долга приведет к автоматическому отказу в амнистии на периоды, охватываемые соглашением, и все штрафы должны быть уплачены налогоплательщиком.

2. Калькулятор процентов

Если налогоплательщик не может точно определить общую сумму причитающихся процентов, налогоплательщик должен добросовестно оценить сумму и выплатить расчетную сумму вместе с Заявлением о расширенной амнистии. Комиссар уведомит налогоплательщика о любом остатке задолженности. Любой остаток, подлежащий уплате Комиссаром, должен быть выплачен в течение 15 дней с даты уведомления, в противном случае амнистия не будет предоставлена. Для получения дополнительной помощи в расчете процентов налогоплательщики должны использовать калькулятор процентов, расположенный на веб-сайте Amnesty Департамента по адресу www.mass.gov/dor, или обратиться к Положению о процентах, штрафах и применении платежей, 830 CMR 62C.33.1.

Для получения дополнительной помощи в расчете процентов налогоплательщики должны использовать калькулятор процентов, расположенный на веб-сайте Amnesty Департамента по адресу www.mass.gov/dor, или обратиться к Положению о процентах, штрафах и применении платежей, 830 CMR 62C.33.1.

3. Срок платежа

Просьба об амнистии будет считаться своевременной, если Просьба о расширенной амнистии вместе со всеми правильно и точно заполненными декларациями и требуемыми платежами и, если применимо, любой предложение о соглашении о рассрочке, поступают в соответствующий отдел Департамента доходов, указанный в запросе о расширенной амнистии, до 17:00. по восточному стандартному времени 28 февраля 2003 г. или ранее. Кроме того, если заявление доставлено почтой США (или признанной коммерческой службой доставки) в соответствующий офис после 28 февраля 2003 г., просьба об амнистии будет считаться своевременной, если дата почтового штемпеля США (или другого подтверждающего штемпеля даты) не позднее 28 февраля 2003 г.

C. Примеры

- Уведомление об оценке от 1 марта 2000 г. было выдано за 1997 налоговый год Налогоплательщику, физическому лицу, являющемуся резидентом календарного года. Налогоплательщик не обращался за амнистией в рамках предыдущей программы амнистии в 2002 году. На момент начала продленного периода амнистии Налогоплательщик уплатил все начисленные налоги и проценты в полном объеме. Однако Налогоплательщик не уплатил начисленных сумм, представляющих собой штрафы. Налогоплательщик не имеет права просить амнистии для 1997 налогового года, поскольку никакая сумма непогашенного остатка оценки не представляет собой налог.

- Налогоплательщик — иностранная корпорация, ведущая бизнес в штате Массачусетс в качестве оператора розничного магазина, продающего, среди прочего, налогооблагаемую личную собственность. Налогоплательщик не знал о предыдущей программе амнистии и не подавал заявку. Уведомление об оценке от 5 февраля 2001 г. было выпущено для налоговых периодов с 1 апреля по 31 мая 1998 г.

На начало периода продленной амнистии непогашенный остаток налога и процентов по этой оценке составляет 5000 долларов США. Кроме того, Налогоплательщик не подавал налоговые декларации и не перечислял причитающиеся суммы налога за налоговые периоды с 1 июня по 31 июля 2000 г., но в остальном выполняет свои налоговые обязательства и обязательства по уплате налогов за период с 2000 по 2002 г. Налогоплательщик имеет право добиваться амнистии любых связанных с этим штрафов. с обоими 1998 и 2000 налоговых периодов при условии, что Налогоплательщик уплачивает причитающийся остаток начисленных взносов в размере 5000 долларов США, подает точные и правильно заполненные налоговые декларации за 2000 налоговые периоды, уплачивает полную сумму любых налогов и процентов, причитающихся за 2000 налоговые периоды, и представляет должным образом заполненную налоговую декларацию. Просьба о расширенной амнистии, отправленная 28 февраля 2003 г. или ранее и адресованная соответствующему отделу Департамента.

На начало периода продленной амнистии непогашенный остаток налога и процентов по этой оценке составляет 5000 долларов США. Кроме того, Налогоплательщик не подавал налоговые декларации и не перечислял причитающиеся суммы налога за налоговые периоды с 1 июня по 31 июля 2000 г., но в остальном выполняет свои налоговые обязательства и обязательства по уплате налогов за период с 2000 по 2002 г. Налогоплательщик имеет право добиваться амнистии любых связанных с этим штрафов. с обоими 1998 и 2000 налоговых периодов при условии, что Налогоплательщик уплачивает причитающийся остаток начисленных взносов в размере 5000 долларов США, подает точные и правильно заполненные налоговые декларации за 2000 налоговые периоды, уплачивает полную сумму любых налогов и процентов, причитающихся за 2000 налоговые периоды, и представляет должным образом заполненную налоговую декларацию. Просьба о расширенной амнистии, отправленная 28 февраля 2003 г. или ранее и адресованная соответствующему отделу Департамента.

- Физическое лицо-нерезидент календарного года с доходом из источника в Массачусетсе не подало требуемую декларацию за 19с 97 по 1999 налоговые годы.

Заявление налогоплательщика о расширенной амнистии вместе с необходимыми платежами и налоговыми декларациями своевременно получено Департаментом 11 февраля 2003 г. в соответствующем отделении Департамента. Рассмотрев запрос Налогоплательщика, Департамент считает, что декларация Налогоплательщика за 1999 год является неполной. Департамент направляет Налогоплательщику уведомление о том, что заявление об амнистии является неполным и что Налогоплательщик должен надлежащим образом заполнить налоговую декларацию за 1999 г. и вернуть ее в Департамент со штемпелем не позднее 28 февраля 2003 г. Налогоплательщик не заполняет 1999 вернуть и вернуть его в Департамент в срок, указанный в извещении. В результате заявление Налогоплательщика об амнистии автоматически отклоняется. Налогоплательщику не предоставляется амнистия за 1999 налоговый год, а также не предоставляется амнистия за 1997 и 1998 налоговые годы.

Заявление налогоплательщика о расширенной амнистии вместе с необходимыми платежами и налоговыми декларациями своевременно получено Департаментом 11 февраля 2003 г. в соответствующем отделении Департамента. Рассмотрев запрос Налогоплательщика, Департамент считает, что декларация Налогоплательщика за 1999 год является неполной. Департамент направляет Налогоплательщику уведомление о том, что заявление об амнистии является неполным и что Налогоплательщик должен надлежащим образом заполнить налоговую декларацию за 1999 г. и вернуть ее в Департамент со штемпелем не позднее 28 февраля 2003 г. Налогоплательщик не заполняет 1999 вернуть и вернуть его в Департамент в срок, указанный в извещении. В результате заявление Налогоплательщика об амнистии автоматически отклоняется. Налогоплательщику не предоставляется амнистия за 1999 налоговый год, а также не предоставляется амнистия за 1997 и 1998 налоговые годы.

- Индивидуальный налогоплательщик-резидент не смог своевременно подать заявление об амнистии в рамках предыдущего периода амнистии, закончившегося 2 декабря 2002 г.

, из-за ее неспособности выплатить полную сумму непогашенных налоговых обязательств, соответствующих ее налоговым декларациям, поданным за календарные годы. 19с 97 по 2000 год. Других непогашенных государственных налоговых обязательств у налогоплательщика нет. Общая сумма обязательств по подоходному налогу со всеми процентами и штрафами составила 23 500 долларов США по состоянию на 15 декабря 2002 г. Из этой суммы 5 500 долларов США представляли собой штрафы, от которых можно было отказаться в рамках Расширенной программы амнистии. Налогоплательщик находится в процессе рефинансирования своей жилищной ипотеки и получит чистую выручку от этой сделки в размере 12 000 долларов США в течение января 2003 г., которую она намерена использовать для уменьшения налоговых обязательств штата. Департамент, по просьбе как налогоплательщика, так и ипотечного кредитора, готов подчинить свое поданное уведомление о залоге новому первому ипотечному кредиту, который налогоплательщик выдает своему кредитору.

, из-за ее неспособности выплатить полную сумму непогашенных налоговых обязательств, соответствующих ее налоговым декларациям, поданным за календарные годы. 19с 97 по 2000 год. Других непогашенных государственных налоговых обязательств у налогоплательщика нет. Общая сумма обязательств по подоходному налогу со всеми процентами и штрафами составила 23 500 долларов США по состоянию на 15 декабря 2002 г. Из этой суммы 5 500 долларов США представляли собой штрафы, от которых можно было отказаться в рамках Расширенной программы амнистии. Налогоплательщик находится в процессе рефинансирования своей жилищной ипотеки и получит чистую выручку от этой сделки в размере 12 000 долларов США в течение января 2003 г., которую она намерена использовать для уменьшения налоговых обязательств штата. Департамент, по просьбе как налогоплательщика, так и ипотечного кредитора, готов подчинить свое поданное уведомление о залоге новому первому ипотечному кредиту, который налогоплательщик выдает своему кредитору. Налогоплательщик сможет погасить остаток задолженности из других средств, которые станут доступны ей в марте и мае 2003 года. Налогоплательщик заполняет и своевременно подает заявление о расширенной амнистии и представляет вместе с ним первоначальный взнос в размере 12 000 долларов США вместе с предложение по соглашению о рассрочке для погашения остатка в размере 6000 долларов. После получения этих материалов от налогоплательщика Департамент рассчитывает сумму дополнительных процентов, которые будут начисляться на уменьшающийся остаток, если оставшиеся платежи будут произведены в сроки, указанные в предложении по соглашению о рассрочке платежа, и направляет уведомление о суммах, необходимых для удовлетворения остаток обязательства в виде платежей, подлежащих уплате 15 марта и 15 мая 2003 г. После получения двух платежей от налогоплательщика в установленный срок, просьба налогоплательщика об амнистии будет удовлетворена, штрафы в размере 5 500 долларов США будут отменены, а залоговое удержание уведомление выпущено.

Налогоплательщик сможет погасить остаток задолженности из других средств, которые станут доступны ей в марте и мае 2003 года. Налогоплательщик заполняет и своевременно подает заявление о расширенной амнистии и представляет вместе с ним первоначальный взнос в размере 12 000 долларов США вместе с предложение по соглашению о рассрочке для погашения остатка в размере 6000 долларов. После получения этих материалов от налогоплательщика Департамент рассчитывает сумму дополнительных процентов, которые будут начисляться на уменьшающийся остаток, если оставшиеся платежи будут произведены в сроки, указанные в предложении по соглашению о рассрочке платежа, и направляет уведомление о суммах, необходимых для удовлетворения остаток обязательства в виде платежей, подлежащих уплате 15 марта и 15 мая 2003 г. После получения двух платежей от налогоплательщика в установленный срок, просьба налогоплательщика об амнистии будет удовлетворена, штрафы в размере 5 500 долларов США будут отменены, а залоговое удержание уведомление выпущено.

- Индивидуальный налогоплательщик-резидент получил от Департамента Уведомление о непредставлении декларации о том, что он не подал налоговую декларацию за использование двух ценных произведений искусства, импортированных из Европы, одно в 1997 г., а другое в 2000 г., оба из которых были размещены и хранится в резиденции налогоплательщика в Массачусетсе. У налогоплательщика есть записи, которые показывают его первоначальную цену покупки этих двух приобретений. Налогоплательщик имеет хорошую налоговую репутацию в отношении подачи деклараций и уплаты своих налоговых обязательств. Налогоплательщик не знал, что такие покупки импортных произведений искусства облагаются государственным налогом на пользование. Комиссар в порядке осуществления своего законодательного усмотрения определил, что для Расширенной программы амнистии применяется четырехлетний ретроспективный период в отношении невыплаченных обязательств по налогу на использование, причитающихся с отдельных лиц, которые сделали покупки для личного пользования.

Таким образом, Уполномоченный предоставит налогоплательщику амнистию и снимет все штрафы, связанные с 1997 и 2000 г. при своевременной подаче налогоплательщиком налоговой декларации за 2000 г., уплате налога на использование и процентов, причитающихся при покупке 2000 г., и подаче заявления о расширенной амнистии до 28 февраля 2003 г. Нет возврата или требуется уплата налога за покупку в 1997 г., так как обязательство выходит за рамки четырехлетнего ретроспективного периода.

Таким образом, Уполномоченный предоставит налогоплательщику амнистию и снимет все штрафы, связанные с 1997 и 2000 г. при своевременной подаче налогоплательщиком налоговой декларации за 2000 г., уплате налога на использование и процентов, причитающихся при покупке 2000 г., и подаче заявления о расширенной амнистии до 28 февраля 2003 г. Нет возврата или требуется уплата налога за покупку в 1997 г., так как обязательство выходит за рамки четырехлетнего ретроспективного периода.

- Суммарная непогашенная задолженность налогоплательщика-физического лица в размере 24 000 долл. США состоит из неуплаченного налога на использование в размере 6 000 долл. США (из которых 1 000 долл. США представляет собой штраф) и неуплаченного подоходного налога в размере 18 000 долл. США (из которых 3 000 долл. США представляет собой штраф). Поскольку налогоплательщик не может произвести полную оплату до 28 февраля 2003 г., его заявление об амнистии содержит предложение о заключении договора о рассрочке платежа.

Чтобы выполнить требования по выплате амнистии в отношении неуплаченного налога на пользование и соглашений о рассрочке платежа, налогоплательщик должен выплатить в своем Заявлении о расширенной амнистии до 28 февраля 2003 г. большую из полной суммы обязательства по неуплаченному налогу на использование (за исключением штрафа). или 20% от той части непогашенного обязательства по подоходному налогу, которая состоит из налога и процентов. По этим фактам налогоплательщик должен заплатить не менее 5000 долларов США, что покрывает обязательство по налогу на использование.

Чтобы выполнить требования по выплате амнистии в отношении неуплаченного налога на пользование и соглашений о рассрочке платежа, налогоплательщик должен выплатить в своем Заявлении о расширенной амнистии до 28 февраля 2003 г. большую из полной суммы обязательства по неуплаченному налогу на использование (за исключением штрафа). или 20% от той части непогашенного обязательства по подоходному налогу, которая состоит из налога и процентов. По этим фактам налогоплательщик должен заплатить не менее 5000 долларов США, что покрывает обязательство по налогу на использование.

IV. Объем амнистии

А . Штрафная амнистия

Если налогоплательщик имеет право на амнистию, Уполномоченный отменяет все штрафы, которые могут быть наложены на налогоплательщика: в. 62С, §§ 30, 33, 34;

2. подавать надлежащие декларации, в которых указывается полная сумма обязательства налогоплательщика по любым видам налогов и за любые налоговые периоды в соответствии с G. L.c. 62С, § 28;

L.c. 62С, § 28;

3. своевременно уплачивать любые налоговые обязательства в соответствии с G.L. c. 62C, §§ 33, 35 и/или G.L. c. 62Б, § 7; или

4. для уплаты надлежащей суммы любого требуемого расчетного платежа в счет налогового обязательства в соответствии с G.L. c. 62B, § 14, G.L. c. 62C, § 45A и/или G.L. c. 63B, § 3.

В отношении лиц, подающих отчетность за год, вышеуказанные штрафы будут отменены в отношении налоговых периодов, начинающихся до 1 января 2001 г. В отношении других лиц, подающих декларацию, Уполномоченный отменит эти же штрафы в отношении налоговых периодов, заканчивающихся 31 августа 2002 г. или ранее. В любом случае проценты не могут быть сняты.

B. Уголовное расследование и судебное преследование

Если Комиссар объявил налогоплательщику амнистию, Комиссар не будет возбуждать уголовное расследование в отношении этого налогоплательщика и не будет передавать дело налогоплательщика в Генеральную прокуратуру или окружным прокурорам Массачусетса. привлечения к уголовной ответственности за налоговые и налоговые периоды, на которые распространяется действие амнистии.

привлечения к уголовной ответственности за налоговые и налоговые периоды, на которые распространяется действие амнистии.

V. Проверка и оценка

Любая налоговая декларация, поданная в рамках Программы расширенной амнистии, подлежит проверке и оценке в соответствии с законом. Г. Л. с. 62С, § 26(b). Если налогоплательщик подает ложную, мошенническую или иным образом неверную налоговую декларацию или пытается каким-либо образом уклониться от уплаты налога или уклониться от уплаты налога в рамках Программы расширенной амнистии, Комиссар может отменить предоставление амнистии и подвергнуть налогоплательщика применимым гражданско-правовым санкциям и уголовному преследованию. Если заявление налогоплательщика об амнистии отклонено, все платежи и декларации, представленные Уполномоченному, будут считаться добровольными, и платежи не будут возвращены. Любые такие платежи будут зачисляться на налоговый(е) счет(а) налогоплательщика в соответствии с положениями 830 CMR 62C. 33.1.

33.1.

VI. Скидки

Участие в программе расширенной амнистии и уплата налога и процентов не означает лишение законных прав на обжалование или признание ответственности за оценку.

VII. Раскрытие информации

Никакие декларации или документы, поданные Уполномоченному в рамках Программы расширенной амнистии, не подлежат раскрытию, за исключением случаев, разрешенных в G.L. c. 62C, § 21 и § 22.

Формы запроса о расширенной амнистии, информацию и соответствующие декларации доступны на веб-сайте Департамента по адресу www.mass.gov/dor или позвонив в Отдел обслуживания налогоплательщиков Департамента по телефону (617) 887-6367 или по бесплатному номеру в штате 1-800- 392-6089. Формы запроса о расширенной амнистии и другую информацию также можно получить через систему факса по требованию Департамента. Пожалуйста, позвоните по номеру (617) 887-1900 с телефонной трубки вашего факсимильного аппарата, чтобы получить полное меню доступных документов. Чтобы подать заявку на продление амнистии, воспользуйтесь номером 425.

Чтобы подать заявку на продление амнистии, воспользуйтесь номером 425.

/s/Alan LeBovidge

Alan LeBovidge

Комиссар налоговой службы

147977 v.2

2 9-04 TIR 2 9-

31 декабря 2000 г.

- См. G.L. c. 62С, §§ 30, 33, 34.

- См. G.L. c. 62С, § 28.

- См. G.L. c. 62С, §§ 33, 35; Г. Л. с. 62Б, § 7.

- См. G.L. c. 62Б, § 14; Г. Л. с. 62С, § 45А; Г. Л. с. 63Б, § 3.

Кремль приказывает Вашингтону сократить сотрудников посольства в России

Мария Цветкова, Джек Стаббс

Читать за 5 минут

(В этом материале от 31 июля пункт 17 исправлен, чтобы показать, что посол сказал, что местные сотрудники должны проработать 15 лет, чтобы иметь право подать заявление на получение специальной визы)

МОСКВА (Рейтер) — Кремль приказал Соединенным Штатам сократить около 60 процентов своего дипломатического персонала в России, но многие из уволенных будут гражданами России, что смягчит воздействие меры, принятой в ответ на новые санкции США.

Ультиматум, выдвинутый президентом России Владимиром Путиным, является демонстрацией избирателям дома того, что он готов противостоять Вашингтону, но также тщательно откалиброван, чтобы избежать прямого влияния на американские инвестиции, в которых он нуждается, или сжигания мостов с его американским оппонентом. номер Дональд Трамп.

В воскресенье Путин заявил, что Россия приказала Соединенным Штатам сократить к сентябрю 755 из 1200 сотрудников посольства и консульства и конфисковала два дипломатических объекта.

Сокращения коснутся работы посольств и консульств, но разрешение Соединенным Штатам выбирать, кто уезжает, означает меньшее влияние, чем высылка американских дипломатов из России.

О мерах было объявлено после того, как Конгресс США подавляющим большинством голосов одобрил новые санкции в ответ на вмешательство России в президентские выборы в США в 2016 году и дальнейшее наказание России за аннексию Крыма у Украины в 2014 году. Белый дом заявил в пятницу, что Трамп подпишет законопроект о санкциях.

Выступая перед военными в Таллинне, Эстония, вице-президент США Майк Пенс назвал действия России «решительными», но сказал, что Вашингтон будет продолжать свои санкции до тех пор, пока Москва не прекратит свою «дестабилизирующую деятельность на Украине и в других местах».

Связанное освещение

Трамп не прокомментировал изгнание в понедельник. «Прямо сейчас мы рассматриваем наши варианты, и когда нам будет что сказать, мы сообщим вам об этом», — заявила журналистам его пресс-секретарь Сара Сандерс.

В понедельник сотрудники посольства США в Москве были вызваны на общее собрание, на котором посол Джон Ф. Теффт проинформировал сотрудников о решении России — самом жестком дипломатическом демарше между двумя странами со времен холодной войны.

«Атмосфера была похожа на похороны», — сказал один из присутствующих на условиях анонимности, поскольку он не уполномочен общаться со СМИ.

НАКАЗЫВАНИЕ КОНГРЕССА, А НЕ ТРАМПА

Принуждение Соединенных Штатов к сокращению своего дипломатического присутствия укрепит репутацию Путина дома как решительного защитника интересов России. Это поможет улучшить его имидж перед президентскими выборами в следующем году, когда он, как ожидается, будет баллотироваться на новый срок.

Это поможет улучшить его имидж перед президентскими выборами в следующем году, когда он, как ожидается, будет баллотироваться на новый срок.

В воскресенье Путин заявил, что не видит никаких признаков улучшения отношений с Соединенными Штатами, и указал на возможность принятия дополнительных мер в будущем.

Слайд-шоу ( 8 изображений )По словам Александра Баунова, старшего научного сотрудника Московского аналитического центра Карнеги, последствия российского возмездия не настолько серьезны, чтобы навсегда оттолкнуть Трампа.

Объявляя о своих контрмерах до того, как Трамп подписал закон о санкциях, «Путин посылает сигнал о том, что он наказывает Америку Конгресса, а не Америку Трампа», — написал Баунов в своем посте в Facebook.

«(Путин) увел Трампа с прямой линии огня и пощадил его эго».

Слайд-шоу ( 8 изображений ) В ответных действиях России отсутствовали какие-либо меры, непосредственно направленные против инвестиций США в Россию. У таких крупных американских компаний, как Ford, Citi и Boeing, есть проекты в стране, которые приносят инвестиции, необходимые Кремлю для преодоления вялотекущего восстановления экономики.

ЗАСЕДАНИЕ В МЭРИИ

Сотрудники посольства в Москве в понедельник с нетерпением ждали ответа, сохранят ли они свои рабочие места. Теффт назвал решение России несправедливым, но не сообщил подробностей о сокращениях, сообщил Reuters человек на встрече.

Посол сообщил, что уволенные российские сотрудники, отработавшие не менее 15 лет, могут подать заявление на получение специальной иммиграционной визы в США.

«Люди спрашивали, что теперь делать российским сотрудникам, так как многие россияне, работающие в посольстве, занесены в черный список и не могут найти работу в российских компаниях», — сказал присутствующий.

По словам бывшего посла США в Москве Майкла Макфола, одной из областей, которая, вероятно, будет сокращена, является офис, который выдает визы российским гражданам, желающим поехать в Соединенные Штаты.

«Если эти сокращения реальны, россиянам придется ждать недели, если не месяцы, чтобы получить визу для въезда в США», — написал Макфол в своем посте в Twitter в воскресенье.

42.1(3). Все остальные положения 830 CMR 63.42.1 остаются в силе.

42.1(3). Все остальные положения 830 CMR 63.42.1 остаются в силе. В случае частичного уменьшения налога ответственность налогоплательщика или ответственность любого ответственного лица удовлетворяется только в пределах такого частичного уменьшения и только в случае, если Уполномоченный не обжалует решение.

В случае частичного уменьшения налога ответственность налогоплательщика или ответственность любого ответственного лица удовлетворяется только в пределах такого частичного уменьшения и только в случае, если Уполномоченный не обжалует решение. На начало периода продленной амнистии непогашенный остаток налога и процентов по этой оценке составляет 5000 долларов США. Кроме того, Налогоплательщик не подавал налоговые декларации и не перечислял причитающиеся суммы налога за налоговые периоды с 1 июня по 31 июля 2000 г., но в остальном выполняет свои налоговые обязательства и обязательства по уплате налогов за период с 2000 по 2002 г. Налогоплательщик имеет право добиваться амнистии любых связанных с этим штрафов. с обоими 1998 и 2000 налоговых периодов при условии, что Налогоплательщик уплачивает причитающийся остаток начисленных взносов в размере 5000 долларов США, подает точные и правильно заполненные налоговые декларации за 2000 налоговые периоды, уплачивает полную сумму любых налогов и процентов, причитающихся за 2000 налоговые периоды, и представляет должным образом заполненную налоговую декларацию. Просьба о расширенной амнистии, отправленная 28 февраля 2003 г. или ранее и адресованная соответствующему отделу Департамента.

На начало периода продленной амнистии непогашенный остаток налога и процентов по этой оценке составляет 5000 долларов США. Кроме того, Налогоплательщик не подавал налоговые декларации и не перечислял причитающиеся суммы налога за налоговые периоды с 1 июня по 31 июля 2000 г., но в остальном выполняет свои налоговые обязательства и обязательства по уплате налогов за период с 2000 по 2002 г. Налогоплательщик имеет право добиваться амнистии любых связанных с этим штрафов. с обоими 1998 и 2000 налоговых периодов при условии, что Налогоплательщик уплачивает причитающийся остаток начисленных взносов в размере 5000 долларов США, подает точные и правильно заполненные налоговые декларации за 2000 налоговые периоды, уплачивает полную сумму любых налогов и процентов, причитающихся за 2000 налоговые периоды, и представляет должным образом заполненную налоговую декларацию. Просьба о расширенной амнистии, отправленная 28 февраля 2003 г. или ранее и адресованная соответствующему отделу Департамента.  Заявление налогоплательщика о расширенной амнистии вместе с необходимыми платежами и налоговыми декларациями своевременно получено Департаментом 11 февраля 2003 г. в соответствующем отделении Департамента. Рассмотрев запрос Налогоплательщика, Департамент считает, что декларация Налогоплательщика за 1999 год является неполной. Департамент направляет Налогоплательщику уведомление о том, что заявление об амнистии является неполным и что Налогоплательщик должен надлежащим образом заполнить налоговую декларацию за 1999 г. и вернуть ее в Департамент со штемпелем не позднее 28 февраля 2003 г. Налогоплательщик не заполняет 1999 вернуть и вернуть его в Департамент в срок, указанный в извещении. В результате заявление Налогоплательщика об амнистии автоматически отклоняется. Налогоплательщику не предоставляется амнистия за 1999 налоговый год, а также не предоставляется амнистия за 1997 и 1998 налоговые годы.

Заявление налогоплательщика о расширенной амнистии вместе с необходимыми платежами и налоговыми декларациями своевременно получено Департаментом 11 февраля 2003 г. в соответствующем отделении Департамента. Рассмотрев запрос Налогоплательщика, Департамент считает, что декларация Налогоплательщика за 1999 год является неполной. Департамент направляет Налогоплательщику уведомление о том, что заявление об амнистии является неполным и что Налогоплательщик должен надлежащим образом заполнить налоговую декларацию за 1999 г. и вернуть ее в Департамент со штемпелем не позднее 28 февраля 2003 г. Налогоплательщик не заполняет 1999 вернуть и вернуть его в Департамент в срок, указанный в извещении. В результате заявление Налогоплательщика об амнистии автоматически отклоняется. Налогоплательщику не предоставляется амнистия за 1999 налоговый год, а также не предоставляется амнистия за 1997 и 1998 налоговые годы.  , из-за ее неспособности выплатить полную сумму непогашенных налоговых обязательств, соответствующих ее налоговым декларациям, поданным за календарные годы. 19с 97 по 2000 год. Других непогашенных государственных налоговых обязательств у налогоплательщика нет. Общая сумма обязательств по подоходному налогу со всеми процентами и штрафами составила 23 500 долларов США по состоянию на 15 декабря 2002 г. Из этой суммы 5 500 долларов США представляли собой штрафы, от которых можно было отказаться в рамках Расширенной программы амнистии. Налогоплательщик находится в процессе рефинансирования своей жилищной ипотеки и получит чистую выручку от этой сделки в размере 12 000 долларов США в течение января 2003 г., которую она намерена использовать для уменьшения налоговых обязательств штата. Департамент, по просьбе как налогоплательщика, так и ипотечного кредитора, готов подчинить свое поданное уведомление о залоге новому первому ипотечному кредиту, который налогоплательщик выдает своему кредитору.

, из-за ее неспособности выплатить полную сумму непогашенных налоговых обязательств, соответствующих ее налоговым декларациям, поданным за календарные годы. 19с 97 по 2000 год. Других непогашенных государственных налоговых обязательств у налогоплательщика нет. Общая сумма обязательств по подоходному налогу со всеми процентами и штрафами составила 23 500 долларов США по состоянию на 15 декабря 2002 г. Из этой суммы 5 500 долларов США представляли собой штрафы, от которых можно было отказаться в рамках Расширенной программы амнистии. Налогоплательщик находится в процессе рефинансирования своей жилищной ипотеки и получит чистую выручку от этой сделки в размере 12 000 долларов США в течение января 2003 г., которую она намерена использовать для уменьшения налоговых обязательств штата. Департамент, по просьбе как налогоплательщика, так и ипотечного кредитора, готов подчинить свое поданное уведомление о залоге новому первому ипотечному кредиту, который налогоплательщик выдает своему кредитору. Налогоплательщик сможет погасить остаток задолженности из других средств, которые станут доступны ей в марте и мае 2003 года. Налогоплательщик заполняет и своевременно подает заявление о расширенной амнистии и представляет вместе с ним первоначальный взнос в размере 12 000 долларов США вместе с предложение по соглашению о рассрочке для погашения остатка в размере 6000 долларов. После получения этих материалов от налогоплательщика Департамент рассчитывает сумму дополнительных процентов, которые будут начисляться на уменьшающийся остаток, если оставшиеся платежи будут произведены в сроки, указанные в предложении по соглашению о рассрочке платежа, и направляет уведомление о суммах, необходимых для удовлетворения остаток обязательства в виде платежей, подлежащих уплате 15 марта и 15 мая 2003 г. После получения двух платежей от налогоплательщика в установленный срок, просьба налогоплательщика об амнистии будет удовлетворена, штрафы в размере 5 500 долларов США будут отменены, а залоговое удержание уведомление выпущено.

Налогоплательщик сможет погасить остаток задолженности из других средств, которые станут доступны ей в марте и мае 2003 года. Налогоплательщик заполняет и своевременно подает заявление о расширенной амнистии и представляет вместе с ним первоначальный взнос в размере 12 000 долларов США вместе с предложение по соглашению о рассрочке для погашения остатка в размере 6000 долларов. После получения этих материалов от налогоплательщика Департамент рассчитывает сумму дополнительных процентов, которые будут начисляться на уменьшающийся остаток, если оставшиеся платежи будут произведены в сроки, указанные в предложении по соглашению о рассрочке платежа, и направляет уведомление о суммах, необходимых для удовлетворения остаток обязательства в виде платежей, подлежащих уплате 15 марта и 15 мая 2003 г. После получения двух платежей от налогоплательщика в установленный срок, просьба налогоплательщика об амнистии будет удовлетворена, штрафы в размере 5 500 долларов США будут отменены, а залоговое удержание уведомление выпущено.

Таким образом, Уполномоченный предоставит налогоплательщику амнистию и снимет все штрафы, связанные с 1997 и 2000 г. при своевременной подаче налогоплательщиком налоговой декларации за 2000 г., уплате налога на использование и процентов, причитающихся при покупке 2000 г., и подаче заявления о расширенной амнистии до 28 февраля 2003 г. Нет возврата или требуется уплата налога за покупку в 1997 г., так как обязательство выходит за рамки четырехлетнего ретроспективного периода.

Таким образом, Уполномоченный предоставит налогоплательщику амнистию и снимет все штрафы, связанные с 1997 и 2000 г. при своевременной подаче налогоплательщиком налоговой декларации за 2000 г., уплате налога на использование и процентов, причитающихся при покупке 2000 г., и подаче заявления о расширенной амнистии до 28 февраля 2003 г. Нет возврата или требуется уплата налога за покупку в 1997 г., так как обязательство выходит за рамки четырехлетнего ретроспективного периода.  Чтобы выполнить требования по выплате амнистии в отношении неуплаченного налога на пользование и соглашений о рассрочке платежа, налогоплательщик должен выплатить в своем Заявлении о расширенной амнистии до 28 февраля 2003 г. большую из полной суммы обязательства по неуплаченному налогу на использование (за исключением штрафа). или 20% от той части непогашенного обязательства по подоходному налогу, которая состоит из налога и процентов. По этим фактам налогоплательщик должен заплатить не менее 5000 долларов США, что покрывает обязательство по налогу на использование.

Чтобы выполнить требования по выплате амнистии в отношении неуплаченного налога на пользование и соглашений о рассрочке платежа, налогоплательщик должен выплатить в своем Заявлении о расширенной амнистии до 28 февраля 2003 г. большую из полной суммы обязательства по неуплаченному налогу на использование (за исключением штрафа). или 20% от той части непогашенного обязательства по подоходному налогу, которая состоит из налога и процентов. По этим фактам налогоплательщик должен заплатить не менее 5000 долларов США, что покрывает обязательство по налогу на использование.