Освобождение от налога при дарении недвижимости \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Освобождение от налога при дарении недвижимости

Подборка наиболее важных документов по запросу Освобождение от налога при дарении недвижимости (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Дарение:

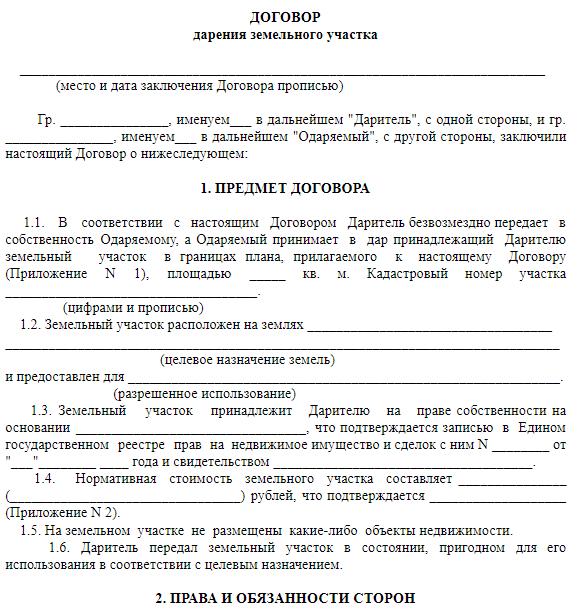

- Акт приема передачи земельного участка по договору дарения

- Акт приема передачи квартиры по договору дарения

- Алкоголь в подарок

- Взятка или подарок

- Госпошлина за регистрацию договора дарения

- Показать все

- Дарение:

- Акт приема передачи земельного участка по договору дарения

- Акт приема передачи квартиры по договору дарения

- Алкоголь в подарок

- Взятка или подарок

- Госпошлина за регистрацию договора дарения

- Показать все

- Налог на имущество физических лиц:

- Вычет по налогу на имущество

- Единый налоговый платеж

- Изменение кадастровой стоимости налог на имущество

- Кадастровая стоимость для налога на имущество 2020

- КБК налог на имущество физических лиц

- Показать все

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2021 год: Статья 346. 15 «Порядок определения доходов» главы 26.2 «Упрощенная система налогообложения» НК РФ

15 «Порядок определения доходов» главы 26.2 «Упрощенная система налогообложения» НК РФ

(Юридическая компания «TAXOLOGY»)Индивидуальный предприниматель, применяющий УСН, получил от близкого родственника в порядке дарения нежилое помещение. И даритель, и одаряемый использовали нежилое помещение в предпринимательской деятельности. Налогоплательщик считал, что сам договор дарения заключен вне рамок предпринимательской деятельности, следовательно, доходы в виде безвозмездно полученного от близкого родственника объекта недвижимости освобождаются от налогообложения на основании п. 18.1 ст. 217 НК РФ. Налоговый орган пришел к выводу, что указанный доход подлежит налогообложению на основании п. 8 ст. 250 НК РФ. Суд признал доначисление налогов правомерным и указал, что сделка совершена в рамках предпринимательской деятельности, о чем свидетельствует наличие у сторон договора статуса предпринимателей, кроме того, спорное помещение не предназначено для использования в личных, семейных или домашних нуждах, использовалось в предпринимательской деятельности до и после его передачи в дар.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2020 год: Статья 346.15 «Порядок определения доходов» главы 26.2 «Упрощенная система налогообложения» НК РФ

(Юридическая компания «TAXOLOGY»)Предприниматель получил в дар от отца недвижимое имущество. Налоговый орган доначислил предпринимателю налог по УСН на доход в размере стоимости недвижимого имущества, поскольку это имущество использовалось в предпринимательской деятельности. Налогоплательщик считал, что доходы, получаемые в порядке дарения от близких родственников, освобождены от налога на основании п. 18.1 ст. 217 НК РФ, который не содержит каких-либо исключений в отношении имущества, используемого в предпринимательской деятельности. Суд признал правомерным доначисление единого налога, указав, что в данной ситуации подлежит применению п. 8 ст. 250 НК РФ. Суд принял во внимание, что имущество как до, так и после дарения использовалось в предпринимательской деятельности, не было предназначено для использования в личных целях.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

«Юридический справочник: долевая собственность»

(выпуск 20)

(«Редакция «Российской газеты», 2020)По общему правилу, закрепленному в п. 18.1 ст. 217 НК РФ, доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, не облагаются налогом, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев между лицами, которые не являются членами семьи и (или) близкими родственниками.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Вопрос: ИП на УСН (пошив одежды) планирует передать предпринимательскую деятельность своей дочери (то есть остатки материалов, оборудование). Возникает ли НДФЛ у дочери при передаче бизнеса по договору дарения? Если же передача имущества будет проведена по минимальной стоимости, может ли налоговый орган доначислить НДФЛ?

(Консультация эксперта, 2022)Доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, освобождаются от налогообложения НДФЛ, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев (п. 18.1 ст. 217 Налогового кодекса РФ).

18.1 ст. 217 Налогового кодекса РФ).

«Обзор практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации»

(утв. Президиумом Верховного Суда РФ 21.10.2015)По общему правилу, закрепленному в пункте 18.1 статьи 217 НК РФ, доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, не облагаются налогом, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев между лицами, которые не являются членами семьи и (или) близкими родственниками.

«Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2023 год и на плановый период 2024 и 2025 годов»

(утв. Минфином России)- предоставление субъектам РФ расширенного права уменьшения предельного (минимального) срока владения недвижимым имуществом для целей освобождения от налогообложения НДФЛ доходов от продажи недвижимого имущества, приобретенного в порядке наследования, в результате приватизации, по договору дарения, а также по договору ренты;

Какие налоги нужно платить за подаренную недвижимость?

Юридические статьи

Подаренная недвижимость: налоги при вступлении в собственность и в случае продажи

Подарок в виде квартиры или дома за городом – веская причина порадоваться. Но и не менее веский повод пообщаться с налоговой. Ведь по закону подаренная недвижимость рассматривается как доход, за который придется уплатить НДФЛ.

Но и не менее веский повод пообщаться с налоговой. Ведь по закону подаренная недвижимость рассматривается как доход, за который придется уплатить НДФЛ.

Единственная загвоздка в том, что порядок обложения налогом непрост, а в налоговое законодательство в этой сфере внесены изменения, с учетом которых и выстраиваются сейчас отношения одаряемых и ФНС.

Плательщик и размер налога при дарении жилья

При получении недвижимости в дар лицом, получившим доход, считается одаряемый. Соответственно и налог уплатить должен он. Дарение же – акт безвозмездный, и обложению налогом не подлежит.

Однако закон предусматривает, что не все одаряемые должны уплатить налог на полученный в результате дарения доход. К таким категориям граждан относятся члены семьи дарителя и лица, состоящие с ним в близком родстве:

- мать, отец, дети;

- муж/жена;

- дедушки/бабушки и внуки;

- брат/сестра (с условием, когда оба или один родитель общие).

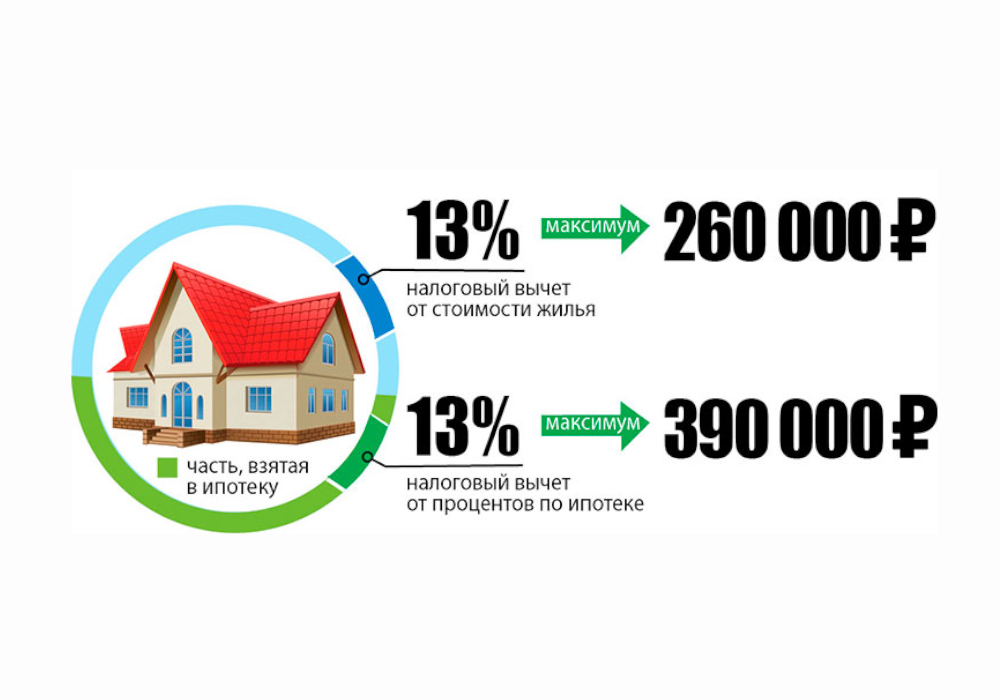

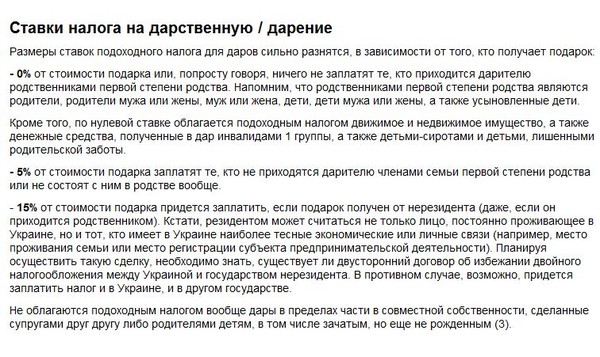

Не относящиеся к вышеперечисленным категориям родственники обязаны уплатить НДФЛ в размере 13% от зафиксированной в кадастре стоимости полученной в дар недвижимости. Цена на такие дом или квартиру учитывается на 1 января года, в котором одаряемый стал их собственником. Налоговые нерезиденты оплатят 30% стоимости недвижимости.

Налог при договоре дарения между сожителями

Одаряемый не платит налог на доходы, даже если не приходится дарителю родственником из вышеперечисленных категорий, но только если признан судом членом одной с дарителем семьи. По Семейному кодексу к таковым относятся лица, живущие одной семьей, т. е. ведущие совместное хозяйство и связанные либо кровным родством, либо свойством (заключение брака).

В случае решения суда о признании, например, свекрови и невестки членами одной семьи, НДФЛ с одаряемой стороны не взимается.

Что касается сожительства, то такой союз не может считаться основанием для признания его членов одной семьей (нет регистрации брака). Следовательно, налог при заключении договора дарения сожители будут вынуждены заплатить.

Следовательно, налог при заключении договора дарения сожители будут вынуждены заплатить.

Налог при расторжении договора дарения

Долгое время этот вопрос считался спорным. Но в 2020 году ФНС, наконец, внесла ясность. Налоговой службой было официально признано, что если договор дарения расторгнут, получения дохода одаряемым не наступает, а следовательно оснований платить НДФС нет.

Обязательство уплатить налог считается отмененным с даты занесения в ЕГРН факта возврата подаренной недвижимости в собственность дарителя.

Налог при продаже дома или квартиры, полученных в дар

Если одаряемый решил продать полученную в дар недвижимость, то сумма, вырученная в результате сделки, облагается налогом в следующих случаях:

- с момента вступления в собственность до даты продажи прошло менее трех лет, когда жилье получено в дар от члена семьи или близкого родственника, а также когда реализуемая недвижимость – единственное жилье одаряемого;

- с момента вступления в собственность до даты продажи прошло менее пяти лет безо всяких оговорок.

Однако с учетом последних изменений в Налоговом кодексе одаряемый может не платить НДФЛ, даже если решить продать недвижимость ранее вышеуказанных сроков. ФНС поясняет, что сумма, которую в свое время заплатил за подаренную недвижимость даритель учитывается в сумме, полученной одаряемым при его продаже. И с этих средств НДФЛ не удерживается.

Также, при уплате одаряемым налога на доходы в момент получения подаренной недвижимости в собственность сумма уплаченного НДФЛ учитывается при продаже этой недвижимости. Оплачивается лишь разница, если размер налога с проданного жилья превысит размер ранее уплаченного НДФЛ. все статьи

Налог на подарки: как это работает, кто платит и взимает ставки

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Две вещи не пускают IRS в голову большинству людей: освобождение от ежегодного налога на дарение и пожизненное освобождение.

By

Тина Орем

Тина Орем

Ассистент ответственного редактора | Налоги, малый бизнес, выход на пенсию и планирование имущества

Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования.

Подробнее

и

Сабрина Пэрис

Сабрина Пэрис

Специалист по управлению контентом | Налоги, инвестиции

Сабрина Пэрис — специалист по управлению контентом в команде по налогам и инвестициям. Ее предыдущий опыт включает пять лет работы менеджером проектов, редактором и помощником редактора в академических и учебных изданиях. Она написала несколько научно-популярных книг для молодежи на такие темы, как психическое здоровье и социальная справедливость. Она живет в Бруклине, Нью-Йорк.

Узнать больше

Обновлено

Отзыв от Lei Han

Lei Han

Профессор бухгалтерского учета

Lei Han , доктор философии, адъюнкт-профессор бухгалтерского учета в Ниагарском университете в Западной Нью-Йорк и CPA, лицензированный штатом Нью-Йорк. Она получила докторскую степень. по бухгалтерскому учету с несовершеннолетним по финансам Техасского университета в Арлингтоне. Ее преподавательский опыт — это продвинутый бухгалтерский учет, государственный и некоммерческий учет. Она является членом Американской ассоциации бухгалтеров и Общества дипломированных бухгалтеров штата Нью-Йорк.

Она получила докторскую степень. по бухгалтерскому учету с несовершеннолетним по финансам Техасского университета в Арлингтоне. Ее преподавательский опыт — это продвинутый бухгалтерский учет, государственный и некоммерческий учет. Она является членом Американской ассоциации бухгалтеров и Общества дипломированных бухгалтеров штата Нью-Йорк.

Узнать больше

В NerdWallet наш контент проходит строгую редакционную проверку

. Мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Ботанические блюда на вынос

Лимит налога на подарки составлял 16 000 долларов США в 2022 году и 17 000 долларов США в 2023 году.

Ставки налога на подарки варьируются от 18% до 40%.

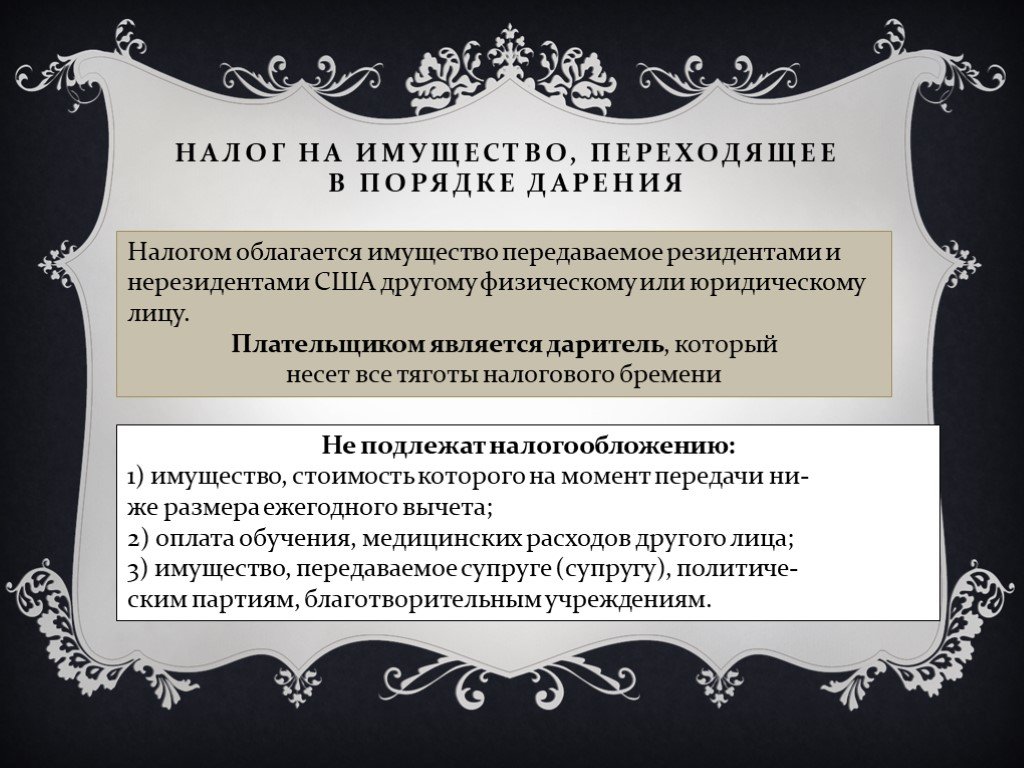

Обычно налог платит даритель, а не получатель.

Отправляете 50-долларовую купюру вместе с выпускным билетом племянницы? Нет нужды возиться с федеральным налогом на дарение. Но если в течение жизни вы раздаете подарки на миллионы, вам, возможно, придется выписать несколько дополнительных чеков в налоговую.

Что такое налог на дарение?

Налог на дарение — это федеральный налог на передачу денег или имущества другим людям, которые ничего не получают (или получают меньше полной стоимости) взамен. Обычно его платит даритель, а не получатель.

Налоговое управление устанавливает ограничения на сумму, которую вы можете дарить кому-либо каждый год. Если вы превысите годовой лимит, вы должны сообщить об этом в налоговой декларации, и превышение вашего взноса будет добавлено к вашему пожизненному лимиту подарков.

Облагается ли подарок налогом?

Дарение денег или имущества семье или друзьям не облагается налогом. Только благотворительные пожертвования квалифицированным некоммерческим организациям могут облагаться налогом.

IRS

. Часто задаваемые вопросы о налогах на дарение.

По состоянию на 5 апреля 2023 г.

Просмотреть все источники

Лимит налога на дарение 2022

Лимит налога на дарение на 2022 год составлял 16 000 долларов. Эта сумма, официально называемая освобождением от налога на дарение, является максимальной суммой, которую вы можете подарить одному человеку, не сообщая об этом в IRS.

Имейте в виду, что даже если вы превысили исключение и должны уведомить IRS, вам, возможно, не придется платить какие-либо налоги, если только вы также не вышли за рамки дополнительного исключения налога на пожизненные подарки. Этот лимит был установлен на уровне 12,09 млн долларов на 2022 год. Если вы подарите в течение года сумму, превышающую эту сумму, вы должны подать федеральную декларацию о налоге на дарение в 2024 году. В 2023 году пожизненный лимит возрастет до 12,92 млн долларов9.0006

Этот лимит был установлен на уровне 12,09 млн долларов на 2022 год. Если вы подарите в течение года сумму, превышающую эту сумму, вы должны подать федеральную декларацию о налоге на дарение в 2024 году. В 2023 году пожизненный лимит возрастет до 12,92 млн долларов9.0006

Какова ставка налога на дарение?

Ставки налога на дарение варьируются от 18% до 40%. Конечно, существуют исключения и особые правила расчета налога, поэтому ознакомьтесь со всеми подробностями в инструкциях к форме 709 IRS.

Налоговая служба

. О форме 709, Налоговая декларация США в отношении дарения (и передачи без учета поколения).

По состоянию на 9 марта 2023 г.

Просмотреть все источники

Как избежать налога на дарение?

Две вещи удерживают руки IRS от лап большинства людей: освобождение от ежегодного налога на подарки и пожизненное освобождение.

Оставайтесь ниже годового порога, и вы сможете быть щедрым незаметно. Идите выше, и вам придется заполнить форму налога на дарение при подаче декларации, но вы все равно можете избежать уплаты налога на дарение.

Как работает годовое освобождение от уплаты налога на дарение

Ежегодное освобождение от налога — это установленная сумма, которую вы можете подарить кому-либо без необходимости сообщать об этом в налоговую декларацию по налогу на дарение. В 2022 году вы могли бы отдать кому-то до 16 000 долларов в год, не имея дела с IRS. В 2023 году этот порог составляет 17 000 долларов. Немного о том, как это работает:

Если вы отдаете больше, чем годовая сумма исключения в виде денежных средств или активов (например, акции, земля, новый автомобиль) любому лицу в течение налогового года, вам необходимо дополнительно подать налоговую декларацию о дарении в вашу федеральную налоговую декларацию в следующем году.

Это не означает, что вы должны платить налог на дарение; это просто означает, что вам нужно подать форму IRS 709, чтобы раскрыть информацию о подарке.

Это не означает, что вы должны платить налог на дарение; это просто означает, что вам нужно подать форму IRS 709, чтобы раскрыть информацию о подарке.Годовое исключение для каждого получателя; это не сумма всех ваших даров. Это означает, например, что вы можете подарить 17 000 долларов своему двоюродному брату, еще 17 000 долларов другу, еще 17 000 долларов соседу и так далее в 2023 году, не подавая налоговую декларацию на дарение в 2024 году9.0006

Если вы состоите в браке, вы и ваш супруг можете отдать по 17 000 долларов каждый в 2023 году без необходимости подавать налоговую декларацию на дарение в 2024 году. Вы можете воспользоваться «подарком»

Служба внутренних доходов

. Инструкция к форме 709 (2021).

По состоянию на 9 марта 2023 г.

Просмотреть все источники

.

Подарки между супругами не ограничены и, как правило, не облагаются налогом на дарение.

Хотя, если супруг не является гражданином США, могут применяться особые правила.

Хотя, если супруг не является гражданином США, могут применяться особые правила.Налоговая служба

. Инструкции к форме 709: Подарки супругу.

По состоянию на 21 октября 2022 г.

Просмотреть все источники

Подарки квалифицированным некоммерческим организациям являются благотворительными пожертвованиями, а не подарками.

Человеку, получившему подарок, обычно не нужно сообщать о подарке.

Налоговое планирование стало проще

Еще есть время правильно рассчитаться с налогами с помощью Harness Tax.

Посещение упряжи Tax

Как действует пожизненное освобождение от налога на дарение

Помимо ежегодного исключения в размере 17 000 долларов США в 2023 году, вы получаете пожизненное освобождение в размере 12,92 миллиона долларов США в 2023 году. Это удобно, когда вы отдаете больше, чем годовая сумма исключения.

«Подумайте о ведрах или чашках», — говорит Кристофер Пиччиурро, дипломированный бухгалтер и соучредитель бухгалтерской и консультационной фирмы Integrated Financial Group в Мичигане. Любой избыток «перетекает» в корзину пожизненного исключения.

Например, если вы дадите своему брату 50 000 долларов в 2023 году, вы израсходуете свои 17 000 долларов ежегодного исключения. Плохая новость заключается в том, что вам нужно будет подать декларацию о налоге на дарение, но хорошая новость заключается в том, что вы, вероятно, не будете платить налог на дарение. Почему? Потому что дополнительные 33 000 долларов США (50 000–17 000 долларов США) просто засчитываются в счет вашего пожизненного исключения. В следующем году, если вы дадите своему брату еще 50 000 долларов, произойдет то же самое: вы израсходуете свое годовое исключение и сведете на нет еще одну часть своего пожизненного исключения.

В декларации о налоге на дарение отслеживается это пожизненное исключение. Так что, если вы ничего не подарите в течение своей жизни, у вас будет пожизненное исключение, которое вы можете использовать против своего имущества, когда умрете. Узнайте больше о том, как работает налог на недвижимость.

Узнайте больше о том, как работает налог на недвижимость.

Еще одна хитрость, которая поможет вам избежать нежелательных сюрпризов, — просто следить за календарем. В 2026 году сумма пожизненного исключения вернется к своему уровню до 2018 года и составляла около 5 миллионов долларов (с поправкой на инфляцию) на человека.

Налоговая служба

. Часто задаваемые вопросы о налоге на наследство и дарение.

По состоянию на 23 августа 2022 г.

Просмотреть все источники

Платите ли вы налоги, когда получаете подарок?

В большинстве случаев нет. Активы, которые вы получаете в дар или в наследство, как правило, не облагаются налогом на федеральном уровне. Однако, если активы позже приносят доход (возможно, они приносят проценты или дивиденды, или вы получаете арендную плату), этот доход, вероятно, подлежит налогообложению. В публикации IRS 525 есть подробности.

В публикации IRS 525 есть подробности.

Налоговая служба

. Публикация 525: Налогооблагаемый и необлагаемый налогом доход.

По состоянию на 21 октября 2022 г.

Просмотреть все источники

Также имейте в виду, что хотя федерального налога на наследство не существует, некоторые штаты могут взимать свои собственные.

Что может привести к возврату налога на дарение

Забота означает делиться, но некоторые ситуации часто непреднамеренно вызывают необходимость подачи налоговой декларации на дарение, говорят профессионалы.

Раздача внукам денег на колледж

Если бабушка и дедушка внесут, скажем, 40 000 долларов в план 529 для внука, это может привести к исключению налога на дарение, поскольку сумма превышает установленный лимит.

Специальное правило позволяет дарителям распределять разовые подарки по налоговым декларациям на подарки за пять лет, чтобы сохранить пожизненное исключение подарков.

Налоговая служба

. Инструкции 2021 г. для формы 709: Квалифицированные программы обучения (планы или программы 529).

По состоянию на 23 августа 2022 г.

Просмотреть все источники

Стремление к отпуску, машинам или другим вещам

Если вы раскошелитесь на 40 000 долларов на свадьбу или на безумно дорогой медовый месяц, приготовьтесь к бумажной волоките.

Если вы оплачиваете счета за обучение или медицинские услуги, оплата напрямую школе или больнице может помочь избежать требования декларации о налоге на дарение (подробности см. в инструкциях к форме 709 IRS).

IRS

.

О форме 709, Налоговая декларация США в отношении подарков (и передачи без учета поколения).

О форме 709, Налоговая декларация США в отношении подарков (и передачи без учета поколения).Проверено 9 марта 2023 г.

Просмотреть все источники

Просроченные кредиты

Одалживать деньги друзьям и родственникам может быть непросто, а налоговая служба может усугубить ситуацию. Он считает беспроцентные кредиты подарками. Или, если вы одалживаете им деньги, а позже решаете, что они не должны возвращать вам долг, это тоже подарок.

Совместные банковские счета

«Допустим, вы живете у бабушки, поэтому для удобства мы запишем вас на бабушкин банковский счет. Угадай, что только что произошло? — говорит Пиччиурро. «Если вы как совместный [владелец] находитесь на банковском счете с кем-то и имеете право снять деньги в любое время, по сути, бабушка делает вам подарок». Это относится к совместным счетам, когда другой владелец не является вашим супругом.

Часто задаваемые вопросы

Кто платит налог на дарение?

Согласно IRS, деньги или собственность, которые передаются другому лицу без получения чего-либо взамен, являются подарком. Подарки, превышающие определенную стоимость, могут облагаться налогом. Налог на дарение обычно платит даритель, а не получатель.

Каковы правила дарения в 2023 году?

В 2023 году налогоплательщики могут подарить человеку до 17 000 долларов, не сообщая об этом в IRS в федеральной декларации о налоге на дарение. Все, что превышает годовой порог, засчитывается в счет пожизненного исключения. Пожизненное исключение на 2023 год составляет 12,9 доллара США.2 миллиона.

Реклама

Член FDIC | Член FDIC | Член FDIC 9030 5 |

|---|---|---|

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги. |

Узнать больше | Узнать больше | Узнать больше |

| 9 0351 APY 4,20% С $0 мин. остаток по APY | APY4,75% Мин. баланс для APY | APY4,25% С $0,01 мин. баланс для APY |

Бонус$250 Заработайте до $250 с прямым депозитом. Применяются условия. | БонусН/Д | БонусН/Д |

Об авторах: Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она была авторитетом NerdWallet по налогам и малому бизнесу. Ее работы появлялись в различных местных и национальных изданиях. Подробнее

Прежде чем стать редактором, она была авторитетом NerdWallet по налогам и малому бизнесу. Ее работы появлялись в различных местных и национальных изданиях. Подробнее

Сабрина Пэрис — специалист по управлению контентом в NerdWallet. Читать далее

Получайте больше выгодных денежных переводов – прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам интересные статьи о самых важных для вас темах, связанных с деньгами, а также о других способах, которые помогут вам получить больше от ваших денег.

Что это такое и сколько вы можете дарить без налога

| Подарки и неподарки | |

|---|---|

| В подарок | Исключено из подарков |

| Наличные | Расходы на образование для кого-то еще |

| Ценные бумаги, такие как акции и облигации | Медицинские расходы на другого человека |

| Недвижимость и транспортные средства | Подарки супругу |

Арт. | Подарки и пожертвования политическим организациям |

IRS устанавливает ограничения на то, сколько люди могут дарить ежегодно и в течение жизни. Годовой лимит составляет 16 000 долларов США на человека в 2022 году и 17 000 долларов США на человека в 2023 году без налогообложения. Пожизненный лимит составляет 12,06 млн долларов на 2022 год и 12,9 млн долларов.2 миллиона на 2023 год. Таким образом, если у вас трое детей, вы можете перевести до 17 000 долларов на ребенка в 2023 году на общую сумму 51 000 долларов без налогов. Вы облагаетесь налогом, если превысите свой годовой лимит исключений, и эта сумма засчитывается в ваш пожизненный лимит.

Как донор, вы несете ответственность за отчетность о любых подарках, которые вы делаете, заполняя Форму 709: Налоговая декларация США в отношении подарков (и передачи без учета поколения), даже если подарок подпадает под годовой лимит. Эта форма должна быть приложена к вашей годовой налоговой декларации до 15 апреля года, следующего за годом, когда был сделан подарок. Имейте в виду, что вы не будете обязаны платить налог на это.

Имейте в виду, что вы не будете обязаны платить налог на это.

Ставки налога на подарки зависят от размера налогооблагаемого подарка и могут варьироваться от 18% до 40%. В случаях, когда стоимость не очевидна сразу, например, в случае предметов искусства или акций, вы должны использовать справедливую рыночную стоимость (FMV) актива для оценки налоговых обязательств.

Вы можете подарить не облагаемую налогом сумму в неограниченном количестве, если ваш супруг является гражданином США. Если супруг(а) не является гражданином США, то не облагаемые налогом подарки ограничены ежегодно корректируемой стоимостью — 164 000 долларов США в 2022 году и 175 000 долларов США в 2023 году9.0006

Стратегии налогообложения подарков

Существуют стратегии, позволяющие избежать или минимизировать налог на дарение. Ниже мы перечислили некоторые из основных способов избежать уплаты этого налога.

Разделение подарков

Женатость позволяет вам удвоить свои дары. Помните, ежегодное исключение распространяется на сумму подарка, которую человек может подарить другому человеку. Это означает, что даже если они подают совместную налоговую декларацию, каждый из супругов может дать по 16 000 долларов в 2022 году или по 17 000 долларов в 2023 году одному и тому же получателю. Это фактически увеличивает этот подарок до 32 000/34 000 долларов в год, не вызывая налога на дарение.

Помните, ежегодное исключение распространяется на сумму подарка, которую человек может подарить другому человеку. Это означает, что даже если они подают совместную налоговую декларацию, каждый из супругов может дать по 16 000 долларов в 2022 году или по 17 000 долларов в 2023 году одному и тому же получателю. Это фактически увеличивает этот подарок до 32 000/34 000 долларов в год, не вызывая налога на дарение.

Эта стратегия известна как разделение подарков и позволяет состоятельным парам делать существенные ежегодные подарки детям, внукам и другим людям. Этот подарок может быть вдобавок, скажем, к плате за обучение в школе или колледже внука, которая полностью освобождается от налога на дарение.

Дарение в доверительное управление

Освобождение от налога на дарение обычно не распространяется на деньги, распределяемые трастами. Но жертвователи могут делать подарки сверх годового исключения без уплаты налогов, устанавливая специальный тип траста для получения и распределения средств. Траст Крамми — обычное дело.

Траст Крамми — обычное дело.

Этот тип траста позволяет бенефициару снимать активы в течение ограниченного периода времени, скажем, 90 дней или шесть месяцев. Это дает бенефициару то, что IRS называет текущим процентом в доверительном управлении, и такого рода распределение может квалифицироваться как необлагаемый налогом подарок. Конечно, получатель может получить только сумму, равную подарку, переданному в траст.

Вы можете подарить сумму, превышающую годовое освобождение, без уменьшения вашего пожизненного освобождения от налога на дарение в соответствии с некоторыми взносами в сберегательный план колледжа 529. В этих случаях вы указываете в своей налоговой декларации, что этот единственный крупный подарок растянулся на пять лет, и заполняете форму каждый год. Единственная загвоздка в том, что в этот период нельзя делать дополнительные подарки тому же получателю. Если вы это сделаете, то это будет применено к вашему пожизненному исключению.

Примеры налога на дарение

Вот несколько примеров того, как работает налог на дарение.

Допустим, в 2022 году налогоплательщик А передал 100 000 долларов пяти лицам — по 20 000 долларов каждому. Поскольку годовой лимит исключения составляет 16 000 долларов США на человека, 20 000 долларов США из общей суммы не исключаются и уменьшают сумму пожизненного освобождения. Таким образом, после совершения этих подарков у налогоплательщика А остается 12,04 миллиона долларов от освобождения от уплаты налогов до уплаты налога на дарение.

Вот еще один пример. В 2022 году бабушка, которая хочет поощрить образование своей внучки, заплатила 20 000 долларов за год обучения. В том же году она также дала молодой женщине 16 000 долларов на книги, расходные материалы и оборудование. Ни один из платежей не подлежит учету для целей налога на дарение — плата за обучение полностью исключается, а 16 000 долларов США являются максимальной суммой, разрешенной в соответствии с ежегодным исключением.

Если бы бабушка отправила будущему врачу 30 000 долларов, а молодая женщина уже заплатила школе, то бабушка сделала бы подлежащий отчетности (но не облагаемый налогом) подарок в размере 14 000 долларов (30 000 долларов за вычетом ежегодных исключений в размере 16 000 долларов), что уменьшило бы ее пожизненное исключение на 12,06 миллиона долларов. на 16000 долларов.

на 16000 долларов.

Сколько стоит налог на дарение?

Налог на подарок применяется по скользящей шкале в зависимости от размера подарка. Он действует только в отношении подарков, превышающих определенный порог, установленный IRS. Сначала оценивается фиксированная сумма; Затем взимается дополнительный налог по ставке от 18% до 40%.

Сколько я могу подарить кому-то без уплаты налогов?

Вы можете пожертвовать до 16 000 долларов США за 2022 налоговый год и 17 000 долларов США за 2023 налоговый год. Все, что превысит эти суммы, съест ваше пожизненное пособие на подарки (12,06 млн долларов в 2022 году и 12,92 млн долларов в 2023 году), которое, если оно будет исчерпано, вызовет налог на подарки.

Платит ли получатель подарка налог?

Лицо, получающее подарок, обычно не обязано платить налог на дарение. Тем не менее, получатель может сделать это, особенно если сумма повлечет за собой освобождение дарителя от налога на подарки в течение всей жизни.

Сколько я могу подарить своему ребенку?

Вы можете подарить своему ребенку или внуку ту же сумму, которую вы можете подарить другим родственникам или друзьям без уплаты налога на дарение, а именно:

- 16 000 долларов США в 2022 году и 17 000 долларов США в 2023 году на каждого получателя

- 12,06 млн долларов США в 2022 году и 12,92 долларов США. миллион в 2023 в течение всей вашей жизни

Налоговое управление США регулярно корректирует эти максимальные значения с учетом инфляции. Поскольку пороги в 16 000 и 17 000 долларов применяются к одному донору, каждая супружеская пара может передать эту сумму одному и тому же ребенку, в результате чего ежегодный подарок составит 32 000 и 34 000 долларов соответственно.

Итог

Налог на дарение — это федеральный сбор, который применяется, когда вы безвозмездно дарите другому физическому лицу или физическим лицам сумму наличных денег или активов — материальных или нематериальных, — которые имеют внутреннюю ценность.

Это не означает, что вы должны платить налог на дарение; это просто означает, что вам нужно подать форму IRS 709, чтобы раскрыть информацию о подарке.

Это не означает, что вы должны платить налог на дарение; это просто означает, что вам нужно подать форму IRS 709, чтобы раскрыть информацию о подарке.

О форме 709, Налоговая декларация США в отношении подарков (и передачи без учета поколения).

О форме 709, Налоговая декларация США в отношении подарков (и передачи без учета поколения).