последние изменения и поправки, судебная практика

СТ 56 БК РФ

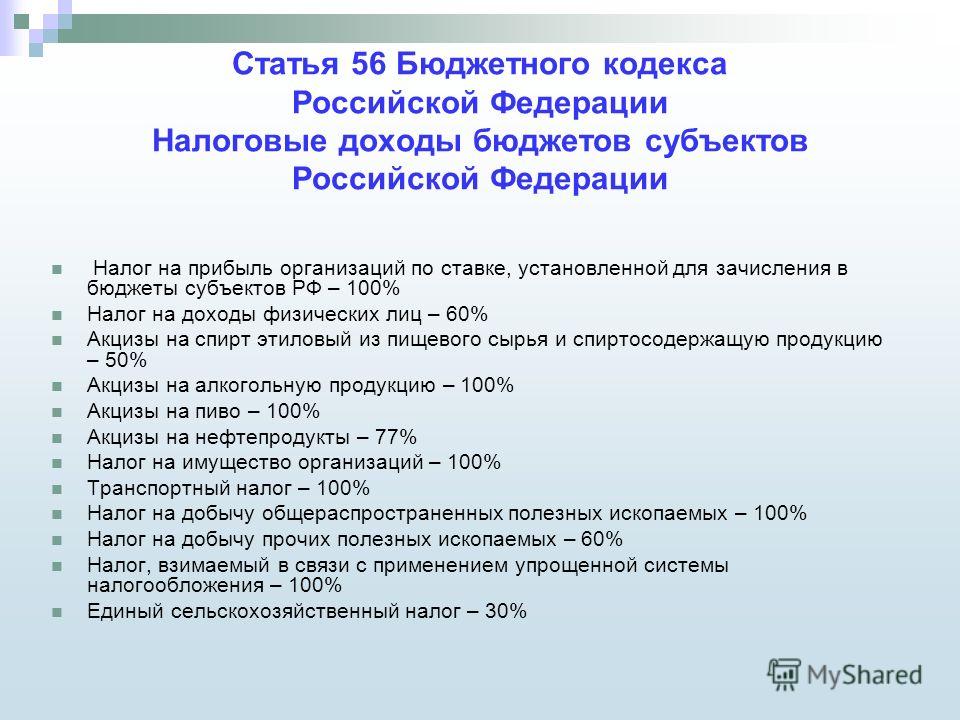

1. В бюджеты субъектов Российской Федерации подлежат зачислению налоговые доходы от следующих региональных налогов:

налога на имущество организаций — по нормативу 100 процентов;

налога на игорный бизнес — по нормативу 100 процентов;

транспортного налога — по нормативу 100 процентов.

2. В бюджеты субъектов Российской Федерации подлежат зачислению налоговые доходы от следующих федеральных налогов и сборов, в том числе предусмотренных специальными налоговыми режимами налогов:

налога на прибыль организаций по ставке, установленной для зачисления указанного налога в бюджеты субъектов Российской Федерации, — по нормативу 100 процентов;

налога на прибыль организаций при выполнении соглашений о разделе продукции, заключенных до вступления в силу Федерального закона «О соглашениях о разделе продукции» и не предусматривающих специальных налоговых ставок для зачисления указанного налога в федеральный бюджет и бюджеты субъектов Российской Федерации, — по нормативу 75 процентов;

налога на доходы физических лиц — по нормативу 85 процентов;

Бесплатная юридическая консультация по телефонам:

8 (499) 938-53-84 (Москва и МО)

8 (812) 467-95-33 (Санкт-Петербург и ЛО)

8 (800) 301-79-07 (Регионы РФ)

налога на доходы физических лиц, уплачиваемого иностранными гражданами в виде фиксированного авансового платежа при осуществлении ими на территории Российской Федерации трудовой деятельности на основании патента, — по нормативу 100 процентов;

акцизов на спирт этиловый из пищевого сырья — по нормативу 50 процентов;

акцизов на спиртосодержащую продукцию — по нормативу 50 процентов;

акцизов на автомобильный бензин, прямогонный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории Российской Федерации, — по нормативу 88 процентов;

акцизов на средние дистилляты, производимые на территории Российской Федерации, — по нормативу 50 процентов;

акцизов на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов, за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, — по нормативу 80 процентов;

акцизов на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов, включающую пиво, вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, — по нормативу 100 процентов;

абзац двенадцатый (ранее — одиннадцатый) утратил силу;

акцизов на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно — по нормативу 100 процентов;

налога на добычу общераспространенных полезных ископаемых — по нормативу 100 процентов;

налога на добычу полезных ископаемых (за исключением полезных ископаемых в виде углеводородного сырья, природных алмазов и общераспространенных полезных ископаемых) — по нормативу 60 процентов;

налога на добычу полезных ископаемых в виде природных алмазов — по нормативу 100 процентов;

регулярных платежей за добычу полезных ископаемых (роялти) при выполнении соглашений о разделе продукции в виде углеводородного сырья (за исключением газа горючего природного) — по нормативу 5 процентов;

сбора за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) — по нормативу 80 процентов;

сбора за пользование объектами водных биологических ресурсов (по внутренним водным объектам) — по нормативу 80 процентов;

сбора за пользование объектами животного мира — по нормативу 100 процентов;

налога, взимаемого в связи с применением упрощенной системы налогообложения, в том числе минимального налога, — по нормативу 100 процентов;

абзац двадцать второй (ранее — двадцать первый) утратил силу с 1 января 2013 г. ;

;

абзац двадцать третий утратил силу с 1 января 2017 г.;

абзац двадцать четвертый (ранее — двадцать третий) утратил силу с 1 января 2013 г.;

государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов), за исключением государственной пошлины, предусмотренной абзацами сорок восьмым и пятидесятым настоящего пункта, — по нормативу 100 процентов:

по делам, рассматриваемым конституционными (уставными) судами соответствующих субъектов Российской Федерации;

за совершение нотариальных действий нотариусами государственных нотариальных контор и (или) должностными лицами органов исполнительной власти, уполномоченными в соответствии с законодательными актами Российской Федерации и (или) законодательными актами субъектов Российской Федерации на совершение нотариальных действий;

за государственную регистрацию межрегиональных, региональных и местных общественных объединений, отделений общественных объединений, а также за государственную регистрацию изменений их учредительных документов;

за государственную регистрацию региональных отделений политических партий;

за государственную регистрацию договора о залоге транспортных средств, включая выдачу свидетельства, а также за выдачу дубликата свидетельства о государственной регистрации договора о залоге транспортных средств взамен утраченного или пришедшего в негодность в части регистрации залога тракторов, самоходных дорожно-строительных машин и иных машин и прицепов к ним;

за выдачу квалификационного аттестата, предоставляющего право осуществлять кадастровую деятельность;

за выдачу свидетельства о государственной аккредитации региональной спортивной федерации;

за государственную регистрацию средства массовой информации, за внесение изменений в запись о регистрации средства массовой информации (в том числе связанных с изменением тематики или специализации), продукция которого предназначена для распространения преимущественно на территории субъекта Российской Федерации, территории муниципального образования;

за государственную регистрацию средства массовой информации, за внесение изменений в запись о регистрации средства массовой информации (в том числе связанных с изменением тематики или специализации), продукция которого предназначена для распространения преимущественно на всей территории Российской Федерации, за ее пределами, на территориях двух и более субъектов Российской Федерации;

за действия уполномоченных органов, связанные с лицензированием пользования участками недр местного значения;

за действия уполномоченных органов, связанные с лицензированием заготовки, переработки и реализации лома цветных металлов, с лицензированием заготовки, переработки и реализации лома черных металлов;

за предоставление лицензий на розничную продажу алкогольной продукции, выдаваемых органами исполнительной власти субъектов Российской Федерации;

за действия органов исполнительной власти субъектов Российской Федерации, связанные с лицензированием образовательной деятельности, осуществляемым в пределах переданных полномочий Российской Федерации в области образования;

за действия органов исполнительной власти субъектов Российской Федерации, связанные с осуществляемой в пределах переданных полномочий Российской Федерации в области образования государственной аккредитацией образовательной деятельности;

за предоставление лицензии на производство, хранение и поставки спиртосодержащей непищевой продукции в части произведенной из конфискованных этилового спирта, алкогольной и спиртосодержащей продукции, не соответствующей национальным стандартам и техническим регламентам, или получаемой при переработке отходов производства этилового спирта и алкогольной продукции;

за выдачу исполнительными органами государственной власти субъектов Российской Федерации, уполномоченными в области контроля (надзора), свидетельств об аккредитации в целях признания компетентности организации в соответствующей сфере науки, техники и хозяйственной деятельности для участия в проведении мероприятий по контролю;

за действия органов исполнительной власти субъектов Российской Федерации по проставлению апостиля на документах государственного образца об образовании, об ученых степенях и ученых званиях в пределах переданных полномочий Российской Федерации в области образования;

за выдачу уполномоченным органом исполнительной власти субъекта Российской Федерации специального разрешения на движение по автомобильным дорогам транспортных средств, осуществляющих перевозки опасных, тяжеловесных и (или) крупногабаритных грузов;

Абзац сорок третий (ранее — сорок второй) утратил силу с 1 января 2013 г.

абзац сорок четвертый (ранее — сорок третий) утратил силу с 1 января 2013 г.;

абзац сорок пятый (ранее — сорок четвертый) утратил силу с 1 января 2013 г.

за действия уполномоченных органов субъектов Российской Федерации, связанные с лицензированием предпринимательской деятельности по управлению многоквартирными домами;

государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) за совершение федеральными органами исполнительной власти юридически значимых действий в случае подачи заявления и (или) документов, необходимых для их совершения, в многофункциональный центр предоставления государственных и муниципальных услуг — по нормативу 50 процентов.

Абзац сорок восьмой утратил силу с 1 января 2015 г.

государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) за совершение федеральными органами исполнительной власти юридически значимых действий в случае подачи заявления и (или) документов, необходимых для их совершения, в электронной форме и выдачи документов через многофункциональный центр предоставления государственных и муниципальных услуг — по нормативу 25 процентов;

налога на профессиональный доход — по нормативу 63 процента;

государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) за совершение уполномоченными органами исполнительной власти субъектов Российской Федерации юридически значимых действий, связанных с государственной регистрацией аттракционов, — по нормативу 100 процентов.

2.1. В текущем финансовом году налоговые доходы от акцизов на автомобильный бензин, прямогонный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, подлежащие зачислению в бюджеты субъектов Российской Федерации в соответствии с нормативом, установленным настоящей статьей, направляются территориальным органом Федерального казначейства в уполномоченный территориальный орган Федерального казначейства для их перечисления не реже одного раза в 10 дней на счета территориальных органов Федерального казначейства в соответствии с нормативами, установленными федеральным законом о федеральном бюджете на текущий финансовый год.

Перечисленные уполномоченным территориальным органом Федерального казначейства в текущем финансовом году на счета территориальных органов Федерального казначейства налоговые доходы от указанных акцизов распределяются территориальными органами Федерального казначейства между бюджетами субъектов Российской Федерации и местными бюджетами с учетом установленных законами субъектов Российской Федерации дифференцированных нормативов отчислений в местные бюджеты.

2.2. В текущем финансовом году налоговые доходы от акцизов на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов, за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, подлежащие зачислению в бюджеты субъектов Российской Федерации в соответствии с нормативом, установленным настоящей статьей, распределяются территориальными органами Федерального казначейства между бюджетами субъектов Российской Федерации в соответствии с федеральным законом о федеральном бюджете.

3. В бюджеты субъектов Российской Федерации — городов федерального значения Москвы, Санкт-Петербурга и Севастополя подлежат зачислению налоговые доходы от федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, подлежащих в соответствии с настоящим Кодексом зачислению в местные бюджеты и бюджеты субъектов Российской Федерации, а также доходы от торгового сбора, подлежащего уплате на территориях этих субъектов Российской Федерации.

4. Налоговые доходы от региональных налогов, установленных органами государственной власти края (области), в состав которого входит автономный округ, подлежат зачислению в бюджет края (области). Налоговые доходы от региональных налогов, установленных органами государственной власти автономного округа, подлежат зачислению в бюджет автономного округа.

Если иное не установлено федеральным законом о федеральном бюджете и договором между органами государственной власти края (области), в состав которого входит автономный округ, и органами государственной власти соответствующего автономного округа, налоговые доходы, указанные в пункте 2 настоящей статьи, подлежат зачислению в бюджет края (области), за исключением налога на доходы физических лиц по нормативу 15 процентов, подлежащего зачислению в бюджет автономного округа, передаваемого в полном объеме органами государственной власти автономного округа в соответствующие местные бюджеты в порядке, предусмотренном статьей 58 настоящего Кодекса.

5. Указанные в настоящей статье налоговые доходы могут быть переданы полностью или частично органами государственной власти субъектов Российской Федерации в соответствующие местные бюджеты в порядке, предусмотренном статьей 58 настоящего Кодекса.

Основная доля доходов региональных бюджетов приходится на налоговые поступления.

К налоговым доходам региональных бюджетов относятся:

1) собственные налоговые доходы субъектов Российской Федерации;

2) отчисления от федеральных регулирующих налогов и сборов, распределенных к зачислению в региональные бюджеты.

Собственные налоговые доходы региона — это налоговые доходы, закрепленные на постоянной основе полностью или частично за бюджетом субъекта Российской Федерации.

Источниками собственных налоговых доходов являются региональные налоги и сборы, перечень и ставки которых определяются налоговым законодательством Российской Федерации.

В соответствии с пунктом 3 статьи 12 Налогового кодекса РФ региональными признаются налоги и сборы:

— устанавливаемые Налоговым кодексом РФ и законами субъектов Российской Федерации;

— вводимые в действие в соответствии с Налоговым кодексом РФ законами субъектов Российской Федерации;

— обязательные к уплате на территориях соответствующих субъектов Российской Федерации.

При установлении регионального налога законодательными (представительными) органами субъектов Российской Федерации определяются следующие элементы налогообложения: налоговые ставки в пределах, установленных Налоговым кодексом РФ, порядок и сроки уплаты налога, а также формы отчетности по данному региональному налогу. Иные элементы налогообложения устанавливаются Налоговым кодексом РФ. При установлении регионального налога законодательными (представительными) органами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

В статье 14 Налогового кодекса РФ к региональным налогам и сборам отнесены:

1) налог на имущество организаций;

2) налог на недвижимость;

3) дорожный налог;

4) транспортный налог;

5) налог с продаж;

6) налог на игорный бизнес;

7) региональные лицензионные сборы.

Данная статья Налогового кодекса РФ с перечнем региональных налогов и сборов вводится в действие со дня признания утратившим силу Закона от 27 декабря 1991 года N 2118-1 «Об основах налоговой системы в Российской Федерации» (ст. 32.1 Федерального закона от 5 августа 2000 года N 118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты о налогах»). В настоящее время продолжает действовать статья 20 Закона РФ «Об основах налоговой системы в Российской Федерации», в соответствии с которой перечень региональных налогов и сборов составляют:

32.1 Федерального закона от 5 августа 2000 года N 118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты о налогах»). В настоящее время продолжает действовать статья 20 Закона РФ «Об основах налоговой системы в Российской Федерации», в соответствии с которой перечень региональных налогов и сборов составляют:

1) налог на имущество предприятий;

2) лесной доход;

3) сбор на нужды образовательных учреждений, взимаемый с юридических лиц;

4) налог с продаж;

5) единый налог на вмененный доход для определенных видов деятельности.

Пропорции распределения собственных налоговых доходов субъекта Российской Федерации в порядке бюджетного регулирования между региональным бюджетом и местными бюджетами определяются:

а) законом о бюджете субъекта Российской Федерации на очередной финансовый год;

б) Федеральным законом от 25 сентября 1997 г. N 126-ФЗ «О финансовых основах местного самоуправления в Российской Федерации».

Помимо собственных налоговых доходов, источниками формирования налоговых доходов региональных бюджетов являются отчисления от федеральных регулирующих налогов и сборов, распределенных к зачислению в региональные бюджеты. Нормативы такого распределения определяются федеральным законом о федеральном бюджете на очередной финансовый год. Так, например, в приложении 2 к Федеральному закону «О федеральном бюджете на 2002 год» содержатся нормативы отчислений федеральных налогов и сборов в федеральный бюджет и консолидированные бюджеты субъектов Российской Федерации на 2002 год.

Доходы от федеральных налогов и сборов, передаваемых в порядке бюджетного регулирования местным бюджетам, не относятся к налоговым доходам бюджетов субъектов Российской Федерации.

Ст. 56 БК РФ. Налоговые доходы бюджетов субъектов Российской Федерации

1. В бюджеты субъектов Российской Федерации подлежат зачислению налоговые доходы от следующих региональных налогов:

налога на имущество организаций — по нормативу 100 процентов;

налога на игорный бизнес — по нормативу 100 процентов;

транспортного налога — по нормативу 100 процентов.

2. В бюджеты субъектов Российской Федерации подлежат зачислению налоговые доходы от следующих федеральных налогов и сборов, в том числе предусмотренных специальными налоговыми режимами налогов:

налога на прибыль организаций по ставке, установленной для зачисления указанного налога в бюджеты субъектов Российской Федерации, — по нормативу 100 процентов;

налога на прибыль организаций при выполнении соглашений о разделе продукции, заключенных до вступления в силу Федерального закона «О соглашениях о разделе продукции» и не предусматривающих специальных налоговых ставок для зачисления указанного налога в федеральный бюджет и бюджеты субъектов Российской Федерации, — по нормативу 75 процентов;

налога на доходы физических лиц — по нормативу 85 процентов;

налога на доходы физических лиц, уплачиваемого иностранными гражданами в виде фиксированного авансового платежа при осуществлении ими на территории Российской Федерации трудовой деятельности на основании патента, — по нормативу 100 процентов;

акцизов на спирт этиловый из пищевого сырья — по нормативу 50 процентов;

акцизов на спиртосодержащую продукцию — по нормативу 50 процентов;

акцизов на автомобильный бензин, прямогонный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории Российской Федерации, — по нормативу 88 процентов;

акцизов на средние дистилляты, производимые на территории Российской Федерации, — по нормативу 50 процентов;

акцизов на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов, за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, — по нормативу 50 процентов;

акцизов на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов, включающую пиво, вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, — по нормативу 100 процентов;

абзац утратил силу. — Федеральный закон от 22.09.2009 N 218-ФЗ;

— Федеральный закон от 22.09.2009 N 218-ФЗ;

акцизов на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно — по нормативу 100 процентов;

налога на добычу общераспространенных полезных ископаемых — по нормативу 100 процентов;

налога на добычу полезных ископаемых (за исключением полезных ископаемых в виде углеводородного сырья, природных алмазов и общераспространенных полезных ископаемых) — по нормативу 60 процентов;

налога на добычу полезных ископаемых в виде природных алмазов — по нормативу 100 процентов;

регулярных платежей за добычу полезных ископаемых (роялти) при выполнении соглашений о разделе продукции в виде углеводородного сырья (за исключением газа горючего природного) — по нормативу 5 процентов;

сбора за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) — по нормативу 80 процентов;

сбора за пользование объектами водных биологических ресурсов (по внутренним водным объектам) — по нормативу 80 процентов;

сбора за пользование объектами животного мира — по нормативу 100 процентов;

налога, взимаемого в связи с применением упрощенной системы налогообложения, в том числе минимального налога, — по нормативу 100 процентов;

абзац утратил силу с 1 января 2013 года. — Федеральный закон от 25.06.2012 N 94-ФЗ;

— Федеральный закон от 25.06.2012 N 94-ФЗ;

абзац утратил силу с 1 января 2017 года. — Федеральный закон от 30.11.2016 N 409-ФЗ;

абзац утратил силу с 1 января 2013 года. — Федеральный закон от 25.06.2012 N 94-ФЗ;

государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов), за исключением государственной пошлины, предусмотренной абзацем сорок шестым настоящего пункта, — по нормативу 100 процентов:

по делам, рассматриваемым конституционными (уставными) судами соответствующих субъектов Российской Федерации;

за совершение нотариальных действий нотариусами государственных нотариальных контор и (или) должностными лицами органов исполнительной власти, уполномоченными в соответствии с законодательными актами Российской Федерации и (или) законодательными актами субъектов Российской Федерации на совершение нотариальных действий;

за государственную регистрацию межрегиональных, региональных и местных общественных объединений, отделений общественных объединений, а также за государственную регистрацию изменений их учредительных документов;

за государственную регистрацию региональных отделений политических партий;

за государственную регистрацию договора о залоге транспортных средств, включая выдачу свидетельства, а также за выдачу дубликата свидетельства о государственной регистрации договора о залоге транспортных средств взамен утраченного или пришедшего в негодность в части регистрации залога тракторов, самоходных дорожно-строительных машин и иных машин и прицепов к ним;

за выдачу квалификационного аттестата, предоставляющего право осуществлять кадастровую деятельность;

за выдачу свидетельства о государственной аккредитации региональной спортивной федерации;

за государственную регистрацию средства массовой информации, за внесение изменений в запись о регистрации средства массовой информации (в том числе связанных с изменением тематики или специализации), продукция которого предназначена для распространения преимущественно на территории субъекта Российской Федерации, территории муниципального образования;

за государственную регистрацию средства массовой информации, за внесение изменений в запись о регистрации средства массовой информации (в том числе связанных с изменением тематики или специализации), продукция которого предназначена для распространения преимущественно на всей территории Российской Федерации, за ее пределами, на территориях двух и более субъектов Российской Федерации;

за действия уполномоченных органов, связанные с лицензированием пользования участками недр местного значения;

за действия уполномоченных органов, связанные с лицензированием заготовки, переработки и реализации лома цветных металлов, с лицензированием заготовки, переработки и реализации лома черных металлов;

за предоставление лицензий на розничную продажу алкогольной продукции, выдаваемых органами исполнительной власти субъектов Российской Федерации;

за действия органов исполнительной власти субъектов Российской Федерации, связанные с лицензированием образовательной деятельности, осуществляемым в пределах переданных полномочий Российской Федерации в области образования;

за действия органов исполнительной власти субъектов Российской Федерации, связанные с осуществляемой в пределах переданных полномочий Российской Федерации в области образования государственной аккредитацией образовательной деятельности;

за предоставление лицензии на производство, хранение и поставки спиртосодержащей непищевой продукции в части произведенной из конфискованных этилового спирта, алкогольной и спиртосодержащей продукции, не соответствующей национальным стандартам и техническим регламентам, или получаемой при переработке отходов производства этилового спирта и алкогольной продукции;

за выдачу исполнительными органами государственной власти субъектов Российской Федерации, уполномоченными в области контроля (надзора), свидетельств об аккредитации в целях признания компетентности организации в соответствующей сфере науки, техники и хозяйственной деятельности для участия в проведении мероприятий по контролю;

за действия органов исполнительной власти субъектов Российской Федерации по проставлению апостиля на документах государственного образца об образовании, об ученых степенях и ученых званиях в пределах переданных полномочий Российской Федерации в области образования;

за выдачу уполномоченным органом исполнительной власти субъекта Российской Федерации специального разрешения на движение по автомобильным дорогам транспортных средств, осуществляющих перевозки опасных, тяжеловесных и (или) крупногабаритных грузов;

Абзацы тридцать шестой — тридцать восьмой утратили силу с 1 января 2013 года. — Федеральный закон от 03.12.2012 N 244-ФЗ;

— Федеральный закон от 03.12.2012 N 244-ФЗ;

за действия уполномоченных органов субъектов Российской Федерации, связанные с лицензированием предпринимательской деятельности по управлению многоквартирными домами;

государственной пошлины (подлежащей зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) за совершение федеральными органами исполнительной власти юридически значимых действий в случае подачи заявления и (или) документов, необходимых для их совершения, в многофункциональный центр предоставления государственных и муниципальных услуг — по нормативу 50 процентов.

Абзац утратил силу с 1 января 2015 года. — Федеральный закон от 22.10.2014 N 311-ФЗ.2.1. В текущем финансовом году налоговые доходы от акцизов на автомобильный бензин, прямогонный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, подлежащие зачислению в бюджеты субъектов Российской Федерации в соответствии с нормативом, установленным настоящей статьей, направляются территориальным органом Федерального казначейства в уполномоченный территориальный орган Федерального казначейства для их перечисления не реже одного раза в 10 дней на счета территориальных органов Федерального казначейства в соответствии с нормативами, установленными федеральным законом о федеральном бюджете на текущий финансовый год.

Перечисленные уполномоченным территориальным органом Федерального казначейства в текущем финансовом году на счета территориальных органов Федерального казначейства налоговые доходы от указанных акцизов распределяются территориальными органами Федерального казначейства между бюджетами субъектов Российской Федерации и местными бюджетами с учетом установленных законами субъектов Российской Федерации дифференцированных нормативов отчислений в местные бюджеты.

2.2. В текущем финансовом году налоговые доходы от акцизов на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов, за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, подлежащие зачислению в бюджеты субъектов Российской Федерации в соответствии с нормативом, установленным настоящей статьей, распределяются территориальными органами Федерального казначейства между бюджетами субъектов Российской Федерации в соответствии с федеральным законом о федеральном бюджете.

3. В бюджеты субъектов Российской Федерации — городов федерального значения Москвы, Санкт-Петербурга и Севастополя подлежат зачислению налоговые доходы от федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, подлежащих в соответствии с настоящим Кодексом зачислению в местные бюджеты и бюджеты субъектов Российской Федерации, а также доходы от торгового сбора, подлежащего уплате на территориях этих субъектов Российской Федерации.

4. Налоговые доходы от региональных налогов, установленных органами государственной власти края (области), в состав которого входит автономный округ, подлежат зачислению в бюджет края (области). Налоговые доходы от региональных налогов, установленных органами государственной власти автономного округа, подлежат зачислению в бюджет автономного округа.

Если иное не установлено федеральным законом о федеральном бюджете и договором между органами государственной власти края (области), в состав которого входит автономный округ, и органами государственной власти соответствующего автономного округа, налоговые доходы, указанные в пункте 2 настоящей статьи, подлежат зачислению в бюджет края (области), за исключением налога на доходы физических лиц по нормативу 15 процентов, подлежащего зачислению в бюджет автономного округа, передаваемого в полном объеме органами государственной власти автономного округа в соответствующие местные бюджеты в порядке, предусмотренном статьей 58 настоящего Кодекса.

5. Указанные в настоящей статье налоговые доходы могут быть переданы полностью или частично органами государственной власти субъектов Российской Федерации в соответствующие местные бюджеты в порядке, предусмотренном статьей 58 настоящего Кодекса.

< Статья 55. Утратила силу. — Федеральный закон от 20.08.2004 N 120-ФЗ.

Статья 57. Неналоговые доходы бюджетов субъектов Российской Федерации >

Налоговые доходы бюджетов субъектов Российской Федерации состоят, во-первых, из региональных налогов (ст. 14 НК РФ) и, во-вторых, из федеральных налогов и сборов, предоставленных субъектам Российской Федерации в порядке бюджетного регулирования с целью реализации принципа бюджетного федерализма для достижения минимальной бюджетной обеспеченности бюджета субъектов РФ и выравнивания уровня их доходов .

———————————

См.: комментарий к ст. 41 БК РФ и ст. 14 НК РФ.

См.: комментарий к ст. 50 БК РФ.

При этом любые виды указанных налоговых доходов могут передаваться полностью или частично (по нормативам) в местные бюджеты в соответствии с нормами закона соответствующего субъекта Российской Федерации с целями, указанными выше.

Особенности механизма перераспределения процентов по налоговым доходам в отношении региональных налоговых доходов заключаются в следующем.

Так, во-первых, что касается налога на прибыль, то аналогично ст. 50 БК РФ норматив поступления по нему в региональные бюджеты составляет 100%. Это означает, что налог на прибыль в бюджет субъекта РФ поступает в размере 100% от 17,5%, а не от 24% (ст. 284 НК РФ) .

———————————

См.: комментарий к ст. 50 БК РФ.

Во-вторых, не все налоговые доходы от части федеральных налогов и сборов полностью передаются бюджетам субъектов Российской Федерации. Например, доходы по налогу на доходы физических лиц (федеральный налог, согласно ст. 13 НК РФ) установлены к перечислению в бюджет субъекта РФ в нормативе 70%. Это означает, что оставшиеся 30% должны поступать в местные бюджеты . Таким образом в процессе межбюджетного регулирования возникают не только правоотношения между Российской Федерацией и ее субъектами и, далее, между последними и органами местного самоуправления, но и бюджетные правоотношения непосредственно между Российской Федерацией и органами местного самоуправления.

———————————

См.: комментарии к ст. 58, 61 и 62 БК РФ.

БК Технологии (Релм) LAA0740 | Ретрансляторы обычные УКВ

БК Технологии (Релм) LAA0740 | Ретрансляторы обычные УКВАмериканские системы связи

Корзина (0)

Programming Software and Cable

BK Technologies (Relm) | |||||||||

| 1. |

| ||||||||

| 2. |

|

| |||||||

| 3. |

| ||||||||

| 4. |

| ||||||||

5. |

| ||||||||

| 6. |

|

| |||||||

| 7. |

|

| |||||||

| 8. | |||||||||

| 8. | |||||||||

| 8. | |||||||||

| 8. | |||||||||

| 8.0018 |

|

| |||||||

| 9. |

| ||||||||

| 10. |

| ||||||||

Для другой информации. Загрузите последнюю BK Technologies (RELM, Bendix King)

KNG CATALOG 2022 (PDF, 1,5 М.А. ( pdf, 590 КБ)

Полный каталог продукции ( pdf, 830 КБ).

RELM глубоко укоренилась в отрасли радиосвязи и связи для обеспечения общественной безопасности и производит высокотехнологичное коммуникационное оборудование непревзойденной надежности и ценности для использования профессионалами в области общественной безопасности и государственными учреждениями, а также радиостанции для использования в широком диапазоне коммерческих и промышленные применения. Достижения включают новую широкую линейку ведущих цифровых радиостанций двусторонней связи, соответствующих спецификациям APCO Project 25.

Достижения включают новую широкую линейку ведущих цифровых радиостанций двусторонней связи, соответствующих спецификациям APCO Project 25.

Рации RELM всегда включают в себя новейшие технологии. Качество и функциональность двусторонней радиостанции RELM могут удовлетворить ваши требования к надежной связи. Продукция RELM производится и распространяется по всему миру под торговыми марками BK Radio и RELM .

Поделиться этой страницейСписок ТОПРАВЛЕНИЯ

СТАТИСТИ

Социальные

Список

Видео

КОНКА

25

6 футов 1 дюйм

225 фунтов

—

Хантер Браун

#58

П

24

6 футов 2 дюйма

212 фунтов

Уэйн Стейт

J.

P. Франция

P. Франция#68

P

27

6 футов 0 дюймов

216 фунтов

Штат Миссисипи

Мэтт Гейдж

—

P

30

6 футов 3 дюйма

265 фунтов

Сиена

Луис Гарсия

#77

P

26

6 футов 1 дюйм

244 фунта

—

Кристиан Хавьер

#53

P

25

6 футов 1 дюйм

213 фунтов

—

Лэнс МакКаллерс мл.

Цены указаны только за радио. Микрофоны и другие опции продаются отдельно ( см. опции стандартного оборудования)

Цены указаны только за радио. Микрофоны и другие опции продаются отдельно ( см. опции стандартного оборудования) Microphones and other options are sold separately (see standard equipment options)

Microphones and other options are sold separately (see standard equipment options) Доступны аксессуары

Доступны аксессуары