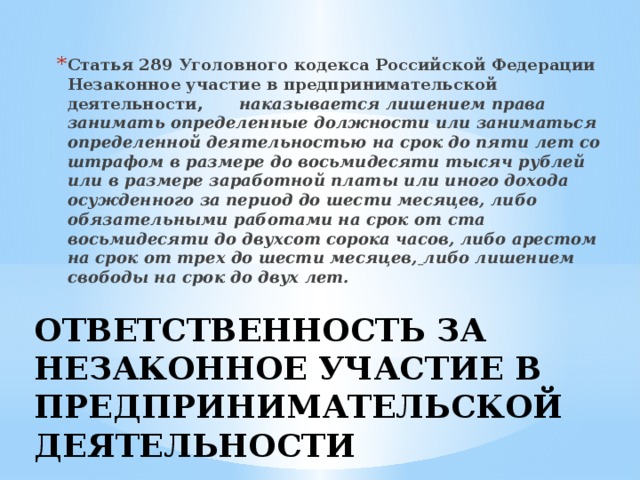

Комментарий к статье 289. УК РФ

1. Служащим государственного аппарата Федеральными законами «О государственной гражданской службе Российской Федерации» и «О муниципальной службе в Российской Федерации» запрещено заниматься предпринимательской деятельностью, самостоятельно или через представителя принимать участие в управлении акционерными обществами, товариществами с ограниченной ответственностью и иными хозяйствующими субъектами и т.п. В ряде федеральных законов специально оговорен запрет на занятие всеми видами предпринимательской деятельности для соответствующих категорий государственных служащих (сотрудников полиции, прокурорских работников, работников органов Федеральной службы безопасности и др.). Относительно депутатов Государственной Думы Федерального Собрания РФ в Конституции РФ и в Федеральном законе от 08.05.1994 N 3-ФЗ «О статусе члена Совета Федерации и статусе депутата Государственной Думы Федерального Собрания Российской Федерации» указывается, что они не могут заниматься другой оплачиваемой деятельностью, кроме преподавательской, научной и иной творческой деятельности.

———————————

СЗ РФ. 1999. N 28. Ст. 3466.

В то же время, как установлено Указом Президента РФ от 10.06.94 N 1200 «О некоторых мерах по обеспечению государственного управления экономикой» , государственные служащие на основании решений Президента РФ, Правительства РФ, соответствующих федеральных органов исполнительной власти либо Российского фонда федерального имущества могут быть назначены представителями государства в органах управления акционерных обществ (товариществ и иных предприятий смешанной формы собственности), акции (доли, паи) которых закреплены в федеральной собственности.

———————————

СЗ РФ. 1994. N 7. Ст. 700.

2. Объективная сторона преступления может быть выражена в двух различных действиях: 1) учреждение должностным лицом организации, осуществляющей предпринимательскую деятельность, вопреки запрету, установленному законом. В этом случае должностное лицо выступает как учредитель (один из соучредителей) коммерческой организации; 2) участие должностного лица в управлении организацией, осуществляющей предпринимательскую деятельность, вопреки запрету, установленному законом.

3. Обязательным условием уголовной ответственности должностного лица за нарушение запрета на участие в предпринимательской деятельности является то, что оно, пользуясь своими служебными полномочиями и возможностями, предоставило льготы и преимущества учрежденной им предпринимательской организации или организации, в управлении которой участвует, или покровительствовало им в иной форме (льготное налогообложение, первоочередное или на льготных условиях предоставление кредитов, экспортных или таможенных льгот, создание различных препятствий для конкурентов и устранение их с рынка, освобождение от различных проверок, ревизий, нарушение конкурсной основы при размещении заказов, установление низкой арендной платы и т.п.). Каких-либо последствий этой деятельности, необходимых для наступления уголовной ответственности, закон не предусматривает.

4. Преступление совершается с прямым умыслом, как правило, из корыстных побуждений.

5. Субъектом преступления является только должностное лицо (см. примечание 1 к ст. 285 УК и комментарий к этой статье).

примечание 1 к ст. 285 УК и комментарий к этой статье).

последние изменения и поправки, судебная практика

СТ 289 НК РФ.

1. Налогоплательщики независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения, если иное не предусмотрено настоящим пунктом, соответствующие налоговые декларации в порядке, определенном настоящей статьей.

Налоговые агенты обязаны по истечении каждого отчетного (налогового) периода, в котором они производили выплаты налогоплательщику, представлять в налоговые органы по месту своего нахождения налоговые расчеты в порядке, определенном настоящей статьей.

Налогоплательщики, в соответствии со статьей 83 настоящего Кодекса отнесенные к категории крупнейших, представляют налоговые декларации (расчеты) в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Налогоплательщики, указанные в пункте 1 статьи 275.2 настоящего Кодекса, обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту учета (по месту учета в качестве крупнейших налогоплательщиков, по месту учета в качестве оператора нового морского месторождения углеводородного сырья) налоговые декларации с расчетом налоговых баз отдельно в отношении каждого нового морского месторождения углеводородного сырья.

2. Налогоплательщики по итогам отчетного периода представляют налоговые декларации упрощенной формы. Некоммерческие организации, у которых не возникает обязательств по уплате налога, представляют налоговую декларацию по упрощенной форме по истечении налогового периода.

Театры, музеи, библиотеки, концертные организации, являющиеся бюджетными учреждениями, представляют налоговую декларацию только по истечении налогового периода.

3. Налогоплательщики (налоговые агенты) представляют налоговые декларации (налоговые расчеты) не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей.

Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей.

4. Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 28 марта года, следующего за истекшим налоговым периодом.

5. Организация, в состав которой входят обособленные подразделения, по окончании каждого отчетного и налогового периода представляет в налоговые органы по месту своего нахождения налоговую декларацию в целом по организации с распределением по обособленным подразделениям.

6. Организации, получившие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом «Об инновационном центре «Сколково» либо участников проекта в соответствии с Федеральным законом от 29 июля 2017 года N 216-ФЗ «Об инновационных научно-технологических центрах и о внесении изменений в отдельные законодательные акты Российской Федерации» и осуществляющие расчет совокупного размера прибыли в соответствии с пунктом 18 статьи 274 настоящего Кодекса, вместе с налоговой декларацией представляют расчет совокупного размера прибыли.

7. Участники консолидированной группы налогоплательщиков, за исключением ответственного участника этой группы, не представляют налоговых деклараций в налоговые органы по месту своего учета, если они не получают доходов, не включаемых в консолидированную налоговую базу этой группы.

Если участники консолидированной группы налогоплательщиков получают доходы, не включаемые в консолидированную налоговую базу этой группы, они представляют в налоговые органы по месту своего учета налоговые декларации только в части исчисления налога в отношении таких доходов.

8. Налоговая декларация по налогу на прибыль организаций по консолидированной группе налогоплательщиков по итогам отчетного (налогового) периода составляется ответственным участником этой группы на основе данных налогового учета и консолидированной налоговой базы в целом по консолидированной группе налогоплательщиков только в части исчисления налога в отношении консолидированной налоговой базы.

Ответственный участник консолидированной группы налогоплательщиков обязан представлять налоговые декларации по налогу на прибыль организаций по консолидированной группе налогоплательщиков в налоговый орган по месту регистрации договора о создании такой группы в порядке и сроки, которые установлены настоящей статьей для налоговой декларации по налогу. порядке и сроки, которые установлены настоящей статьей для налоговой декларации по

порядке и сроки, которые установлены настоящей статьей для налоговой декларации по

налогу.

Приказом ФНС РФ от 15.12.2010 N ММВ-7-3/730@ «Об утверждении формы и формата налоговой декларации по налогу на прибыль организаций, Порядка ее заполнения» утверждена форма налоговой декларации по налогу на прибыль организаций.

Необходимо отметить, что ВАС РФ решением от 28.07.2011 N ВАС-8096/11 «О признании пункта 2 Приказа ФНС РФ от 15.12.2010 N ММВ-7-3/730@ «Об утверждении формы и формата налоговой декларации по налогу на прибыль организаций, Порядка ее заполнения» не соответствующим положениям Налогового кодекса РФ и недействующим, а приложения N 4 к Порядку заполнения налоговой декларации по налогу на прибыль организаций соответствующим Налоговому кодексу РФ» признал пункт 2 налоговой декларации по налогу на прибыль организаций недействительным, кроме того, суд определил, что Приказом ФНС РФ от 15.12.2010 N ММВ-7-3/730@ применяется к декларированию, осуществляемому после 28 февраля 2011 года.

Приказом МНС России от 14.04.2004 N САЭ-3-23/286@ утверждена форма налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных налогов. Приказом МНС РФ от 03.06.2002 N БГ-3-23/275 утверждена Инструкция по заполнению формы налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных налогов.

Приказом МНС РФ от 23.12.2003 N БГ-3-23/709@ утверждены форма налоговой декларации о доходах, полученных российской организацией от источников за пределами Российской Федерации, и Инструкция по ее заполнению.

Форма налоговой декларации по налогу на прибыль иностранной организации утверждена Приказом МНС России от 05.01.2004 N БГ-3-23/1. Приказом МНС РФ от 07.03.2002 N БГ-3-23/118 утверждена Инструкция по заполнению налоговой декларации по налогу на прибыль иностранной организации.

Приказом Минфина России от 30.12.2010 N 196н в связи со вступлением в силу Федерального закона от 28.09.2010 N 244-ФЗ «Об инновационном центре «Сколково» (далее — Закон N 244-ФЗ), а также соответствующих изменений в иные законодательные акты РФ утверждены формы:

— уведомления участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Законом N 244-ФЗ об использовании права на освобождение (о продлении использования права на освобождение, об отказе от освобождения) от исполнения обязанностей налогоплательщика;

— расчета совокупного размера прибыли (убытка) участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Законом N 244-ФЗ;

— расчета налоговой базы по налогу на прибыль организаций участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Законом N 244-ФЗ.

Также данным Приказом утвержден Порядок заполнения формы расчета налоговой базы по налогу на прибыль организаций участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Законом N 244-ФЗ.

Внимание!

Абзацем 2 пункта 2 статьи 80 НК РФ установлено, что лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию.

Форма единой (упрощенной) налоговой декларации и Порядок ее заполнения утверждены Приказом Минфина России от 10.07.2007 N 62н. Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица.

Внимание!

Минфин России в письме от 05.05.2009 N 03-02-07/1-228 обратил внимание на пункт 15 Обзора практики разрешения арбитражными судами дел, связанных с применением отдельных положений части первой Налогового кодекса Российской Федерации (информационное письмо Президиума Высшего Арбитражного Суда Российской Федерации от 17. 03.2003 N 71), согласно которому предусмотренный статьей 119 НК РФ штраф не может быть взыскан в случае несвоевременного представления налогоплательщиком расчета авансового платежа по налогу.

03.2003 N 71), согласно которому предусмотренный статьей 119 НК РФ штраф не может быть взыскан в случае несвоевременного представления налогоплательщиком расчета авансового платежа по налогу.

Финансовое ведомство предположило, что налогоплательщик налога на прибыль организаций, который несвоевременно представил в налоговый орган налоговую декларацию по налогу на прибыль организаций за отчетный период, являющуюся, по существу, расчетом авансового платежа по этому налогу, не может быть привлечен к ответственности в соответствии со статьей 119 НК РФ.

Минфин России пришел к выводу, что ответственность за непредставление налогоплательщиком в установленный законодательством Российской Федерации срок налоговой декларации по налогу на прибыль организаций за отчетный период наступает в соответствии с пунктом 1 статьи 126 НК РФ.

Однако в судебной практике выработана противоположная позиция.

Президиум ВАС РФ в Постановлении от 12.10.2010 N 3299/10 пришел к выводу, что обязанность представления налогоплательщиком налоговой декларации по налогу на прибыль организаций по итогам как налогового, так и отчетного периодов прямо установлена главой 25 НК РФ, в то время как представление расчета авансового платежа по налогу на прибыль за отчетные периоды ни НК РФ, ни иными актами налогового законодательства не определено.

Таким образом, толкование понятия «налоговая декларация, представляемая за отчетный период» как расчета авансового платежа не основано на положениях НК РФ. Следовательно, в случае представления такой налоговой декларации с нарушением срока, установленного пунктом 3 статьи 289 НК РФ, наступают последствия, предусмотренные статьей 119 НК РФ.

Ссылку нижестоящих судов на разъяснения, содержащиеся в пункте 15 информационного письма Президиума ВАС РФ от 17.03.2003 N 71, суд признал некорректной, так как эти разъяснения основаны на обстоятельствах, касающихся представления расчета авансового платежа (в частности, по единому социальному налогу), и положениях главы 24 НК РФ, которые обязывали плательщиков единого социального налога по итогам отчетного периода представлять в налоговый орган именно данный расчет как документ, а не налоговую декларацию.

В отношении письма Минфина России суд указал, что оно является ответом на частный вопрос по обстоятельствам, идентичным фактам в настоящем деле, и выражает мнение Департамента налоговой и таможенно-тарифной политики, которое противоречит положениям НК РФ.

При этом данная позиция Президиума ВАС РФ ранее уже поддерживалась частью судов (см., например, Постановления ФАС Восточно-Сибирского округа от 21.01.2009 N А74-1719/08-Ф02-7037/08, ФАС Западно-Сибирского округа от 22.01.2010 N А70-7521/2009).

Таким образом, рассматривать налоговую декларацию, представляемую за отчетный период, в качестве расчета авансового платежа, неправомерно.

Внимание!

Как разъяснил Минфин России в письме от 22.01.2010 N 03-03-06/1/15, НК РФ предусматривает начисление пени на сумму несвоевременно уплаченных авансовых платежей, не устанавливая каких-либо особенностей, а согласно Постановлению Пленума ВАС РФ от 26.07.2007 N 47 «О порядке исчисления сумм пеней за просрочку уплаты авансовых платежей по налогам и страховым взносам на обязательное пенсионное страхование» пени, начисленные на авансовые платежи, подлежат пересчету, если эти авансовые платежи превысили сумму исчисленных платежей за отчетный период или исчисленного за год налога. В настоящее время налоговые органы при начислении пеней на авансовые платежи применяют следующий механизм их расчета. В частности, пени на суммы ежемесячных авансовых платежей до истечения отчетного периода не начисляются. После представления налоговой декларации за отчетный (налоговый) период пени начисляются на несвоевременно уплаченные ежемесячные авансовые платежи, не превышающие авансового платежа, исчисленного исходя из прибыли за последний квартал отчетного (налогового) периода.

В частности, пени на суммы ежемесячных авансовых платежей до истечения отчетного периода не начисляются. После представления налоговой декларации за отчетный (налоговый) период пени начисляются на несвоевременно уплаченные ежемесячные авансовые платежи, не превышающие авансового платежа, исчисленного исходя из прибыли за последний квартал отчетного (налогового) периода.

Внимание!

Как указано в письме от 09.07.2009 N 03-03-06/1/455, уплата налога организацией, не имеющей обособленных подразделений, производится по месту ее нахождения.

Таким образом, представление деклараций и уплата налога на прибыль производятся по месту нахождения организации, а не по месту нахождения управляющей компании. При этом налогоплательщики, отнесенные к категории крупнейших, представляют налоговые декларации (расчеты) в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Внимание!

Минфин России в письме от 07.10.2009 N 03-08-05 пришел к выводу, что налоговая декларация представляется в налоговые органы всеми иностранными организациями, имеющими отделения и филиалы в Российской Федерации, независимо от того, привела их деятельность к образованию постоянного представительства или нет.

Что касается вопроса определения статуса иностранной организации, то статус постоянного представительства и представительства определяется на основании норм национального законодательства о налогах и сборах, а также соответствующих соглашений об избежании двойного налогообложения самой иностранной организацией, осуществляющей деятельность на территории Российской Федерации. Окончательное решение данного вопроса налоговые органы могут определить только в ходе проведения налогового контроля в соответствии с главой 14 НК РФ.

Федеральный закон от 16.11.2011 N 321-ФЗ «О внесении изменений в части первую и вторую НК РФ в связи с созданием консолидированной группы налогоплательщиков» внес ряд изменений в нормы статьи 289 НК РФ.

Так, были введены в действие пункты 7 и 8.

В связи с введением указанных пунктов, участники консолидированной группы налогоплательщиков, за исключением ответственного участника, не подают налоговые декларации, если они не осуществляют деятельность, доход от которой не учитывается в рамках консолидированной группы. В свою очередь, на ответственного участника возложена обязанность ведения налогового учета только в рамках консолидированной прибыли.

В свою очередь, на ответственного участника возложена обязанность ведения налогового учета только в рамках консолидированной прибыли.

‹ Статья 288.3. Особенности исчисления налога участниками региональных инвестиционных проектов, для которых не требуется включение в реестр участников региональных инвестиционных проектовВверхСтатья 290 НК РФ. Особенности определения доходов банков ›

Консолидированная версия Договора о функционировании Европейского Союза

Законодательство для поиска

Название: (или ключевые слова в названии)

Год:

Номер:

Тип: Все законодательство Великобритании (за исключением исходящих из ЕС)————————————————————————Все законодательство (включая из ЕС)————————————————————————— Все Основное законодательство Государственные общие законы Местные законы Великобритании Частные и личные акты Великобритании Акты шотландского парламента Акты Сенедда Симру Акты Национальной ассамблеи Уэльса Меры Национальной ассамблеи Уэльса Церковные меры Акты Ассамблеи Северной Ирландии Акты Старой Шотландии Парламент Акты английского парламента Акты старого ирландского парламента Акты парламента Великобритании Местные акты парламента Великобритании Частные и личные акты парламента Великобритании Приказы Северной Ирландии в Совете Меры Ассамблеи Северной Ирландии Акты Парламента Северной Ирландии———————————————— ————Все вторичное законодательство Нормативно-правовые акты Великобритании Нормативно-правовые акты Уэльса Шотландские нормативно-правовые акты Нормативно-правовые акты Северной Ирландии Церковные акты Указания министров Великобритании —————————————-Все Законодательство ЕС Правила ЕС ЕС Решения ЕС Директивы ЕС Договоры Европейского Союза ———————————— ———Все проекты законодательных актов Проекты законодательных актов Великобритании Проекты законодательных актов Шотландии Проекты законодательных актов Северной Ирландии ————————— ——————Все оценки воздействия Оценки воздействия в Великобритании

Расширенный поиск

Статья 289U.

K.

K.1. Обычная законодательная процедура заключается в совместном принятии Европейским парламентом и Советом регламента, директивы или решения по предложению Комиссии. Эта процедура определена в статье 294.

2. В особых случаях, предусмотренных Договорами, принятие постановления, директивы или решения Европейским парламентом с участием Совета или последним с участием Европейского парламента является особым законодательная процедура.

3. Правовые акты, принятые в законодательном порядке, являются законодательными актами.

4. В особых случаях, предусмотренных Договорами, законодательные акты могут приниматься по инициативе группы государств-членов или Европейского парламента, по рекомендации Европейского центрального банка или по запросу Суда Джастис или Европейский инвестиционный банк.

- Предыдущий: Положение

- Далее: Положение

Вернуться к началу

§ 22.1-289. Передача и управление учебными записями; раскрытие информации в судебных извещениях; штраф

Создание отчета: Отметьте разделы, которые вы хотите включить в отчет, затем используйте кнопку «Создать отчет» внизу страницы, чтобы создать отчет.

11.12.2022

§ 22.1-289. Передача и управление учебными записями; раскрытие информации в судебных извещениях; штраф.

A. Как используется в этом разделе:

«Учебная документация» означает те записи, которые непосредственно связаны с учащимся и ведутся образовательным агентством или учреждением или стороной, действующей от имени агентства или учреждения. К ним относятся, помимо прочего, документация, относящаяся к образовательному росту и развитию учащихся по мере их прохождения в школе, дисциплинарные записи учащихся, данные об успеваемости и тестах, совокупные медицинские записи, отчеты об оценках для получения права на получение услуг специального образования и индивидуализированные Образовательные программы. Такие записи могут быть записаны любым способом, включая, помимо прочего, рукописный текст, печать, компьютерные носители, видео- или аудиокассеты, пленки, микрофильмы и микрофиши.

Уведомление о судебном решении или осуждении, полученное суперинтендантом в связи с инцидентом, который произошел не на школьной территории или во время спонсируемого школой мероприятия, не должно быть частью школьной документации учащегося.

Термин «учебная документация» также не включает записи об учебном, руководящем, административном и вспомогательном образовательном персонале, которые хранятся в исключительном владении составителя документации и не доступны или не раскрываются никакому другому лицу, кроме временного заменить автора записи.

B. Всякий раз, когда учащийся переходит из одного школьного отделения в другое, запись об успеваемости или копия успеваемости передаются в школьное отделение, в которое учащийся переводится по запросу из такого школьного отделения. Разрешение родителя, опекуна или другого лица, контролирующего или отвечающего за учащегося, не требуется для передачи такой записи об образовании в другую школу или школьное подразделение в пределах или за пределами Содружества.

C. Любое уведомление о решении, полученное в соответствии с § 16.1-305.1, не должно сохраняться после того, как учащемуся был вручен диплом или сертификат, как это предусмотрено в § 22.1-253.13:4.

D. Учебная запись каждого учащегося должна быть доступна учащемуся и его родителю, опекуну или другому лицу, контролирующему или отвечающему за учащегося, для проверки в течение обычного учебного дня. Разрешение родителя, опекуна или другого лица, контролирующего или ответственного за учащегося, или учащегося в возрасте 18 лет и старше, не требуется для передачи такой записи об образовании в другую школу или школьное подразделение в рамках или без это Содружество.

В соответствии с федеральными законами и постановлениями каждая школа должна ежегодно уведомлять родителей учащихся, которые в настоящее время зачислены и посещают школу, об их правах в соответствии с федеральным Законом о правах семьи на образование и неприкосновенность частной жизни (20 U.S.C. § 1232g) и соответствующими постановлениями.

Школа, отвечающая на запрос о передаче школьной документации из другого школьного подразделения, не обязана предоставлять письменное уведомление о передаче документации, включая личность заявителя, родителю, опекуну или другому лицу, контролирующему или ответственность за учащегося или учащегося в возрасте 18 лет и старше, если школа ранее включила в ежегодное уведомление, требуемое в соответствии с настоящим подразделом, заявление о том, что она направляет такие записи в такие запрашивающие школьные подразделения.

E. Всякий раз, когда начальник отдела уведомляется Департаментом юстиции по делам несовершеннолетних в соответствии с § 16.1-287 или сотрудником школьного отдела, ответственным за образовательные программы в местной тюрьме или центре содержания под стражей, о том, что ученик, который в последний раз посещал школа в школьном отделении является учащимся школы при исправительном центре для несовершеннолетних Департамента юстиции по делам несовершеннолетних или учащимся образовательной программы в местной тюрьме или следственном изоляторе, начальник школьного отделения или назначенное им лицо передает справку об успеваемости такого учащегося в назначенный исправительный центр для несовершеннолетних, местную тюрьму или центр содержания под стражей, в зависимости от обстоятельств, в течение пяти рабочих дней.

Совет по образованию должен принять правила, касающиеся передачи и управления учебными документами из одного школьного подразделения в другое, в учебные центры Департамента ювенальной юстиции и в образовательные программы в местных тюрьмах и центрах содержания под стражей.

После получения уведомления о передаче учащегося в приемную семью за пределами юрисдикции направляющее школьное подразделение и принимающее школьное подразделение, как такие школьные подразделения определены в подразделе D § 22.1-3.4, должны ускорить передачу школьной записи студента.

F. Суперинтендант отделения или его представитель должны уведомить местную полицию или департамент шерифа о возможном пропаже ребенка любого зачисленного ученика, чей школьный отчет он не может получить в течение 60 дней или раньше, если суперинтендант отделения или его представитель имеет основания подозревать, что воспитанник является пропавшим ребенком.

G. Суперинтенданты и назначенные ими лица освобождаются от любой гражданской или уголовной ответственности в связи с любым уведомлением полиции или департамента шерифа об ученике, не имеющем школьной успеваемости, или непредоставлением такого уведомления, как того требует настоящий раздел.

H. За исключением случаев, предусмотренных в §§ 16.1-309 и 22.1-287 и в этом разделе, суперинтендант или назначенное им лицо или другой школьный персонал, который незаконно раскрывает информацию, полученную в соответствии с § 16.1-305.1, считается виновным в правонарушении класса 3. .

Кодекс 1950 г., § 22-275.28; 1975, с. 639; 1980, с. 559; 1985, с. 593; 1990, с. 797; 1991, с. 295; 1993, cc. 740, 889; 1994, cc. 808, 835, 913; 1996, с. 1000; 2000, с. 86; 2005, с. 343; 2006, с. 47; 2012, сс. 803, 835.

Главы актов собрания, упомянутые в исторической цитате в конце этого раздела, могут не составлять полный список таких глав и могут исключать главы, срок действия положений которых истек.