Как Подать Заявление На Налоговый Вычет Через Интернет?

Как подать декларацию и оформить вычет на сайте ФНС

- Зайдите в личный кабинет. С помощью логина и пароля от личного кабинета.

- Оформите усиленную неквалифицированную электронную подпись, если её нет. Кликните по своим фамилии, имени и отчеству, чтобы перейти на страницу профиля.

- Выберите пункты «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Заполнить онлайн».

- Введите личные данные.

Через интернет осуществить огромное количество операций, в том числе и подать заявление на налоговый вычет. В этой статье мы расскажем, как оформить налоговый вычет, не выходя из дома. Способы оформления налогового вычета онлайн Подать заявку на получение вычета через интернет можно двумя способами: На официальном сайте Налоговой Службы;

Как подать документы на налоговый вычет онлайн?

Это быстро и БЕСПЛАТНО! Однако на данный момент всем совершеннолетним гражданам РФ предоставляется возможность подать документы на налоговый вычет онлайн. Сделать это можно через портал государственных услуг (gosuslugi.ru).

Сделать это можно через портал государственных услуг (gosuslugi.ru).

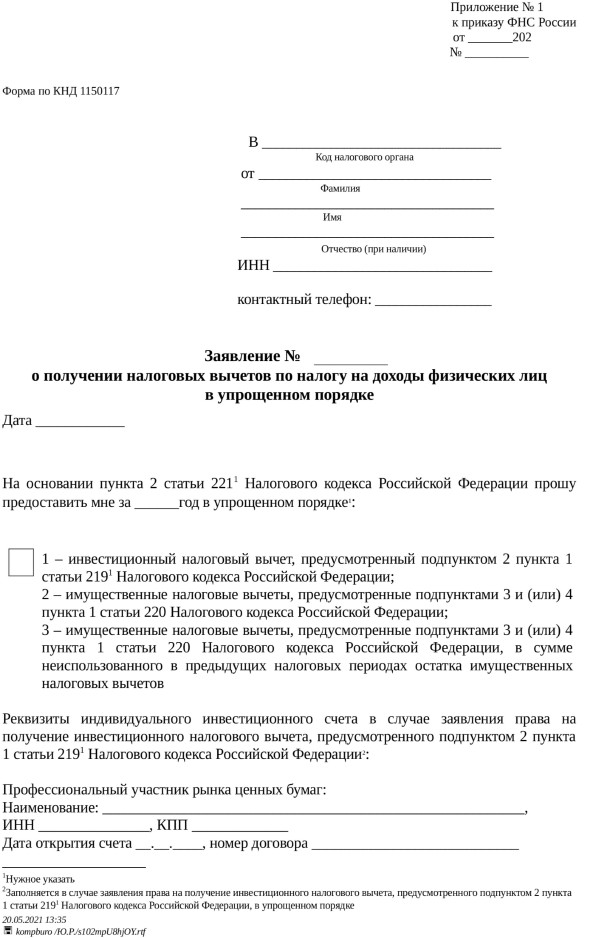

Как получить налоговый вычет упрощённо?

Чтобы получить налоговый вычет упрощённо, делать ничего не нужно. Остаётся только ждать, когда в личном кабинете на сайте ФНС появится уведомление, что у вас есть соответствующее право. Вместе с этим сообщением придёт предзаполненное заявление.

Когда можно подавать на налоговый вычет за 2021 год?

Представить декларацию о доходах, полученных в 2021 году, необходимо до 4 мая 2022 года. Форму 3-НДФЛ можно подать в налоговый орган по месту своего учета или в МФЦ. Декларацию также можно заполнить онлайн в Личном кабинете налогоплательщика для физических лиц или через программу «Декларация».

Как подать заявление на налоговый вычет онлайн?

Для оформления вычета понадобится заполнить заявление в личном кабинете налогоплательщика на сайте Федеральной налоговой службы (ФНС). В отличие от действующего порядка, не понадобится заполнять налоговую декларацию (3-НДФЛ) и предоставлять другие документы, подтверждающие право на налоговый вычет.

В отличие от действующего порядка, не понадобится заполнять налоговую декларацию (3-НДФЛ) и предоставлять другие документы, подтверждающие право на налоговый вычет.

Когда подавать на налоговый вычет 2022?

Согласно действующему законодательству срок представления налоговыми агентами сведений о доходах физических лиц за 2021 год – 1 марта 2022. Таким образом, формирование в «Личном кабинете» предзаполненных заявлений будет осуществляться не ранее указанной даты и не позднее 20 марта.

Как в личном кабинете налогоплательщика подать заявление на возврат НДФЛ?

После того, как ваша камеральная проверка завершена, Вы можете: сформировать заявление на возврат. Для этого вам необходимо перейти в раздел: Мои налоги => в разделе «Переплата» нажать кнопку: Распорядиться. Жмем распорядиться. Вносим реквизиты вашего счета.

Когда можно подавать заявление на налоговый вычет?

Срок 30 апреля для подачи декларации 3-НДФЛ необходимо соблюдать только в том случае, если Вам необходимо задекларировать полученный доход (от продажи имущества, сдачи жилья в аренду и т. п.). Если Вы планируете только получить налоговый вычет — срок подачи 30 апреля к Вам не относится.

Когда можно подавать на налоговый вычет после покупки квартиры?

Получить налоговый вычет за недвижимость за годы, предшествующие году возникновения права на вычет, нельзя. Ограничений по срокам получения вычета нет: если вы приобрели жилье в прошлом году, но не оформили вычет сразу, сделать это можно сейчас, и через десять лет, и через 20 лет после покупки квартиры.

Как подать заявление на налоговый вычет в 2021 году?

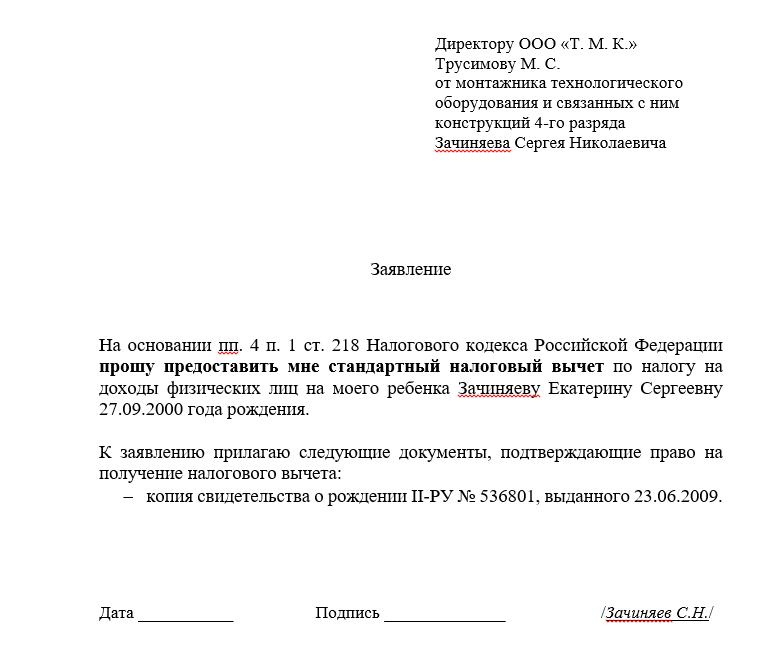

Для оформления вычета потребуется следующий список документов:

- Заполненная налоговая декларация по форме 3-НДФЛ.

- Справка 2-НДФЛ (запрашивается у работодателя) за тот

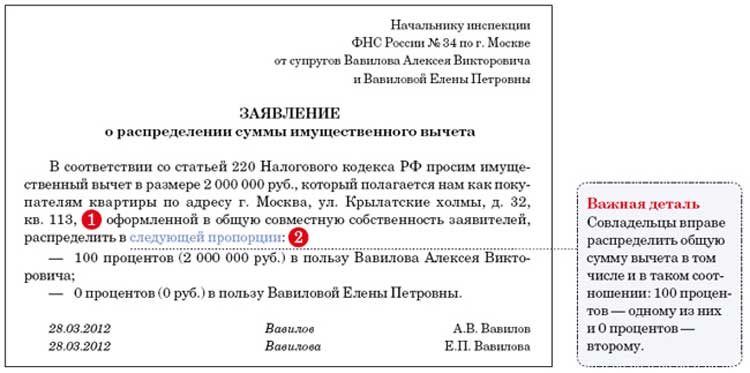

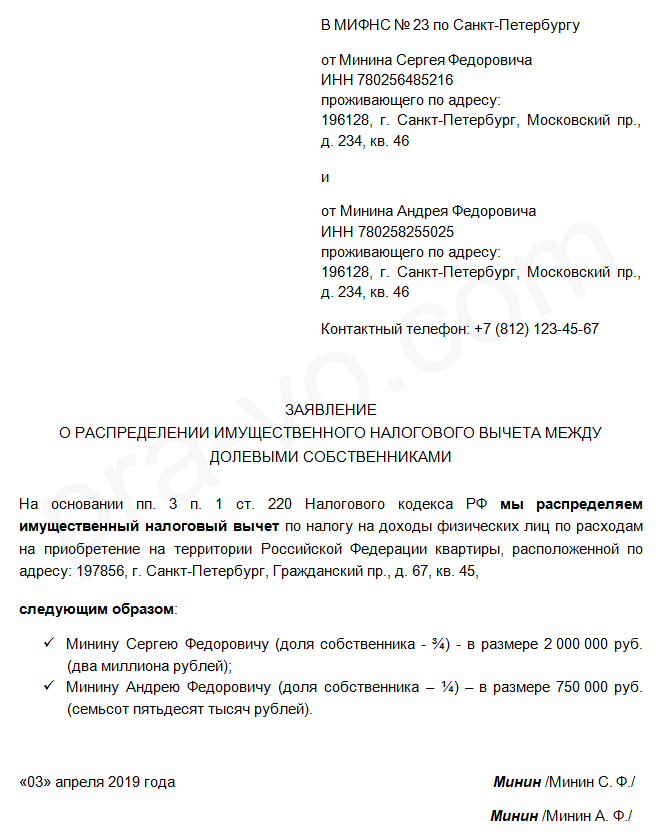

- Если квартира была куплена в браке — заявление о распределении налогового вычета между супругами.

Как подать заявление на налоговый вычет 2021?

Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется.

Как оформить налоговый вычет на госуслугах?

Как оформить налоговый вычет через «Госуслуги»

- Учетная запись на портале госуслуг

- Создание декларации онлайн

- Сведения о доходах

- Указываем вычеты

- Проверка и отправка декларации на «Госуслугах»

- Загрузка готовой отчетности на «Госуслуги»

Когда подавать декларацию за 2022 год?

Представить декларацию можно будет до 4 мая 2022 года в налоговую инспекцию по месту постановки на учет или в отделение МФЦ. Другой вариант – в электронном виде в личном кабинете налогоплательщика на официальном сайте ФНС России. Уплатить налог нужно будет до 15 июля 2022 года.

Другой вариант – в электронном виде в личном кабинете налогоплательщика на официальном сайте ФНС России. Уплатить налог нужно будет до 15 июля 2022 года.

Как подать на налоговый вычет за квартиру в 2022 году?

В 2022 году оформить имущественный вычет по НДФЛ станет проще. Чтобы получить выплату, физлицам не придется сдавать декларацию 3-НДФЛ. Теперь заявить право на вычет можно через личный кабинет налогоплательщика на сайте ФНС (Федеральный закон от 20.04.2021 № 100-ФЗ).

Когда можно делать возврат процентов по ипотеке?

Когда можно получить вычет за проценты

Заявить о вычете можно в году, следующем за годом оформления права собственности на жилье. К примеру, если квартира была оформлена в собственность в 2020 году, то подавать декларацию 3-НДФЛ для получения вычета можно не раньше 2021-го.

Как подать декларацию 3 НДФЛ через Личный кабинет налогоплательщика?

Для заполнения декларации во вкладке «Налог на доходы ФЛ и страховые взносы» выберите ветку «3— НДФЛ», затем строку — «Заполнить/ отправить декла- рацию онлайн». Нажмите кнопку «Заполнить новую декларацию», Выберите год, за который составляется декларация, и нажмите кнопку «ОК».

Нажмите кнопку «Заполнить новую декларацию», Выберите год, за который составляется декларация, и нажмите кнопку «ОК».

Как подать декларацию 3 НДФЛ через мобильное приложение?

Для заполнения налоговой декларации 3—НДФЛ необходимо зайти: — в раздел «Обращения» (расположен внизу мобильного приложения), далее в подраздел «Получить налоговый вычет» (имущественный вычет, вычет на лечение и обучение, вычет при взносах на благотворительность, при инвестировании) или — в раздел «Обращения», далее в

Как подать декларацию в налоговую через личный кабинет?

Если в личном кабинете указано актуальное название ИФНС, то переходите во вкладку «Доходы и вычеты». Выбираем раздел «Декларации» и переходим в следующее окно. Нажимаем кнопку «Загрузить готовую декларацию» и загружаем файл в формате xml. Выбираем год, за который подаем декларацию, затем нажимаем кнопку «выбрать файл».

Как получить налоговый вычет в России?

- Для получения налогового вычета через личный кабинет налогоплательщика проверяем входные данные: кто представляет расчет.

В случае необходимости, корректируем те значение, которые поставлены по умолчанию. Шаг 2. Выбираем тип доходов — в России и/или за ее пределами: Шаг 3.

В случае необходимости, корректируем те значение, которые поставлены по умолчанию. Шаг 2. Выбираем тип доходов — в России и/или за ее пределами: Шаг 3.

Как получить налоговый вычет по ИИС: пошаговая инструкция

Сколько раз можно получить вычет по ИИС и другие ограничения

Есть два типа вычетов для ИИС. Какой из них выгоднее — зависит от сумм, которые вы вносите, и прибыли, которую получаете по сделкам.

Вычет типа А можно оформлять каждый год, начиная со следующего после открытия счёта. Если вы открыли счёт в 2021 году, то первый вычет получите в 2022. Это выглядит так: вы открываете индивидуальный инвестиционный счёт (ИИС), вносите на него произвольную сумму, а через год получаете 13% от неё в виде вычета. К примеру, если вы за год внесли на счёт 100 000 ₽, то 13 000 ₽ получите обратно.

Максимальная сумма для возврата налога на доходы физлиц в случае с ИИС составляет 52 000 ₽ в год. Такую сумму вы получите, если пополните счёт на 400 000 ₽. Этот способ подходит инвесторам, которые:

Такую сумму вы получите, если пополните счёт на 400 000 ₽. Этот способ подходит инвесторам, которые:

•

Используют консервативную тактику: не покупают рискованные активы, оперируют небольшими суммами и диверсифицируют риски;

•

Хотят получать вычет ежегодно;

•

Имеют официальный доход, с которого удерживают 13% НДФЛ, и этот доход сохранится в ближайшие 3 года.

Вычет типа Б можно получить всего 1 раз, при закрытии счёта, и не раньше чем через 3 года. Вычет позволит освободить от НДФЛ все сделки по ИИС. Этот вариант подойдёт тем, кто:

•

Обладает большим опытом в инвестициях и применяет агрессивную тактику;

•

Планирует пополнять ИИС больше чем на 400 000 ₽ в год;

•

Уже получил другие типы вычетов — например, за покупку квартиры или лечение;

•

Не обладает доходом, который облагается НДФЛ, — например, зарегистрирован в качестве ИП или самозанятого.

Вы можете выбрать только один из типов вычета. Если вы подали документы через год после открытия ИИС и получили деньги, то теперь у вас счёт с типом вычета А, и выбрать другой уже не получится. Если прошло 3 года, и вы ещё не подавали на вычет, можно пойти разными путями:

оформить вычет А за 3 года — то есть получить в сумме до 156 000 ₽;

оформить вычет Б и не платить 13% НДФЛ, когда будете закрывать ИИС.

При этом в год ИИС нужно пополнять не более чем на 1 млн ₽, а деньги снимать только частично: счёт с нулевым балансом закрывается автоматически.

Пошаговая инструкция по получению налогового вычета по ИИС

Шаг 1. Регистрация на сайте налоговой

Чтобы получить логин и пароль для личного кабинета налогоплательщика, нужно лично прийти в отделение ФНС с паспортом и заполнить форму заявления. Это можно сделать как по месту регистрации, так и по месту жительства.

Это можно сделать как по месту регистрации, так и по месту жительства.

Чтобы найти нужное вам отделение ФНС, зайдите на nalog.ru, выберите под верхним меню раздел «Где узнать адрес и реквизиты моей инспекции?» и нажмите «Перейти к карте инспекций вашего региона». Далее выберите ваш регион (например Москва) и найдите ближайшую налоговую инспекцию — по месту жительства или регистрации. Если выбираете первое, то понадобится ещё и ИНН. Узнать его номер также можно на сайте налоговой.

После регистрации на сайте в вашем личном кабинете появится информация об уплаченных и начисленных налогах, объектах налогообложения и имеющихся задолженностях.

Шаг 2. Получение неквалифицированной электронной подписи

Неквалифицированная электронная подпись (НЭП) нужна, чтобы отправлять заявления, декларации и другие документы онлайн через nalog.ru. Чтобы получить НЭП, зайдите в личный кабинет и выберите раздел «Получить ЭП».

Среди предложенных вариантов хранения ЭП выберите первый, затем придумайте пароль для сертификата. Теперь у вас есть подпись: можно приступать к отправке документов.

Шаг 3. Подготовка документов

Для получения вычета вам понадобятся:

•

декларация 3-НДФЛ;

•

справка 2-НДФЛ за тот год, за который вы хотите получить вычет;

•

договор об открытии брокерского счёта;

•

документы, которые подтверждают внесение средств на ИИС за весь год: платёжное поручение, приходный кассовый ордер или квитанции об оплате.

Шаг 4. Заполнение декларации 3-НДФЛ

Декларацию можно заполнить в специальных онлайн-сервисах или скачать бланк и внести данные самому. Но самый простой способ — сделать это в личном кабинете на сайте nalog. ru. Для этого зайдите в раздел «Жизненные ситуации» и выберите «Подать декларацию 3-НДФЛ».

ru. Для этого зайдите в раздел «Жизненные ситуации» и выберите «Подать декларацию 3-НДФЛ».

Декларация находится в нижней части меню раздела. Часть данных загрузится автоматически, вам останется только заполнить недостающие: 1. Год, за который вы хотите получить вычет;

2. Ваши официальные доходы — зарплата, плата за аренду жилья, услуги по договору подряда. Если ваш работодатель уже отправил все данные в налоговую, нажмите «Заполнить из справки», и ваша зарплата подгрузится автоматически. Если данных ещё нет, нужно заполнить раздел самостоятельно на основании справки 2-НДФЛ.

3. Выберите вычеты, которые хотите оформить. В данном случае нужно отметить пункт «Инвестиционные налоговые вычеты».

4. Укажите сумму, которую вы внесли на ИИС за год. С неё будет рассчитан вычет в размере 13%.

Максимальная сумма, с которой можно получить вычет А, — 400 000 ₽.

5. Нажмите «Распорядиться», чтобы отправить заявление на вычет в налоговую. 6. Укажите реквизиты счёта, на который хотите получить деньги. Нажмите «Далее».

6. Укажите реквизиты счёта, на который хотите получить деньги. Нажмите «Далее».

7. Загрузите документы:

8. Введите пароль от ЭЦП и нажмите «Подтвердить и отправить».

Шаг 5. Ждём ответа и денег

На это уходит в среднем 3–4 месяца: столько требуется для официального рассмотрения заявления и перечисления денег.

Как получить налоговый вычет за инвестиции, если уже оформлен другой вычет

Кроме вычета по ИИС, для физлиц предусмотрены другие виды вычетов:

Вы можете получить несколько вычетов, но общая сумма не должна превышать суммы уплаченного вами НДФЛ.

Например, за 2020 год вы заплатили в виде налога на доходы с зарплаты 100 000 ₽. Тогда же вы внесли на ИИС 400 000 ₽ и оплатили учебные курсы стоимостью 500 000 ₽. Сумма вычета должна составить 52 000 ₽ + 65 000 ₽ = 117 000 ₽, но налоговая всё равно вернёт вам только 100 000 ₽.

Откройте индивидуальный инвестиционный счёт в Альфа-Банке, чтобы инвестировать с выгодой и получать налоговые вычеты. Пройдите наш курс по инвестициям для новичков, чтобы понимать, как работает рынок и как покупать акции с умом.

Информация о кредите на отопление дома

Почему сумма моего кредита отличается от ожидаемой?Прежде чем звонить или писать, мы предлагаем вам воспользоваться Контрольным перечнем кредитов на отопление дома.

Что такое кредит на отопление дома? Кредит на отопление дома — это способ, с помощью которого штат Мичиган помогает семьям с низким доходом оплачивать часть своих расходов на отопление, если они являются квалифицированными домовладельцами или съемщиками жилья в штате Мичиган. Вы должны заполнить заявку на получение кредита на отопление дома MI-1040CR-7, чтобы узнать, имеете ли вы право на получение кредита. Крайний срок подачи этой формы – 30 сентября 2023 г.

Учитывая, что каждый налогоплательщик имеет уникальные обстоятельства, определяющие его право на получение кредита, Министерство финансов штата Мичиган рекомендует вам ознакомиться с приведенной ниже информацией и/или связаться со специалистом по налогам, если у вас возникнут дополнительные вопросы.

Кредит основан на сравнении либо вашего стандартного пособия по кредиту, либо ваших фактических затрат на отопление и общих ресурсов домохозяйства.

Кто имеет право на получение кредита на отопление дома?Вы можете иметь право на получение кредита на отопление дома, если применимы все из следующих:

- Вы владеете или заключили договор на оплату арендной платы и занимали усадьбу в Мичигане

- Вы были НЕ студентом дневного отделения, который был заявлен как иждивенец по возвращению другого лица

- Вы НЕ проживали в колледже или университете в течение всего года

- Вы НЕ проживали в лицензированном учреждении по уходу в течение всего года

- Ваш доход был в пределах пределов, указанных в Таблице A и Таблице B

Примечание: Возможно, вам потребуется предоставить документацию в поддержку вашего заявления.

При расчете стандартного кредита используются стандартные надбавки, установленные законом. Используйте Таблицу A, чтобы найти стандартную норму для количества освобождений, на которые вы претендовали. Если ваши расходы на отопление в настоящее время включены в вашу арендную плату, вы должны установить флажок в строке 10 заявки на получение кредита на отопление дома.

Вы можете иметь право на использование стандартного метода, если:

- Вы проживали в Мичигане любое количество времени в году подачи заявки. Вам нужно будет пропорционально распределить стандартное пособие на время вашего проживания в Мичигане, если оно составляет менее 12 месяцев.

- Вы указали стоимость тепла для своего дома в Мичигане, а не для загородного дома или коммерческого счета.

- Общий уровень ресурсов вашего домохозяйства находился в пределах этого кредита, указанного в таблице A.

Альтернативный кредит использует затраты на отопление для расчета кредита на отопление дома.

Вы НЕ имеете права рассчитывать кредит с использованием альтернативного метода, если:

- Вы не были резидентом штата Мичиган в течение полных 12 месяцев в год подачи заявления.

- Ваши расходы на отопление были включены в арендную плату на момент подачи заявления.

- Вы потребовали плату за отопление для вашего загородного дома или коммерческого счета.

- Вы были заявителем, подавшим заявление о кредите на отопление дома умершего налогоплательщика.

- Общий уровень ресурсов вашего домохозяйства превысил лимиты для этого кредита, указанные в Таблице B.

Ваша усадьба – это место, где у вас есть постоянный дом. Это то место, куда вы планируете возвращаться всякий раз, когда уезжаете. Вы должны быть владельцем и жильцом или иметь контракт на оплату арендной платы и проживание в жилище. Вы можете иметь только одну усадьбу одновременно. Коттеджи, вторые дома и собственность, которой вы владеете и которую сдаете в аренду другим лицам, не считаются усадьбой.

Примечание: Жилье, управляемое колледжем или университетом, делает , а не квалифицируются как усадьба. Сюда входят общежития, общежития и/или квартиры.

Что такое общие ресурсы домохозяйства? Общие ресурсы домохозяйства (THR) – это общий доход (облагаемый налогом и не облагаемый налогом) обоих супругов или одного лица, ведущего домашнее хозяйство. Убытки от предпринимательской деятельности не могут быть использованы для уменьшения общих ресурсов домохозяйства. Список источников дохода, которые следует включить в общие ресурсы домохозяйства, см. в разделе «Доходы и вычитаемые статьи».

Убытки от предпринимательской деятельности не могут быть использованы для уменьшения общих ресурсов домохозяйства. Список источников дохода, которые следует включить в общие ресурсы домохозяйства, см. в разделе «Доходы и вычитаемые статьи».

Примечание: Денежные подарки и все платежи, сделанные от вашего имени, должны быть включены в THR.

Контрольный список для определения общих ресурсов домохозяйства

Что такое квалифицированные страховые взносы по медицинскому страхованию?Некоторые квалифицированные страховые взносы по медицинскому страхованию могут быть вычтены из общих ресурсов домохозяйства.

Просмотр соответствующих страховых взносов по медицинскому страхованию

Как подать кредит на отопление дома MI-1040CR-7? Если вам необходимо подать налоговую декларацию по подоходному налогу с физических лиц в штате Мичиган MI-1040, отправьте заявку на получение кредита на отопление дома MI-1040CR-7 вместе с формой MI-1040. Если вы не обязаны подавать форму MI-1040, вы можете подать заявку на получение кредита на отопление дома, заполнив только форму MI-1040CR-7. Срок подачи заявки на получение кредита на отопление дома – 30 сентября.

Если вы не обязаны подавать форму MI-1040, вы можете подать заявку на получение кредита на отопление дома, заполнив только форму MI-1040CR-7. Срок подачи заявки на получение кредита на отопление дома – 30 сентября.

1. Совместное проживание – Если вы проживаете в одном доме, но не являетесь его владельцем, или у вас нет договора об оплате арендной платы, вы не можете претендовать на получение кредита.

Когда два или более одиноких взрослых живут в одном доме, каждый из них может потребовать кредит, если каждый из них заключил договор об уплате арендной платы или владеет частью дома. Каждый должен оформить кредит на отопление дома, исходя из общих ресурсов своего домохозяйства и своей доли стандартного пособия. Во-первых, определите стандартную надбавку из Таблицы А, добавив личные льготы для всех заявителей, проживающих в одном доме. Разделите это стандартное пособие на количество заявителей в доме.

Пример:

Каждый имеет подписанный договор аренды и платит 1/3 арендной платы. Стандартная надбавка за три освобождения составляет 888 долларов. Каждый человек должен использовать стандартное пособие в размере 296 долларов (888 долларов ÷ 3 = 296 долларов) для расчета своего кредита.

Каждый имеет подписанный договор аренды и платит 1/3 арендной платы. Стандартная надбавка за три освобождения составляет 888 долларов. Каждый человек должен использовать стандартное пособие в размере 296 долларов (888 долларов ÷ 3 = 296 долларов) для расчета своего кредита.Например, , если вы имеете право на особое освобождение или освобождение для иждивенцев : Кэтрин и Бетти проживают в одном доме, и каждая платит половину арендной платы. Кэтрин 59 лет, а Бетти 65 лет, и они полностью и навсегда инвалиды. Они подают отдельные претензии MI-1040CR-7. Сначала они должны разделить 706 долларов (стандартная надбавка за два исключения) на два. Стандартное пособие Кэтрин составляет 353 доллара (706 долларов : 2 = 353 доллара).

Пособие Бетти также составляет 353 доллара США, однако она имеет право на особое освобождение по инвалидности (поскольку она имеет право на освобождение по инвалидности до тех пор, пока не получит право на полное социальное обеспечение в возрасте 66 лет и 4 месяцев). Она также может добавить дополнительные 182 доллара к своей стандартной надбавке, потому что разница между стандартной надбавкой за три исключения (888 долларов) и стандартной надбавкой за два освобождения (706 долларов) составляет 182 доллара.

Она также может добавить дополнительные 182 доллара к своей стандартной надбавке, потому что разница между стандартной надбавкой за три исключения (888 долларов) и стандартной надбавкой за два освобождения (706 долларов) составляет 182 доллара.

888 $ — 706 $ = 182 $ + 353 $ = 535 $

Стандартное пособие, на которое Бетти имеет право претендовать, составляет 510 $.

2. Проживание в течение неполного года или проживание в усадьбе менее 12 месяцев – Вы должны пропорционально распределить свое стандартное пособие на количество дней, в течение которых вы владели или арендовали и занимали свою усадьбу в Мичигане. Например, вы переехали в Мичиган 1 сентября. Это 122 дня с 1 сентября по 31 декабря. Разделите 122 на 365 дней и умножьте результат на стандартное пособие. Введите пропорциональную стандартную надбавку в строку 38 вашего заявления. Если вы являетесь резидентом в течение неполного года, вы должны включить весь доход, полученный из любых источников, пока вы проживаете в Мичигане, в общие ресурсы домохозяйства.

3. Приют для взрослых, лицензированный дом для престарелых, дом престарелых и центры лечения наркомании – Если вы проживаете в лицензированном учреждении по уходу, как правило, вы не имеете права на получение кредита на отопление дома. К лицензированным учреждениям по уходу относятся приюты для взрослых, лицензированные дома для престарелых, дома престарелых и центры лечения наркомании. Субсидированные квартиры для пожилых людей не являются лицензированными учреждениями по уходу. Если вы живете в субсидируемой квартире для пожилых людей, вы можете подать заявку на получение кредита.

Если вы жили в лицензированном учреждении по уходу только часть года, вы можете претендовать на частичный кредит за период, когда вы жили за пределами учреждения. (См. инструкции на стр. 5 буклета MI-1040CR-7.) Если ваш супруг (супруга) проживает в лицензированном учреждении по уходу, а вы проживаете в семейном поместье, вы все равно можете претендовать на получение кредита. Подайте совместное кредитное заявление и не отмечайте ячейку в строке 15.

Подайте совместное кредитное заявление и не отмечайте ячейку в строке 15.

Если вы одиноки и содержите усадьбу (которая не сдается в аренду кому-либо другому), живя в приемной семье для взрослых, лицензированном доме для престарелых, доме престарелых или центр лечения наркозависимости, вы можете потребовать возмещения расходов на отопление, уплаченных в вашей усадьбе. Вы должны предоставить подтверждение оплаты расходов на отопление в вашей усадьбе.

4. Умершие заявители – Если налогоплательщик умер в 2022 году, личный представитель может претендовать на стандартный кредит на отопление, но не может претендовать на альтернативный кредит на отопление. Если ваш супруг умер в 2022 году, используйте такое же количество освобождений, которое вы бы использовали, если бы ваш супруг прожил весь год.

Оставшийся в живых супруг может подать совместное заявление на 2022 год. Впишите свое имя и имя умершего, а также оба номера социального страхования в MI-1040CR-7. Напишите «DECD» после имени умершего. Вы должны сообщить о доходах умершего. Подпишите иск в строке подписи умершего, напишите «Подача в качестве пережившего супруга». Введите дату смерти умершего в поле «Умершие налогоплательщики» в нижней части страницы 2 формы.

Напишите «DECD» после имени умершего. Вы должны сообщить о доходах умершего. Подпишите иск в строке подписи умершего, напишите «Подача в качестве пережившего супруга». Введите дату смерти умершего в поле «Умершие налогоплательщики» в нижней части страницы 2 формы.

При подаче заявления в качестве личного представителя или заявителя от имени одного умершего налогоплательщика или в случае смерти обоих налогоплательщиков:

- Вы должны приложить форму США 1310 или заявление штата Мичиган о возмещении, причитающееся умершему налогоплательщику (MI-1310), и свидетельство о смерти

- Введите имя умершего лица (лиц) в поля имени заявителя и супруга с «DECD» рядом с именем (именами), а также имя, должность и адрес представителя или заявителя в поле домашнего адреса

- Используйте номер социального страхования умершего в форме

- Введите дату(ы) смерти в соответствующие поля внизу страницы 2

- Вы должны пропорционально распределить количество дней с 1 января до даты смерти, см.

стр. 5 для пропорционального кредита.

стр. 5 для пропорционального кредита.

Ошибки могут привести к задержке выплаты кредита. Вот некоторые распространенные ошибки:

- Подача документов после крайнего срока 30 сентября

- Непредоставление сведений об общих ресурсах домохозяйства из всех источников, включая подарки в виде денежных средств/расходов, уплаченных от вашего имени, и пособий по социальному обеспечению, полученных от имени иждивенца

- Внесение месячной суммы дохода (различных видов) вместо годовой суммы в общие ресурсы домохозяйства

- Неверный или отсутствующий номер(а) социального страхования для соответствующих требованиям заявителей и/или иждивенцев

- Ввод неправильного количества тепла

- Отсутствие отметки в ячейке 10, если ваши расходы на отопление в настоящее время включены в вашу арендную плату

- Ввод цифр не в те строки или не ввод цифр в нужные строки

- Неразборчивый текст

- Использование таблички с именем и адресом с неверной информацией

- Ошибки вычислений (сложение, вычитание и т.

д.)

д.)

Если вы несете ответственность за оплату счетов за отопление, закон штата требует, чтобы Министерство финансов штата Мичиган выдало вам кредит в форме тратты штата Мичиган Энерджи. Вы можете использовать тягу только для оплаты счетов за тепло. Передайте черновик зарегистрированному поставщику тепла, который применит его к текущим или будущим счетам за отопление для вашего дома. Если сумма вашей тратты больше, чем вы должны, вы можете запросить возмещение разницы, поставив отметку в строке 18. У поставщика тепла есть 14 дней, чтобы выплатить возмещение без процентов.

Если вы получили квитанцию, а ваш поставщик тепла не участвует в программе энергопомощи штата Мичиган, или если вы пользуетесь оптом топливом и уже купили энергоснабжение на год, верните квитанцию с пояснительной запиской в Министерство финансов штата Мичиган. . Мы рассмотрим ваше объяснение и, при необходимости, переоформим ваш кредит в виде чека. Если вас уведомили о корректировке или отказе и вы не согласны, вы должны подать апелляцию в письменном виде.

Если вас уведомили о корректировке или отказе и вы не согласны, вы должны подать апелляцию в письменном виде.

Если вы получили квитанцию, и ваше отопление включено в вашу арендную плату, или ваша услуга по отоплению оформлена на чье-то имя, верните квитанцию с пояснительной запиской и копией вашего договора(ов) аренды и/или декларации по налогу на имущество в: Министерство финансов штата Мичиган, почтовый ящик 30757, Lansing, MI 48909. Мы рассмотрим ваше объяснение и, при необходимости, переоформим ваш кредит в виде чека. Если вас уведомили о корректировке или отказе и вы не согласны, вы должны подать апелляцию в письменном виде.

Если вы получаете помощь FIP или другие льготы MDHHS или вы зарегистрированы в MDHHS для прямой оплаты, закон требует, чтобы ваш кредит был отправлен непосредственно вашему поставщику тепла, который затем применит его к вашему счету.

Если ваше тепло обеспечивается компаниями DTE Energy, Consumers Energy или SEMCO Energy Gas, ваш кредит на отопление дома может быть отправлен непосредственно вашему поставщику тепла.

Статус кредита на отопление дома можно проверить с помощью электронных услуг.

Доступ к информации об учетной записи можно получить двумя способами. Службы учетных записей или гостевые службы

- Если вы пользуетесь службами учетных записей, после входа в систему выберите «Мое состояние возврата».0003 один раз за каждый налоговый год . Если вы ранее создали учетную запись MILogin

вы можете использовать одно и то же имя пользователя и пароль для доступа к нескольким государственным учреждениям. (Министерство финансов,

Государственный секретарь по безработице/UIA)

- Если вы используете гостевые службы, выберите «Где мой возврат», и вам будет предложено ввести следующую информацию из соображений безопасности :

- Номер социального обеспечения основного заявителя

- Фамилия основного заявителя

- Налоговый год

- Статус подачи

- Скорректированный валовой доход (AGI)/общие ресурсы домохозяйства (THR)

- Если ваш AGI является отрицательным числом, введите «-» после числа.

Пример: 1045-

Пример: 1045-

- Если ваш AGI является отрицательным числом, введите «-» после числа.

Часто используемые формы и инструкции по кредитам на отопление дома

- MI-1040CR-7

- Инструкции MI-1040CR-7

- Форма 4976 MI-1040CR-7 Дополнение

- Форма 3174 Прямой депозит возмещения

- Форма 5049 Рабочий лист для состоящих в браке, подающих раздельные и разведенных или раздельно проживающих заявителей

Налоговый кредит на недвижимость приусадебного участка – Этот кредит — это способ, которым штат Мичиган предоставляет помощь квалифицированным домовладельцам или съемщикам жилья в Мичигане. Информация о налоговом кредите на имущество приусадебного участка

Как выбрать специалиста по составлению налоговых деклараций Кто вам подходит – Нужна помощь в заполнении форм? Вы можете нанять профессионала для подготовки налогов или можете претендовать на бесплатные (или недорогие) услуги по подготовке налоговых деклараций. Выбор специалиста по составлению налоговых деклараций

Выбор специалиста по составлению налоговых деклараций

Покупатель жилья впервые? Избегайте налоговых сюрпризов с помощью этого руководства!

Раскрытие информации рекламодателемЛара Вукелич

Обновлено 5 мая 2022 г.

Вы повернули ключ в двери и впервые оглядели свой новый дом как полноценный домовладелец. Поздравляю! Одна нога внутри, и вы, вероятно, уже в раю с образцами краски. Последнее, о чем вы хотите думать, — это налоговая льгота покупателю жилья в первый раз, верно? Что ж, есть хорошие новости и есть плохие новости: ваш новый дом дает отличные налоговые льготы, но вам нужно начать планировать регистрацию в следующем году уже сейчас. Вот пример налоговых льгот при покупке дома и налоговых льгот, которыми вы можете воспользоваться.

Будьте в курсе этих новых вычетов и кредитов

Покупка вашего первого дома — это жизненное событие, которое дает множество возможностей для налоговых вычетов. Это проверенные и надежные вычеты, которые в сумме дают серьезную экономию. Когда вы подаете налоги домовладельцу, вы можете вычесть следующее:

Это проверенные и надежные вычеты, которые в сумме дают серьезную экономию. Когда вы подаете налоги домовладельцу, вы можете вычесть следующее:

- Проценты по ипотеке. Да, проценты по ежемесячному платежу вычитаются. В 2017 году и ранее вы могли вычесть проценты по ипотечному долгу до 1 миллиона долларов, но по состоянию на 2018 год эта цифра была уменьшена до 750 000 долларов.

- Ипотечные баллы. Если вы снизили процентную ставку по ипотеке на один или два пункта, вы можете вычесть эту стоимость из своей первой налоговой декларации после покупки.

- Налоги на имущество. Вы можете вычесть свои полные налоги на недвижимость из ваших ежегодных налогов.

- Платежи по страхованию ипотечного кредита. Если ваш первоначальный взнос был меньше 20%, вы, вероятно, платите страховку по ипотечному кредиту каждый месяц. Никто не любит платить, но, по крайней мере, это вычитаемо!

- Домашний офис. Если вы работаете из дома, вы можете вычесть из налогов квадратные метры, на которых вы ведете бизнес.

- Кредит на определенный ремонт дома. Если вы модернизируете свой дом, чтобы сделать его более энергоэффективным, вы можете вычесть некоторые расходы, поэтому держитесь за эти квитанции.

- Отказ от сборов IRA. Хотя это не совсем кредит, но если вы окунетесь в свой IRA, чтобы внести первоначальный взнос за дом, IRS откажется от 10% штрафа за досрочное снятие денег. Вы можете взять до 10 000 долларов.

- Различные преимущества детализации. Прежде чем вы купили дом, вы, возможно, взяли стандартный вычет. При наличии достаточных оснований для перечисления вы имеете право на все виды вычетов, например на благотворительные пожертвования.

MYMOVE рекомендует проконсультироваться со специалистом по бухгалтерскому учету, прежде чем требовать каких-либо налоговых вычетов.

Избегайте неожиданностей, планируя сейчас Сделайте себе одолжение, заранее планируя свои налоги. Если вы не знаете, какие документы вам понадобятся, лучше как можно скорее проконсультироваться с бухгалтером. Вот несколько советов по ранней подготовке:

Вот несколько советов по ранней подготовке:

- Составьте контрольный список платежей, связанных с ипотекой. Составьте список и проверьте его дважды — ваш ипотечный кредитор отправит вам необходимые налоговые документы, но знайте, что вы ищете по почте, и держитесь за них.

- Сохраняйте квитанции на ремонт дома или пожертвования. Если вы сомневаетесь, сохраните все квитанции, связанные со всем, от благотворительных пожертвований до покупок домашнего офиса, которые могут быть вычтены.

- Заранее подайте заявку на случай, если вашему бухгалтеру понадобится от вас дополнительная информация.

Покупка дома — это весело, и, хотите верьте, хотите нет, подача налоговых деклараций может оказаться сложной задачей при правильной подготовке и ноу-хау. Планируйте заранее и воспользуйтесь налоговыми льготами при покупке дома, и, в конце концов, вы сможете позволить себе новый телевизор с большим экраном.

Часто задаваемые вопросыКак владение домом влияет на ваши налоги?

Владение домом усложнит налогообложение, так как у вас будет больше вычетов для перечисления, но это дает большие налоговые льготы и, вероятно, в конечном итоге означает экономию денег.

В случае необходимости, корректируем те значение, которые поставлены по умолчанию. Шаг 2. Выбираем тип доходов — в России и/или за ее пределами: Шаг 3.

В случае необходимости, корректируем те значение, которые поставлены по умолчанию. Шаг 2. Выбираем тип доходов — в России и/или за ее пределами: Шаг 3.

стр. 5 для пропорционального кредита.

стр. 5 для пропорционального кредита. д.)

д.) Пример: 1045-

Пример: 1045-