Образец возражения на исковое заявление коллекторов по кредиту

В Октябрьский районный суд г. Екатеринбург

Истец: ООО «Югорское коллекторское агентство»

Адрес: 620014, г. Екатеринбург, ул. Добролюбова, д. 16, оф. 715

Ответчик: Д.

Представитель Ответчика: адвокат-партнер

Адвокатского бюро «Кацайлиди и партнеры»

г. Екатеринбург, переулок Отдельный, дом 5

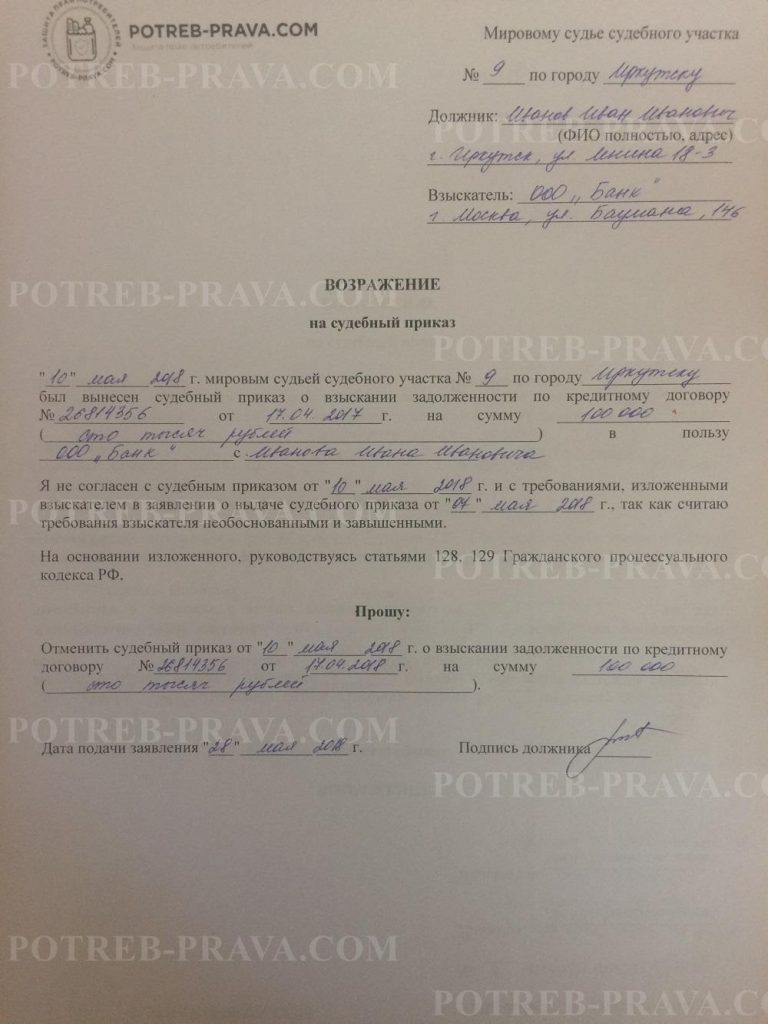

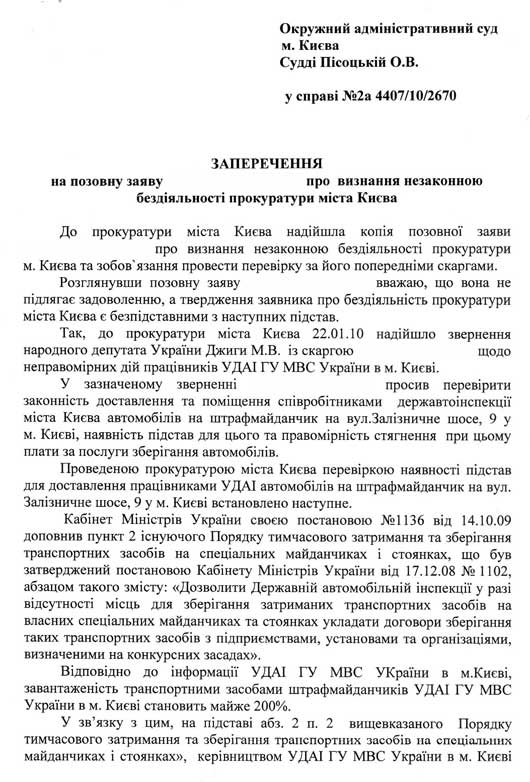

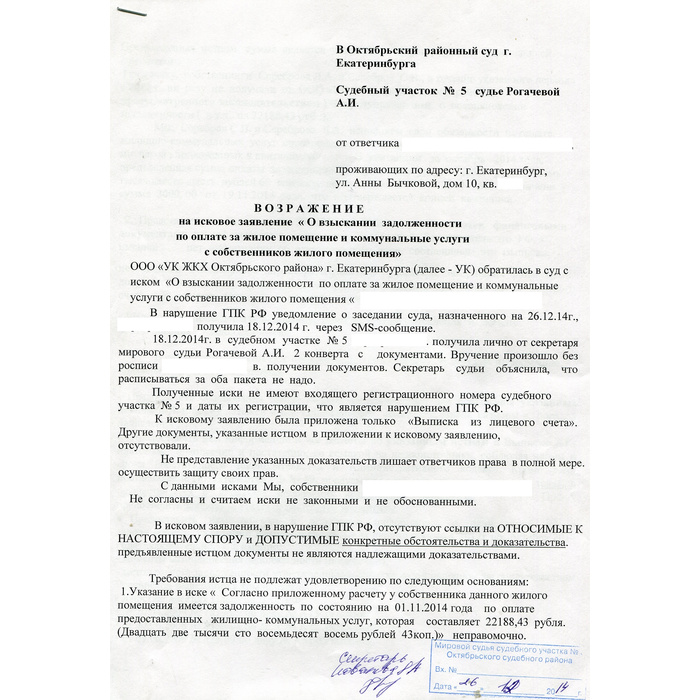

ВОЗРАЖЕНИЕ

на исковое заявление о взыскании денежных средств по кредитному договору

В производстве суда находиться гражданское дело по иску ООО «Югорское коллекторское агентство» к Д. о взыскании денежных средств по кредитному договору.

Считаю, что данное заявление не подлежит удовлетворению по следующим основаниям.

1) Не предоставлено надлежащих доказательств, подтверждающих правомерность требований Истца

В соответствии со статьей 56 Гражданского процессуального кодекса Российской Федерации каждая сторона должна доказать те обстоятельства, на которые она ссылается как на основания своих требований и возражений, если иное не предусмотрено федеральным законом.

Как отмечено выше, письменные доказательства предоставляются в подлиннике или в форме надлежащим образом заверенной копии (часть 2 статьи 71 Гражданского процессуального кодекса Российской Федерации).

В данном случае, Истцом не представлен оригинал договора цессии, подтверждающий законность требований Истца, ввиду чего требования Истца не подлежат удовлетворению.

ВНИМАНИЕ: закажите составление возражения на иск с помощью нашего адвоката — профессионально, на выгодных условиях и в срок.

2) Истцом пропущен срок исковой давности по взысканию задолженности

В соответствии с частью 1 статьи 196 ГК РФ общий срок исковой давности составляет три года со дня, определяемого в соответствии со статьей 200 настоящего Кодекса.

По обязательствам с определенным сроком исполнения течение срока исковой давности начинается по окончании срока исполнения.

По обязательствам, срок исполнения которых не определен или определен моментом востребования, срок исковой давности начинает течь со дня предъявления кредитором требования об исполнении обязательства, а если должнику предоставляется срок для исполнения такого требования, исчисление срока исковой давности начинается по окончании срока, предоставляемого для исполнения такого требования. При этом срок исковой давности во всяком случае не может превышать десять лет со дня возникновения обязательства.

Срок давности по искам о просроченных повременных платежах (проценты за пользование заемными средствами, арендная плата и т.п.) исчисляется отдельно по каждому просроченному платежу.

Срок давности по искам о просроченных повременных платежах (проценты за пользование заемными средствами, арендная плата и т.п.) исчисляется отдельно по каждому просроченному платежу. Перемена лиц в обязательстве не влечет изменение срока исковой давности и порядка его исчисления (ст. 201 ГК РФ).

В данном случае срок исковой давности взыскиваемым платежам истек 03.10.2016 г., однако с требованием о взыскании задолженности Истец обратился лишь 19.06.2017 г., что подтверждается материалами дела, в частности определением от 24.07.2017 г.

Таким образом, исковые требования Истца удовлетворению не подлежат ввиду пропуска срока исковой давности.

Данный довод в частности подтверждается Апелляционным определением Пермского краевого суда от 11. 04.2016 по делу N 33-3691/2016

04.2016 по делу N 33-3691/2016

ПОЛЕЗНО: смотрите видео и узнаете, почему любой образец иска, жалобы лучше составлять с нашим адвокатом, пишите вопрос в комментариях ролика, подписывайтесь на канал YouTube

3) Истцом заявлена неустойка несоразмерная последствиям нарушенного обязательства.

В соответствии с ч. 1 ст. 333 ГК РФ если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку. Если обязательство нарушено лицом, осуществляющим предпринимательскую деятельность, суд вправе уменьшить неустойку при условии заявления должника о таком уменьшении.

В силу п. 69 Постановления Пленума Верховного Суда РФ от 24.03.2016 N 7 «О применении судами некоторых положений Гражданского кодекса Российской Федерации об ответственности за нарушение обязательств» подлежащая уплате неустойка, установленная законом или договором, в случае ее явной несоразмерности последствиям нарушения обязательства, может быть уменьшена в судебном порядке (пункт 1 статьи 333 ГК РФ).

На основании изложенного и руководствуясь действующим законодательством РФ,

ПРОШУ:

- в удовлетворении исковых требований ООО «Югорское коллекторское агентство» к Д. о взыскании денежных средств по кредитному договору отказать в полном объеме.

Дата, подпись

Автор статьи: © адвокат, управляющий партнер АБ «Кацайлиди и партнеры» А.В. Кацайлиди

Оставьте заявку на бесплатную консультацию юриста прямо сейчас

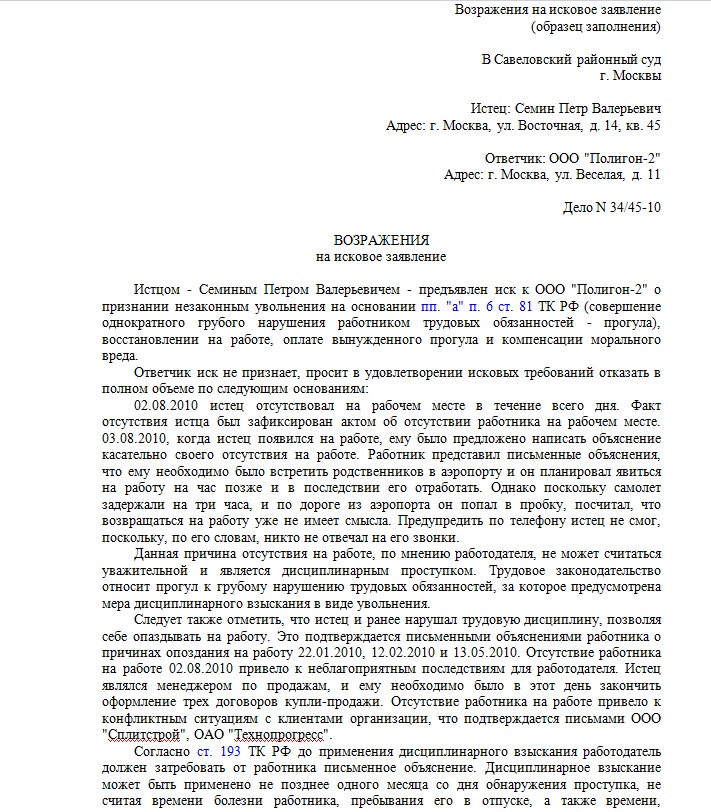

Образец возражения на исковое заявление в суд 2020

Возражения против иска в гражданском процессе — это изложенная в письменном виде позиция стороны ответчика относительно каждого из предъявляемых исковых требований, с аргументацией на соответствующие законодательные нормы права.

Когда подают?

Гражданский процесс носит состязательный характер, поэтому каждая из сторон должна обоснованно отстаивать свою позицию. С момента принятия искового заявления и вынесения соответствующего определения судом у ответчика появляется право на возражения против иска в гражданском процессе, что является одним из инструментов для защиты своих интересов в суде.

На законодательном уровне не установлено препятствий для рассмотрения дела в случае непредоставления документа: суд может рассмотреть дело на основании имеющихся доказательств и доводов. Ответчику всегда следует применять такой способ выражения своей позиции, при этом следует использовать образец возражения на исковое заявление в суд.

Сроки подачи

Документ может быть подан до момента вынесения судом решения по делу. Ограничительных сроков на законодательном уровне не установлено. Следует учитывать, что документ должен быть предоставлен с учетом времени, которое будет необходимо другим сторонам и суду для ознакомления, чтобы они могли выразить свою позицию по делу.

Если документ будет предоставлен в день вынесения решения, когда все основные обстоятельства дела были известны, суд может оказать в принятии, сославшись на злоупотребление правом, тогда решение будет принято исходя из имеющихся в деле доказательств.

Сторона направляет то количество экземпляров, которое равно количеству сторон участвующих в деле, учитывая также суд. О том, как подать возражение на исковое заявление, законодательно закрепленная норма отсутствует, поэтому порядок направления документов определяется по выбору обращающейся стороны:

О том, как подать возражение на исковое заявление, законодательно закрепленная норма отсутствует, поэтому порядок направления документов определяется по выбору обращающейся стороны:

- через канцелярию суда;

- по почте с уведомлением о вручении.

Если был избран второй вариант, необходимо представить доказательства отправки писем или уведомление о вручении.

Для более быстрой работы в гражданском процессе рекомендуется использовать заранее подготовленный образец возражения на исковое заявление, чтобы затрачивать меньшее время на подготовку описательной части.

Отличие возражения от отзыва и встречного иска

Несмотря на схожую правовую природу вышеуказанных понятий, эти два документа отличаются. Главным критерием разграничения является область применения: возражение подается в порядке гражданского процесса; отзыв предоставляется в порядке арбитражного процесса. По структуре, порядку предъявления и цели в судебном процессе не имеется отличий.

Оба документа обладают разной правовой природой и поэтому не являются тождественными понятиями. Главные отличия заключаются в следующем:

- возражение в суд на исковое заявление в отличие от встречного иска не имеет самостоятельного правового требования;

- порядок подачи встречного иска обладает более сложным механизмом и требует оплаты государственной пошлины.

Истец может направить свой ответ на возражение ответчика; образец этого документа не утвержден государственными органами, но в отношении него соблюдаются общие правила предъявляемые к оформлению процессуальных актов. Использование истцом такого инструмента участия, может письменно подтвердить свое не согласие с позицией изложенной ответчиком. Такой документ может пригодиться при не согласии истца с вынесенным решением и его обжалованием. В апелляционной инстанции материалами делами будет подтверждаться позиция истца.

Что написать

В Гражданском процессуальном кодексе РФ не установлено отдельных требований для возражения; ГПК упоминает только о возможности предоставления такого акта.

Заявитель должен кратко, понятно и четко изложить то, как он видит спорную ситуацию и на каких нормах права основывает свою позицию. Стройте предложения так, чтобы они не выглядели сложными и их мог понять любой. Излагайте основные моменты в абзацах и не пишите все единым текстом, так вы сможете акцентировать внимание на конкретных обстоятельствах.

Каждый процессуальный документ имеет определенную структуру, придерживаясь которой вам не покажется сложным вопрос, как написать возражение на исковое заявление и сделать его аргументированным.

Структура включает в себя следующие части:

- вводная — в этой части указывается наименование и адрес суда, рассматривающего дело; наименование и адреса сторон участвующих в деле; наименование и контактные данные заявителя; номер дела; фамилия и инициалы судьи, который рассматривает дело;

- описательная — на этом этапе заявитель излагает позицию с его точки зрения, исходя из предмета спора. Указание происходит тезисно, по тем пунктам, которые изначально обозначены в исковом заявлении;

- мотивировочная — в этой части указываются ссылки на законодательные акты, подтверждающие позицию заявителя; возможно также ссылаться на практику, которая имеет схожий предмет спора;

- резолютивная — в завершение заявитель выражает свое требование к суду, например, просит полностью отказать в удовлетворении исковых требований; указывает перечень приложений, на которых основывается изложенная позиция; ставит дату, реквизиты и подпись.

Для более четкого понимания структуры документа следует использовать следующий пример возражения на исковое заявление.

Технические особенности при составлении

Текст документа не должен превышать пяти страниц, хотя законодательного запрета по этому критерию нет, но для восприятия человека такой объем является оптимальным.

Старайтесь избегать длинных названий, при возможности используйте сокращения. Не применяйте мелкий шрифт, рекомендуется использовать четырнадцатый размер с полуторным интервалом. Возможно использовать выделение словосочетаний жирным шрифтом, но делать это следует умеренно.

Укажите номер дела, фамилию и инициалы судьи, рассматривающего дело. На законодательном уровне такой обязанности нет, но упоминание об этом в описательной части является правилом хорошего тона.

Для более легкого восприятия рекомендуется использовать нумерацию абзацев внутри документа, а также страниц. Это позволит при выступлении быстро сориентировать суд по тексту своего документа и удержать внимание.

Основные формы актов, обращений публикуются на официальных сайтах соответствующих судов.

Образцы возражений на исковое заявление

в суд

о взыскании задолженности по кредиту

Образец возражения истца на возражение ответчика

Как написать возражение на исковое заявление банка по кредиту: образец и особенности подачи

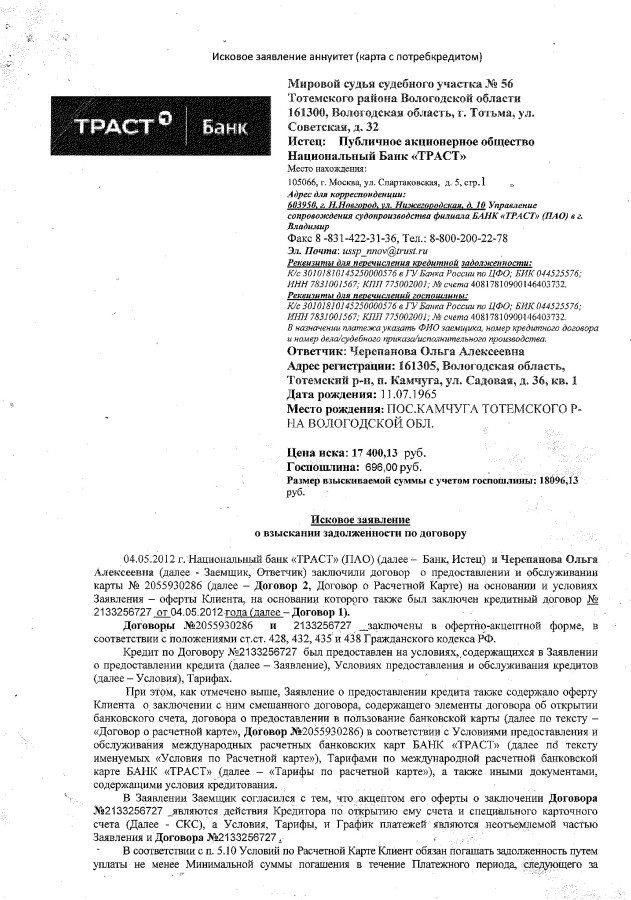

Главная / Споры с банком / Выясняем, как написать возражение на исковое заявление банка по кредиту (образец прилагается)

При невыплате кредита банк имеет законное право взыскать задолженность в принудительном порядке, обратившись в суд. Нередко компания требует погасить и проценты за пользование займом, а также штрафы, неустойку за просрочку возврата долга. Заемщик имеет право выразить свое несогласие с иском от банка. О том, как и когда составляется возражение, мы расскажем в нашей статье.

Основания для составления

При судебном взыскании кредита банки, как правило, требуют от ответчика погашения всей суммы займа с учетом процентов и пеней. Нередко итоговая сумма долга становится просто неподъемной для заемщика. В таком случае можно подать возражение в суд по кредиту, опротестовав мнение банка и его условия закрытия долга.

Нередко итоговая сумма долга становится просто неподъемной для заемщика. В таком случае можно подать возражение в суд по кредиту, опротестовав мнение банка и его условия закрытия долга.

Как правило, должники требуют от суда:

- Реструктуризации долга, изменения способа взыскания;

- Снижения или отмены неустойки по кредиту;

- Уменьшения итоговой суммы взыскания.

Основная возможность снижения требований банка – это признание несоразмерности неустойки и процентов по задолженности (статья 333 ГК РФ). Также заемщик может ссылаться на ухудшение своего материального состояния.

Должник может подать и встречный иск, который будет рассматриваться в рамках одного производства по делу о взыскании кредита.

Подать возражение можно и по другим причинам. Например, если кредитор нарушал ранее условия кредитного договора, потребительские права или порядок досудебного урегулирования спора о выплате долга.

Готовим возражение на иск

При судебном решении конфликта с банком заемщику стоит внимательно изучить иск заявителя, ознакомится с его условиями. После детального анализа требований кредитора нужно составить возражение. Как его правильно написать?

После детального анализа требований кредитора нужно составить возражение. Как его правильно написать?

Есть вопрос по составлению возражения на иск банка?

Задайте его опытному кредитному юристу в рамках БЕСПЛАТНОЙ консультации!

Горячая линия по Москве: 8 (495) 131-95-79

Задать вопрос

Образец

Перед тем как написать возражение в суд по кредиту, необходимо определиться со своими требованиями. Также нужно изучить исковое заявление от банка и выделить условия, с которыми заемщик не согласен. Пишется обращение в следующем порядке:

- В шапке указывается получатель (суд, который ведет дело), сведения об ответчике, истце.

- В теле документа пишется информация о иске.

- Затем указываются условия, с которыми не согласен ответчик.

- Завершает обращение требования заемщика.

Заявление должно содержать в себе обоснованные требования, которые могут быть подкреплены соответствующими документами. Жалоба на условия иска будет отклонена, если слова заявителя не имеют веских оснований.

Жалоба на условия иска будет отклонена, если слова заявителя не имеют веских оснований.

Например, потребители могут просить реструктуризации задолженности из-за ухудшения своего материального положения, изменения уровня жизни, появления иждивенцев.

Особенности подачи и сроки

Направить возражение в суд по кредиту можно несколькими способами: лично сотрудникам ведомства, по почте или официального представителя. Заявление ответчика будет приложено к материалам дела и рассмотрено в ходе разбирательства.

Подать письмо возможно только до момента вынесения решения. Желательно написать заявление еще на этапе подготовки к процессу, однако, можно допускается составление претензии и на более позднем этапе рассмотрения дела.

Возражение может быть подано в устной форме на заседании суда, но лучше всего составлять письменное обращение. Ограничений по количеству заявлений нет.

Что будет дальше?

После того как обращение подано суд должен его рассмотреть и решить: принимать ли заявление ответчика или нет. Такое обращение – хорошая возможность выразить свое несогласие с иском банка и условиями по оплате задолженности по кредиту, показав во время рассмотрения дела свою заинтересованность процессом.

Такое обращение – хорошая возможность выразить свое несогласие с иском банка и условиями по оплате задолженности по кредиту, показав во время рассмотрения дела свою заинтересованность процессом.

Возражение, которое было подкреплено доказательствами и имеет законные основания, будет принято в производство. У заемщика появится шанс снизить требования кредитора, размер взыскиваемой суммы. Помните, что простое заявление, без документов и законных оснований, будет отклонено.

Полезное видео

Заключение

При несогласии с размером взыскиваемой суммы долга по кредиту или требованиями банка заемщик имеет право написать в суд возражение по иску. Для этого необходимо составить обращение и описать в нем условия, с которыми не согласен ответчик. Заявления можно подавать неограниченное количество раз, но только до момента вынесения решения.

Для этого необходимо составить обращение и описать в нем условия, с которыми не согласен ответчик. Заявления можно подавать неограниченное количество раз, но только до момента вынесения решения.

- Из-за постоянных изменений в законах информация часто устаревает;

- Общая информация не гарантирует успешное решение возникших проблем.

В связи с этим для вас работают БЕСПЛАТНЫЕ юристы-правоведы.

Консультации по России: 8 (800) 707-92-26.

Горячая линия в Москве: 8 (800) 707-92-26. Автор статьи

Волконский Альберт Михайлович

Практикующий юрист в сфере кредитных правоотношений. Более 10 лет успешной практики в спорах, связанных с деятельностью коллекторов и банковских учреждений.

Рекомендуем почитать

Возражение на исковое заявление о взыскании задолженности

Написание возражения на исковое заявление о взыскании задолженности не является обязательным процессуальным действием. Если возразить на иск вам нечего, то письменная реакция на исковое заявление будет называться отзывом. Если же вы считаете исковое заявление необоснованным либо поданным с нарушением процессуальных норм, то составление аргументированного возражения будет необходимым.

Если возразить на иск вам нечего, то письменная реакция на исковое заявление будет называться отзывом. Если же вы считаете исковое заявление необоснованным либо поданным с нарушением процессуальных норм, то составление аргументированного возражения будет необходимым.Файлы в .DOC:Бланк возражения на исковое заявление о взыскании задолженностиОбразец возражения на исковое заявление о взыскании задолженности

Основания для написания возражения

Первым и основным поводом для написания возражения является сам факт появления в суде иска кредитора или иного лица, обладающего правом требования на взыскание задолженности.

Сразу оговоримся – если факт займа денег, просрочка в его возврате, любая иная задолженность имели место, то иск будет считаться условно бесспорным, а значит все советы относительно вашего поведения в суде – это не более чем юридический популизм, практикуемый адвокатами для увеличения объема гонорара.

В отличие от уголовного права в гражданском праве действует презумпция вины ответчика. То есть не истец должен доказывать, обоснованность своих требований, а ответчик должен убедить суд, что истец неправ. В противном случае правило презумпции вины будет диктовать условие вины ответчика в непогашении задолженности, если он не докажет обратное.

То есть не истец должен доказывать, обоснованность своих требований, а ответчик должен убедить суд, что истец неправ. В противном случае правило презумпции вины будет диктовать условие вины ответчика в непогашении задолженности, если он не докажет обратное.

Для того чтобы ваши возражения были приняты во внимание судом, они должны быть обоснованы. Существуют три вида обоснования – по существу иска, реабилитирующие и процессуальные.

Возражения по существу иска должны касаться вопросов обоснованности исковых требований, то есть фундамента предмета иска, а именно:

- самого факта получения кредита или займа или наличия иной задолженности, например, по ЖКХ;

- условий возврата кредита или обоснованности начисления счетов за ЖКХ;

- ошибочности подсчета, осуществленного истцом;

- суммы займа или кредита и т.д.

К процессуальным возражениям будут относиться факты нарушения истцом:

- процедуры обращения в суд;

- сроков обращения в суд;

- непредоставление истцом всех необходимых документов;

- условий предварительного рассмотрения спора.

Также к процессуальным могут быть отнесены:

- ошибки истца при ссылках на норму закона, регламентирующую правоотношение;

- подача истцом аналогичного иска с теми же основаниями, по которым суд уже отказывал в удовлетворении исковых требований.

К реабилитирующим будут относиться возражения, касающиеся неких событий в жизни ответчика, которые сделали невозможным исполнение обязательств по договору кредита или займа.

Поможет ли адвокат

При обращении за юридической помощью к адвокату нужно быть реалистом. Ваш долг никуда не денется, даже если по какому-то конкретному иску будет отказано. Это не станет для истца препятствием обратиться в суд снова, а гонорар, который вы выплатите адвокату, съест ту часть денег, которая могла бы пойти на погашение долга.

Безусловно оправданным будет обращение к адвокату, если исковое заявление содержит неверные сведения о самом кредите или противоречит условиям кредита. В таком случае можно добиться не только победы в суде, но и взыскания с истца расходов, понесенных в результате его неправомерного обращения в суд.

Справедливости ради следует сказать, что подобное случается крайне редко, особенно если в качестве истца выступает банк или микрофинансовая организация, юристы которых специализируются именно на кредитных правоотношениях и крайне редко допускают грубые ошибки.

Также следует уточнить, что договоры займа или микрозайма настолько отточены юристами, что не могут содержать в себе условий, противоречащих закону. Даже если вам не нравятся эти условия, это не значит, что вы сможете их оспорить в судебном заседании, раз уж вы были согласны с ними на момент получения заемных денег.

Иногда случается, что в законодательство вносятся изменения, в силу которых те или иные пункты и условия договора могут стать неправомерными. Однако следует помнить, что вновь принимаемые гражданские законы имеют обратную силу, то есть не могут распространяться на те правоотношения, которые возникли ранее.

К адвокату лучше обратиться до того, как к вам предъявили иск. Когда иск уже подан, адвокат будет очень ограничен в возможностях. Если же иска еще нет, то вариантов урегулирования спора может быть несколько. Это и инициация процедуры банкротства, и решение вопроса о реструктуризации долга, просьба о кредитных каникулах и многое другое.

Если же иска еще нет, то вариантов урегулирования спора может быть несколько. Это и инициация процедуры банкротства, и решение вопроса о реструктуризации долга, просьба о кредитных каникулах и многое другое.

Процессуальные возражения

Если вы основываете свои возражения на процессуальных нарушениях, допущенных истцом, следует помнить, что это не решение проблемы. В 8 случаях из 10 суд предоставит истцу срок для устранения процессуальных лакун, не снимая при этом иск с рассмотрения.

В обязательном порядке будет снят с рассмотрения иск, если ранее истец уже обращался с подобным иском и получил отказ.

Однако не все так однозначно для ответчика. Данное правило действует, если новый иск подан по тем же основаниям, что и прежний. Если же в иске изменились исковые требования, увеличилась сумма просрочки или время просрочки, изменились основания требований, то иск будет считаться поданным по новым основаниям, а значит, будет рассматриваться в общем порядке.

Возражения по реабилитирующим основаниям

Финансовые трудности не будут считаться реабилитирующими обстоятельствами, если только они не возникли при участии третьих лиц или в результате событий, которые должник не мог предотвратить.

Соответственно, к реабилитирующим обстоятельствам могут относиться:

- кражи имущества, подтвержденные возбуждением уголовного дела;

- уже инициированное производство о признании должника банкротом;

- задержки заработной платы, ликвидация предприятия, серьезная болезнь и т.д.

В идеале обо всем этом можно говорить с самим кредитором до того, как появилось исковое заявление. Банки, к примеру, часто идут навстречу своим должникам. К сожалению, такой подход редко срабатывает с микрофинансовыми организациями, вся работа которых, как правило, подчинена принципу наибольшего риска невозврата заемных средств.

Возражения по существу иска

Вряд ли вам удастся привести сколько-нибудь существенные возражения по телу иска. Это возможно в достаточно узком диапазоне материальных ошибок в иске. Например:

- ответчик не является надлежащим в силу различных причин, например, ответчик не является наследником либо правопреемником скончавшегося должника;

- иск предъявлен к ответчику, являющемуся недееспособным;

- ответчик не давал своего согласия выступить в качестве гаранта, то есть по кредиту имелись некие мошеннические действия;

- истец допустил неверное толкование условий договора;

- сформировавшаяся задолженность не представляет собой значительную сумму;

- все выплаты проводились вовремя и в установленные сроки, однако, из-за ошибки учета кредитор допустил ошибку;

- истец неверно указал срок и размер задолженности и т.

д.

д.

Как правило, юристы банковских структур крайне редко допускают подобные ошибки. Но если такое произошло, то возражения на исковое заявление должны базироваться на фактических обстоятельствах.

Любое из возражений должно быть подтверждено документально. К документальным подтверждениям будут относится чеки, справки, копия договора, решение суда о признании недееспособным, копия паспорта, справка об утере паспорта и т.д.

Направляем возражения в суд

Закон не устанавливает предельные сроки, в которые ответчик должен предоставить суду возражения на иск.

Статья 149 ГПК РФ гласит, что подача возражения является стадией подготовки дела к судебному разбирательству, при этом любые письменные заявления могут быть предъявлены на любой стадии процесса до удаления судьи для вынесения решения.

Рекомендуется составление возражений в разумные сроки до начала стадии рассмотрения дела. Собственно, можно подать возражения и на стадии судебных прений, однако это приведет к отложению дела, что очень не любят судьи. Поэтому лучше (если иное не продиктовано особыми соображениями, например, потрепать нервы суду и истцу), подать возражения в подготовительной стадии либо в стадии судебного разбирательства.

Поэтому лучше (если иное не продиктовано особыми соображениями, например, потрепать нервы суду и истцу), подать возражения в подготовительной стадии либо в стадии судебного разбирательства.

Правила написания возражений

Поскольку возражения – это процессуальный документ, стоит доверить его составление специалисту. Можно воспользоваться и шаблоном возражений, скачав их непосредственно на сайте. Разумеется, шаблон является типовым, и потребуется индивидуализировать его под ваши конкретные обстоятельства.

Если вы решили справиться с составлением самостоятельно, то следует использовать форму документа, которая во многом схожа с исковым заявлением.

В правом верхнем углу листа находится «шапка», включающая в себя:

- наименование суда или ФИО судьи конкретной судебной инстанции, на рассмотрении которого находится иск;

- ФИО ответчика, составляющего возражения, его адрес и, при желании, номер телефона;

- наименование истца, предъявившего иск.

По центру листа, под «шапкой» располагается наименование документа, то есть вписывается «Возражения на исковое заявление».

Сразу под наименованием начинается описательная часть возражений, включающая в себя аргументированное несогласие с конкретными пунктами искового заявления либо с иском в целом. Собственно возражения являются изложением видения ответчиком сложившейся ситуации.

После изложения всех обстоятельств, следует перейти к составлению резолютивной части документа. То есть, описательная часть должна заканчиваться словами: «на основании вышеизложенного, прошу». Далее следует часть, уточняющая, что именно вы просите у суда. Просить можно о прекращении дела, о снятии дела с рассмотрения, об отказе в иске, о снижении суммы иска.

Под резолютивной частью, в левом нижнем углу, располагается рубрика «Приложения», в которой нумерованным списком должны быть перечислены все прилагаемые к возражениям документы.

Заканчивается текст подписью ответчика и датой составления возражений.

Практика. Образец возражений на иск о взыскании по расписке денег

Таким образом, с учтом отрицания факта полчения денежных средств ответчиком, вышеуказанное подтверждает, что договоры займа между истцом и В-ным никогда не заключались.

Текст расписки (Л.Д. 96) в принципе не может быть истолкован каким-либо вразумительным образом. Ни одно предложение документа не содержит здравого смысла. Ни одно предложение в расписке не связано с другими предложениями в расписке. В целом расписка — нагромождение абсурда, носенса, бессмыслецы :

В-н (мужчина) сообщает свои реквизиты

В-н сообщает получение суммы другим человеком (женщиной)

Получение следует от неустановленного лица — некоего Б-ва

В-н сообщает, что обязуется вернуть не понятно что («их», но не сумму)

В-н сообщает, что расписка составлена в несуществующую дату

Сумма в 49 тысяч долларов, как утверждает Б-в, США, в 1999 -2001 годах — это целое состояние. Трудно поверить, что Б-в, вменяемый, грамотный, с высшим образованием человек, директор крупного промышленно-торгового комплекса мог дать кому-либо такие деньги без надлежащего договора. Еще труднее поверить, что в качестве подтверждения договора он мог довольствоваться подобной «распиской».

Трудно поверить, что Б-в, вменяемый, грамотный, с высшим образованием человек, директор крупного промышленно-торгового комплекса мог дать кому-либо такие деньги без надлежащего договора. Еще труднее поверить, что в качестве подтверждения договора он мог довольствоваться подобной «распиской».

Поистине, не зря в договорах иногда присутствует преамбула: «действуя в твердом уме и здравой памяти…» — в данном случае в расписке следовало поставить преамбулу : «действуя в состоянии крайнего безумия, лишенные начисто памяти, во имя прославления нонсенса, являясь поклонниками абсурда, стороны настоящей расписки…».

ГК РФ (ст. 431) установил, что при буквальном значение условия выясняется путем сопоставления с другими условиями или смыслом в целом.

Однако ни одно условие расписки не может быть сопоставлено с другим условием или со смыслом документа в целом за отсутствием такового.

Закон не предусматривает содержание расписки. Нет общепринятых правил ее составления, однако из общих требований к договорам можно прийти к выводу, что расписка по договору займа должна содержать все существенные условия договора займа, иначе ее неозможно отличить от расписко по другим договорам — комиссии, хранения, экспедиции и т. д.

д.

Сама по себе расписка не является сделкой. Об указанном свидетельствует и текущая судебная практика (например, Постановление ФАС Уральского округа от 03.07.2003 N Ф09-1692/03-ГК, Постановление ФАС Северо-Западного округа от 21.09.2007 по делу N А56-44572/2005).

Из сказанного следует, что неконкретность расписки не позволяет истцу выдвигать основанные на ней конкретные требования и возражения из заемных отношений: в частности, не может быть обосновано утверждение о перерыве срока исковой давности подачей иска в 2004 году и возражение об истечении срока давности 31 августа 2003 года.

Кроме указанного, отсутствует главный признак договора займа — фактическая передача денежных средств от займодавца заемщику.

Абсурд и бессодержательность расписок имеют свое, к сожалению, печальное объяснение. В-н писал текст обоих расписок в связи с зависимым должностным положением от Б-ва, как обеспечение лояльности, и находясь в трудных жизненных условиях, на грани нищеты, что могут подтвердить свидетели.

На зависимый и трудовой характер документов прямо указывает одна из расписок (Л.Д. 95): деньги нужно было не просто отработать, а отработать «не считаясь с трудовыми и временными затратами». Фактически речь идет о том, что человек попросту продал себя на 2 года в рабство — от него могли потребовать работать 24 часа в день 365 дней в году с максимальным напряжением всех возможных усилий.

Работодатель хотел гарантировать себе преданное отношение к нему со стороны работника и обезопасить себя от возможного разрыва трудовых отношений, что могут подтвердить свидетели.

В-н работал как помощник Б-ва: возил его на автомобиле по Москве и области, охранял его, развозил документы, деньги, корреспонденцию, перевозил его знакомых и родственников. Все это делалось в связи с деятельностью Б-ва как владельца холдинга «XXI», а также как обычного человека

В-н работал как подчиненный Б-ву номинальный заместитель генерального директора ООО «НПП «А», входящую в авиационный холдинг «XXI»:

подписывал документы (финансовую и налоговую отчетность, договоры), на которые ему указывал Б-в, вел деловые переговоры,

в вязи с подписанием финансовых документов брал на себя риск предъявления претензий правоохранительных органов.

— зачислен после испытательного срока, но перед этим Б-в поставил обязательное условие — гарантию безграничной преданности В-на. Обязательным условием прохождения испытательного срока В-ным и устройства его в штат было написание В-ным так называемой «расписки» на 39000 долларов, которую лично Б-в вынудил написать В-на.

Формально, В-н полностью отработал два года и следовательно отработал якобы долг по одной из расписок.

Факт работы В-на в ООО «НПП «А» в период с 08.07.1999 года по 23.09.2001, то есть в течение двух лет подтверждается трудовой книжкой В-на.

Факт трудовых отношений между В-ным и Б-вым могут подтвердить свидетели.

Исполнение В-ным функций номинального директора и соответственно подписание финансовых документов без вникания по существу в тексты подписываемых им документов также готовы подтвердить свидетели.

Понуждение к подписанию документов Б-вым к его работникам и В-ну могут подтвердить свидетели.

Таким образом, данные документы, написанные под принуждением, представляют собой ни что иное как данное под принуждением обеспечение выполнения трудовых функций и личной лояльности (ст. 329-330 ГК РФ). Написание таких документов — прямое нарушение Кодекса законов о труде РФ в части понуждения к труду, размеров минимальной ответственности и свободы расторжения трудового договора.

329-330 ГК РФ). Написание таких документов — прямое нарушение Кодекса законов о труде РФ в части понуждения к труду, размеров минимальной ответственности и свободы расторжения трудового договора.

Ввиду указанного, данные расписки следует признать также и ничтожными, с каковым иском и обратился В-н.

Сумма в 49 тысяч долларов США составляет значительную величину. Эта сумма еще более значительна в условиях после финансового кризиса 1998 года и деноминации рубля. По тем временам такая сумма – практически целое состояние, на нее можно было купить три больших квартиры в центре Москвы.

При этом, такая значительная сумма отдается не близкому человеку, водителю, номинал

Возражение на исковое заявление о взыскании задолженности по кредиту

В Ивановский районный суд

Московской области

Возражение на исковое заявление от 18.06.2018г.

Я, Иванова М.И., являясь ответчиком по делу, с исковыми требованиями категорически не согласна, считаю их незаконными и необоснованными по следующим основаниям.

Так как если условиями кредитного договора предусмотрено исполнение обязательства путем уплаты заемщиком ежемесячных платежей в определенный срок (то есть по частям), то спорные правоотношения фактически связаны с взысканием периодических платежей, и течение трехлетнего срока исковой давности по такому кредитному договору начинается не с даты его окончания, а с момента наступления предусмотренного графиком срока внесения аннуитетного платежа и исчисляется самостоятельно по каждому платежу.

Условиями кредитного договора№ 00/1200/000А4/4000 от 17.11.2012г. предусмотрено исполнение обязательства путем уплаты заемщиком ежемесячных платежей в определенный срок, то есть по частям, в связи с чем спорные правоотношения фактически связаны с взысканием периодических платежей.

В силу п. 2 ст. 200 ГК РФ по обязательствам с определенным сроком исполнения течение срока исковой давностиначинается по окончании срока исполнения.

Согласно п. 10 Постановления Пленума Верховного Суда РФ и Пленума Высшего Арбитражного Суда РФ от 12, 15 ноября 2001 г. N 15/18 «О некоторых вопросах, связанных с применением норм ГК РФ об исковой давности» срок исковой давности по искам о просроченных повременных платежах (проценты за пользование заемными средствами, арендная плата и т.п.) исчисляется отдельно по каждому просроченному платежу.

N 15/18 «О некоторых вопросах, связанных с применением норм ГК РФ об исковой давности» срок исковой давности по искам о просроченных повременных платежах (проценты за пользование заемными средствами, арендная плата и т.п.) исчисляется отдельно по каждому просроченному платежу.

Таким образом, течение трехлетнего срока исковой давности по спорному кредитному договору начинается не с даты его окончания, а с момента наступления предусмотренного графиком срока внесения аннуитетного платежа и исчисляется самостоятельно по каждому платежу.

Истцом пропущен срок исковой давности по взысканию задолженности по основному долгу, в связи с чем его требования являются необоснованными и незаконными.

Кроме того, сумма задолженности по неустойке, начисленной на просроченный к возврату основной долг, составила 77340р. Данный размер неустойки является несоразмерным последствиям неисполнения обязательств, поскольку составляет почти ½ от суммы основного долга и 365 процента годовых, что в 50 раз превышает ставку рефинансирования. Я не имею финансовой возможности выплачивать задолженность в таком размере.

Я не имею финансовой возможности выплачивать задолженность в таком размере.

Согласно ст. 333 ГК РФесли подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку. Если обязательство нарушено лицом, осуществляющим предпринимательскую деятельность, суд вправе уменьшить неустойку при условии заявления должника о таком уменьшении.

В силу разъяснений, содержащихся в п. 11 Обзора судебной практики по гражданским делам, связанным с разрешением споров об исполнении кредитных обязательств, утвержденного Президиумом Верховного Суда РФ 22.05.2013 г., применение судом статьи 333 Гражданского кодекса РФ по делам, возникающим из кредитных правоотношений, возможно в исключительных случаях и по заявлению ответчика с обязательным указанием мотивов, по которым суд полагает, что уменьшение размера неустойки является допустимым. Согласно данным разъяснениям необходимо иметь в виду, что размер неустойки может быть уменьшен судом только в том случае, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства. В силу диспозиции статьи 333 ГК РФ основанием для ее применения может служить только явная несоразмерность неустойки последствиям нарушения обязательств. Решая вопрос об уменьшении размера подлежащей взысканию неустойки, необходимо принимать во внимание конкретные обстоятельства дела, учитывая в том числе: соотношение сумм неустойки и основного долга; длительность неисполнения обязательства; соотношение процентной ставки с размерами ставки рефинансирования; недобросовестность действий кредитора по принятию мер по взысканию задолженности; имущественное положение должника.

Таким образом, оснований для удовлетворения требований истца у суда не имеется, данные требования являются незаконными и необоснованными.

На основании изложенного,

1. Применить срок исковой давности в отношении искового заявления ПАО КБ «Восточный» ко мне, Ильиной И.Н. о взыскании долга по договору кредитования и отказать истцу в удовлетворении заявленных требований.

2. Снизить размер задолженности по неустойке, начисленной на просроченный к возврату основной долг с 77340р. до 5000 р.

«___»_______________2018г. _____________/Иванова М.И./

Образец возражения на исковое заявление о взыскании задолженности по кредиту

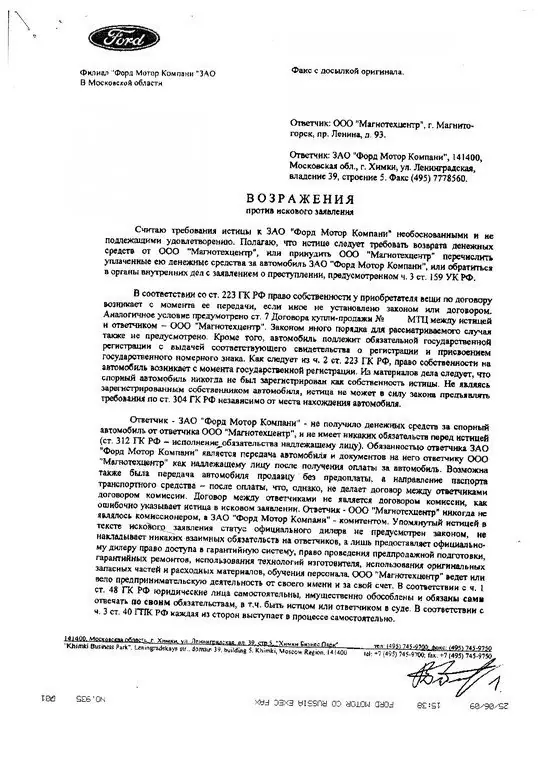

Если банк или иная финансовая организация обратилась в судебные органы за взиманием долга по кредиту, ответчик вправе подать собственные возражения на требования, предъявленные иском. Это своеобразная альтернатива встречному заявлению. Возражение также является способом активной защиты в суде. Однако подача такого документа не является обязательным условием участия в разбирательстве. Подают его на добровольной основе, и есть для того достаточные основания. Готовить возражение на исковое заявление о взыскании задолженности по кредиту нужно:

- если заемщик и должник не согласен с иском полностью;

- если ответчик не согласен только с некоторыми требованиями истца;

- если необходимо обосновать или представить собственную позицию по делу.

Последний вариант применяется, когда заявление банка еще не начали рассматривать по существу. Чтобы такое возражение приняли к рассмотрению и удовлетворили, надо точно знать, как и по каким правилам, оно составляется. С этими целями можно воспользоваться образцом возражения либо обратиться к толковому юристу. Последний вариант предпочтительнее, т.к. специалист даст определенные гарантии.

Чем возражение отличается от встречного иска?

Зачастую ответчики и по совместительству – заемщики путают возражение и встречное исковое заявление. Если составить первое по правилам второго, в удовлетворении просьбы откажут. Поэтому так важно провести разграничения между двумя этими документами:

- встречный иск требует соблюдения обязательной, установленной законом формы, а возражение можно подать в относительно свободной форме;

- данный документ является обоснованным изложением собственного несогласия с некоторыми положениями иска, поданного банком;

- в возражении вторая сторона разбирательства заявляет правовую позицию относительно разбирательства, а не предъявляет собственных требований к истцу;

- хотя требования здесь тоже могут излагаться, но они существенно отличаются от исковых и являются следствием несогласия заемщика с иском.

В качестве требований можно заявить необходимость перерасчета суммы задолженности, снижения процентов и штрафных санкций, неправильно или без соблюдения законных норм рассчитанной неустойки и прочего. Если же требования будут носить самостоятельный характер, пусть и косвенно связанный с исковым заявлением, то одним возражением обойтись не получится. К подобным требованиям относят попытку оспорить условия договора, действия финансовой организации и т.д.

Поэтому, если не хотите подавать встречный иск, найдите образец возражения на исковое заявление о взыскании задолженности по кредиту и изучите предложенные там требования. В качестве таковых в документе можно предъявить:

- просьбу об уменьшении размера неустойки или прочих санкций;

- отказать в удовлетворении некоторых требований истца;

- уменьшить общую сумму взыскания и т.п.

При этом не стоит просить признать определенные условия кредитного соглашения незаконными. Подобные просьбы судья не удовлетворит в рамках текущего разбирательства. Допускается только выражение несогласия с некоторыми пунктами договора.

Когда и как часто можно подавать возражение?

По общему правилу подобный документ подается еще до начала судебного разбирательства, когда ответчик получил копию иска и ознакомился с требованиями банка. На этом этапе судья изучает представленные доводы и прочие бумаги, знакомится с обстоятельствами дела. Поэтому стоит заранее обозначить свое мнение, представив доказательства собственной правоты. Также есть шанс поставить под сомнение законность требований финансовой организации.

Однако подавать возражение можно и на более поздних стадиях разбирательства. Главное, чтобы решение по иску еще не было вынесено. Количество подобных обращений практически не ограниченно. Важно иметь основания, отличающиеся от предыдущих доводов, для подачи документа на рассмотрение суда. Иногда допускается устная форма, когда ответчик заявляет несогласие в ходе заседания. Но лучше прибегнуть к письменному варианту.

По каким правилам составляется возражение на исковое заявление?

Письменная форма данного документа обязательна на стадии подготовки к разбирательству. В данном случае у вас просто не получится заявить свое несогласие устно. Направлять его нужно не только в судебные органы, рассматривающие дело, но и в адрес истца. Помимо самого документа можно использовать приложенные материалы, доказывающие позицию ответчика или его отношение к исковому заявлению. Если в обращении оспариваете расчеты суммы долга, приведенные банком, необходимо прикрепить собственные вычисления.

Грамотно составленное возражение на исковое заявление о взыскании задолженности по кредиту будет соответствовать предмету такого ходатайства. В нем необходимо проанализировать заявленные банком требования и оценить обстоятельства их предъявления. Дополнительно стоит подвергнуть сомнению те выводы, которые сделали представители финансовой организации. Исходя из содержания, можно выделить две формы данного документа:

- Отзыв относительно материальной части искового заявления (речь пойдет о предмете ходатайства, и в частности, о сумме требований и доводах, приведенных банком).

- Возражение на нарушения, допущенные истцом в ходе подготовки к суду (придется изучать законы, отслеживать сроки исковой давности и соблюдение иных правил, предусмотренных законом).

Конечно, наличие нарушений со стороны истца имеет серьезный вес. Если грамотно подойти к вопросу, можно оставить ходатайство банка без рассмотрения, либо суд откажет в его удовлетворении. При этом требования кредитора могут быть обоснованными. Однако чаще заявляют возражения относительно материальной части заявления:

- позиция по делу должна выражаться четко и без двусмысленностей;

- формулируйте собственные доводы понятным языком;

- оставайтесь в рамках рассматриваемого дела;

- подготовьте веские основания для несогласия с деталями иска;

- ссылайтесь не только на конкретные пункты договора, но и на нормы закона;

- приглашайте свидетелей, если таковые имеются, предъявляйте доказательства.

Сложнее всего составить убедительное содержание документа. Приходится штудировать законодательство, где содержатся подходящие формулировки и правила рассмотрения данных вопросов. Если используете готовый образец, не дублируйте все сведения, что-то придется менять или убирать. Соблюдайте последовательность представления информации, делайте это логично и кратко. Хотя лучше доверить написание документа опытному юристу.

Какую информацию необходимо указывать в возражении?

Прежде всего, необходимо определиться, в какой части с требованиями истца вы не согласны. Возможно, имеются процессуальные нарушения или иные обстоятельства, позволяющие отменить ходатайство. А может, дело в неверно рассчитанной сумме долга, которую требует выплатить банк. Какой бы не была причина обращения к судебным органам, образец возражения на исковое заявление о взыскании задолженности по кредиту должен выглядеть следующим обр

Отношение долга к доходу для ипотеки, объяснение простым языком

Что такое отношение долга к доходу?Отношение долга к доходу (DTI) — это срок кредитования, который описывает ежемесячную долговую нагрузку человека по сравнению с его ежемесячным валовым доходом. Ипотечные кредиторы используют отношение долга к доходу, чтобы определить, сможет ли соискатель ипотеки производить платежи по данному объекту недвижимости. Другими словами, DTI измеряет экономическое бремя ипотеки для семьи.

Какое хорошее соотношение долга к доходу?Как показывает практика, хорошее соотношение долга к доходу составляет 40% или меньше, когда вы подаете заявку на ипотеку.Это означает, что ваши совокупные долги и расходы на жилье не превышают 40% ежемесячного дохода до вычета налогов. Тем не менее, более низкое соотношение долга к доходу всегда лучше. Чем ниже соотношение вашего долга к доходу, тем более выгодную ставку по ипотеке вы получите — и тем больше вы сможете себе позволить при покупке дома.

Подтвердите право на покупку дома здесь (20 января 2021 г.)В этой статье:

Простое определение: отношение долга к доходу (DTI)

Отношение долга к доходу (DTI) — это срок кредитования, который описывает ежемесячную долговую нагрузку лица по сравнению с его ежемесячным валовым доходом.

Ипотечные кредиторы используют отношение долга к доходу, чтобы определить, может ли соискатель ипотеки осуществлять платежи в отношении данного имущества. DTI используется для всех закладных на покупку и для большинства операций рефинансирования.

Его можно использовать, чтобы ответить на вопрос «Сколько дома я могу себе позволить?»

Debt-to-Income не указывает на готовность человека производить ежемесячный платеж по ипотеке. Он измеряет только экономическое бремя выплаты ипотечного кредита на домохозяйство.

Большинство руководящих принципов ипотечного кредитования предписывают максимальный предел отношения долга к доходу.

Подтвердите свое право на ипотеку (20 января 2021 г.)Расчет дохода для одобрения ипотеки

Ипотечные кредиторы рассчитывают доход немного иначе, чем вы можете ожидать. Например, нужно учитывать не только заработную плату на вынос. Кредиторы выполняют специальные вычисления для бонусного дохода; учитывать определенные детализированные налоговые вычеты; и применять конкретные правила к работе неполный рабочий день.

Простейший расчет дохода применяется к сотрудникам W-2, которые не получают бонусов и не делают детализированных вычетов.

Для сотрудников W-2, если вам платят дважды в месяц, ваш кредитор возьмет ваши последние две квитанции о заработной плате, добавит ваш валовой доход и использует эту сумму в качестве ежемесячного семейного дохода. Если вы получаете бонусный доход, ваш кредитор будет искать двухлетнюю историю и будет усреднять ваш годовой бонус как ежемесячный показатель, чтобы добавить его в ваше заявление на ипотеку.

Для самозанятых заемщиков и соискателей, владеющих более 25% бизнеса, расчет дохода немного сложнее.

Для расчета дохода самозанятого заемщика ипотечные кредиторы обычно добавляют скорректированный валовой доход, указанный в федеральных налоговых декларациях за два последних года, а затем добавляют определенную заявленную амортизацию к этой чистой прибыли.Затем сумма будет разделена на 24 месяца, чтобы определить ваш ежемесячный семейный доход.

Доход, который не указан в налоговой декларации или еще не востребован, не может быть использован для целей квалификации ипотеки.

Кроме того, все соискатели ипотеки имеют право использовать регулярные текущие выплаты в целях увеличения своего дохода по ипотеке. Пенсионные выплаты и аннуитеты могут быть востребованы до тех пор, пока они будут продолжаться как минимум еще 36 месяцев, равно как и выплаты по социальному обеспечению и инвалидности от федерального правительства.

Необлагаемый доход может быть использован в размере 125% от его месячной стоимости.

Подтвердите свое право на ипотеку (20 января 2021 г.)Расчет долга для одобрения ипотеки

Для заявителей на ипотеку расчет долга менее простой, чем расчет дохода. Не все долги, перечисленные в кредитном отчете, должны использоваться, и следует использовать некоторый долг, который составляет , а не , указанный в кредитном отчете .

Кредиторы делят задолженность на две категории: предварительная и внутренняя.Первоначальные долги — это долги, связанные с жильем. Внутренние долги включают платежи компаниям, выпускающим кредитные карты, оплату автомобилей и студенческие ссуды.

Чтобы рассчитать ваши долги, как это делает кредитор, просуммируйте следующие цифры, если применимо:

- Минимальные ежемесячные платежи по кредитной карте

- Ежемесячные платежи за автомобиль

- Ежемесячные платежи по личному кредиту

- Ежемесячные платежи по студенческому кредиту

- Ежемесячные выплаты алиментов и / или алиментов

- Любой другой ежемесячный платеж, не указанный в ваш кредитный отчет

Обратите внимание, что из этого списка действуют несколько исключений.Например, если у вас есть автокредит или другой платеж с оставшимися 10 или менее платежами, этот платеж не нужно включать в расчет отношения долга к доходу. Также можно не использовать студенческий кредит, выплаты по которому отсрочены минимум на 12 месяцев вперед.

Сумма этих цифр — ваш ежемесячный предварительный долг.

Чтобы рассчитать свой внутренний долг, добавьте свой платеж по ипотеке к любым другим ежемесячным платежам, которые вы производите в отношении жилья. Это может включать в себя ваш счет по налогу на недвижимость, счет за страхование вашего домовладельца и ежемесячные взносы в ассоциацию среди других статей вашего PITI.

Сумма начального и конечного долга, составляющая ваш общий ежемесячный долг.

Подтвердите свое право на ипотеку (20 января 2021 г.)Расчет отношения долга к доходу

После того, как вы определили свой ежемесячный доход и ежемесячную долговую нагрузку, определение отношения долга к доходу является вопросом элементарной математики. Просто разделите ежемесячные долги на свой ежемесячный доход.

Вот несколько примеров формулы отношения долга к доходу.

Расчет 25% DTI

- Ежемесячный доход по социальному обеспечению (взятый под 125%): 6000 долларов

- Ежемесячные повторяющиеся долги: 500 долларов

- Ежемесячные жилищные выплаты: 1000 долларов

Расчет 40% DTI

- Ежемесячный доход W-2: 10 000 долларов

- Ежемесячные повторяющиеся долги: 1,500 долларов

- Ежемесячная выплата жилья: 2 500 долларов США

Расчет 45% DTI

- Ежемесячный доход от самозанятости: 10 000 долларов США

- Ежемесячные повторяющиеся долги: 2 000 долларов США

- Ежемесячный платеж за жилье: 2,500 долларов США

Большинство ипотечных программ требуют, чтобы отношение долга к доходу домовладельцев составляло 40% или меньше, но возможно получение разрешения на получение кредита с DTI 45 процентов и выше.В общем, соискатели ипотечного кредита с повышенным DTI должны продемонстрировать силу в другом аспекте своего заявления.

Это может включать внесение крупного первоначального взноса; показ исключительно высокого кредитного рейтинга; или наличие больших резервов на банковских счетах и инвестициях.

Также обратите внимание, что после утверждения и финансирования ссуды кредиторы больше не отслеживают отношение долга к доходу. Этот показатель используется исключительно для одобрения кредита. Однако, как домовладелец, вы должны помнить о своем доходе, а не о своих долгах.Когда долги увеличиваются относительно дохода, это может сказаться на долгосрочных сбережениях.

Подтвердите свое право на ипотеку (20 января 2021 г.)Ссуды без использования DTI для утверждения

Ипотечные кредиторы используют отношение долга к доходу (DTI), чтобы определить, являются ли дома «доступными» для покупателя жилья в США. Они проверяют доходы и долги как часть процесса. Однако есть несколько громких ипотечных программ, которые игнорируют расчет DTI.

Среди этих программ — популярный пакет «рационализации» рефинансирования, доступный через FHA, VA, Fannie Mae и Freddie Mac.

Оптимизация рефинансирования FHA

FHA предлагает программу рефинансирования, называемую FHA Streamline Refinance, которая специально игнорирует требования отношения долга к доходу, существующие для ссуды на покупку FHA.

Официальные рекомендации FHA по ипотеке для рационализированной программы рефинансирования агентства отказываются от проверки дохода и кредитного скоринга как части процесса утверждения ипотеки. Вместо этого FHA следит за тем, чтобы домовладелец производил выплаты по ипотеке вовремя и без проблем.

Если домовладелец может показать точную историю платежей за 3 месяца, FHA предполагает, что домовладелец зарабатывает достаточно, чтобы «оплачивать счета». Отношение долга к доходу не рассматривается как часть оптимизированного рефинансирования FHA.

Заем рефинансирования со снижением процентной ставки (IRRRL)

Заем для рефинансирования с понижением процентной ставки (IRRRL) — еще одна программа рефинансирования, которая отменяет требования традиционного жилищного займа по соотношению долга к доходу. Подобно FHA Streamline Refinance, правила IRRRL требуют от кредиторов проверять достоверную историю платежей по ипотеке вместо сбора W-2 и квитанций о выплате.

«Рефинансирование VA Streamline» доступно для военных заемщиков, которые могут продемонстрировать выгоду от рефинансирования либо в виде более низкого ежемесячного платежа; или переход от ARM к ссуде с фиксированной ставкой.

Опция рефинансирования Fannie Mae High-LTV (HLRO)

Клиенты с существующей ипотечной ссудой, обеспеченной Fannie Mae, могут иметь возможность рефинансировать с помощью опции рефинансирования с высоким LTV (HLRO). Эта программа специально разработана, чтобы помочь домовладельцам с высоким соотношением ссуды к стоимости рефинансировать более низкую ставку по ипотеке.

Для получения права на рефинансирование Fannie Mae не требуется проверка соотношения долга к доходу или кредитоспособности. Однако, если у вас дом на одну семью, отношение суммы кредита к его стоимости должно быть более 97%.

Программа HLRO Fannie Mae является заменой популярной программы HARP (Home Affordable Replacement Program), которая закончилась в 2018 году.

Получите сегодняшние ставки по ипотеке

Для сегодняшних покупателей жилья в США отношение долга к доходу (DTI) играет огромную роль в процессе утверждения кредита.Покупатели с высоким DTI с меньшей вероятностью получат одобрение на получение кредита, чем покупатели с низким DTI.

К счастью, низкие ставки по ипотечным кредитам помогают сдерживать DTI, и сегодняшние ставки по ипотечным кредитам остаются близкими к историческим минимумам. Посмотрите, насколько низкой может быть ваша ставка по ипотеке. Получить расценки можно бесплатно и без обязательств.

Подтвердите свое право на ипотеку (20 января 2021 г.)34 сборщика студенческой ссуды и как с ними связаться

Что происходит, когда по вашим студенческим ссудам наступает дефолт? Если вы когда-нибудь задумывались, что на самом деле происходит, когда вы не выплачиваете студенческие ссуды, ответ не так прост.

Выпускники колледжа несут задолженность по студенческим ссудам на сумму от сотен до сотен тысяч долларов.

Несмотря на то, что игнорировать платежи по студенческому кредиту нехорошо, могут возникнуть обстоятельства, при которых вы не сможете произвести платеж вовремя или вообще пропустите платежи.

Это, скорее всего, приведет к серьезной ситуации, называемой дефолтом по студенческому кредиту.

И если ваши студенческие ссуды перестанут действовать, ваши ссуды будут переведены от вашей организации, обслуживающей студенческие ссуды, сторонней компании по сбору долгов.И это может показаться многим заемщикам странным. Возможно, вы потратили годы на работу с такой компанией, как Fedloan или Nelnet, а затем вдруг вам позвонили из компании под названием Educational Credit Management, и вы очень запутались. Это афера? Что происходит?

Вот что вам нужно знать о работе со сборщиками студенческих ссуд, включая полный список всех агентств по взысканию долгов, которые работают от имени Министерства образования, чтобы вы могли быть уверены, что вас не обманут.

Если вы не совсем уверены, с чего начать или что делать, подумайте о найме CFA, который поможет вам со студенческими ссудами. Мы рекомендуем The Student Loan Planner, чтобы помочь вам составить надежный финансовый план для вашей задолженности по студенческой ссуде. Ознакомьтесь с The Student Loan Planner здесь.

Последствия невыполнения обязательств по студенческой ссуде

- Низкий кредитный рейтинг после сообщения о плохой истории платежей. Более высокие процентные ставки, если вам нужно взять другие ссуды на основе вашего нового низкого кредитного рейтинга

- Сборы от агентства по сбору платежей

- Возможное удержание заработной платы

- Судебный иск — если ваша компания по ссуде на обучение или правительство подает иск против вас

Если вы обнаружите, что не выплачиваете свои студенческие ссуды, вам необходимо связаться с коллекторским агентством, которому был назначен ваш долг.У вас будет несколько вариантов, включая восстановление студенческой ссуды, составление с ней плана погашения или, возможно, даже погашение долга.

После того, как ваши ссуды будут переведены в коллектор студенческих ссуд, вам потребуется использовать новый портал для доступа к вашим ссудам. Вы можете увидеть информацию о вашем кредите здесь: https://myeddebt.ed.gov/

Существует более 30 различных агентств по сбору студенческих ссуд, имена многих из которых вам неизвестны. Если один из них обращается к вам, вы должны отнестись к этому серьезно.

Ниже приводится список наиболее распространенных агентств по сбору студенческих ссуд, а также их контактная информация, если вам нужно с ними связаться.

Законы о взыскании долга защитят вас

Помните, что эти компании являются сторонними сборщиками долгов, и существуют законы, которые ограничивают то, что они могут и не могут делать. Закон о справедливой практике взыскания долгов (FDCPA) — это федеральный закон, устанавливающий ограничения на действия сборщиков долгов при взыскании определенных видов долгов. Федеральный Закон о справедливой кредитной отчетности регулирует порядок отражения в кредитных отчетах взыскания задолженности.Кроме того, существуют законы штата, обеспечивающие защиту.

Эти компании могут НЕ:

- Связываться с вами до 8:00 или после 21:00. Также, если сборщик долгов знает, что вам не разрешено получать сообщения сборщика долгов на работе, то сборщик долгов не имеет права связываться с вами там.

- Коллектор не имеет права беспокоить вас или кого-либо еще по поводу долга.

- Если вы прикажете сборщику долгов перестать связываться с вами в письменной форме, они должны прекратить связываться с вами, кроме как для принятия законно разрешенных действий против вас, таких как подача иска (если это произойдет, вам нужно как можно скорее обратиться к юристу по студенческим ссудам).

Если с вами свяжется инкассатор по поводу задолженности по студенческому кредиту, он должен сообщить вам следующую информацию о вашем долге:

- Имя кредитора (это будет ваш сотрудник по обслуживанию студенческого ссуды и должно звучать знакомо). )

- Сумма долга (помните, что эта сумма может быть намного больше, чем ваша первоначальная сумма долга из-за начисленных процентов и комиссий за невыполнение обязательств)

- То, что вы можете оспорить долг

- Что вы можете запросить имя оригинала кредитор, если он отличается от текущего

Агентства по взысканию задолженности по студенческим ссудам

Вот полный текущий список агентств по взысканию задолженности по студенческим ссудам.Эти компании время от времени меняются, и мы стремимся поддерживать эту информацию как можно более актуальной.

3. American Student Assistance Corp

5. Central Research, Inc.

122 Н. Блумингтон, Suite I

Лоуэлл, AR 72745

(479) 419-5456

www.central-research. com

Отчет о финансовом положении | Формат, компоненты, анализ, пример

Отчет о финансовом положении — это еще одно название баланса.Он отображает активы компании и их источники финансирования, заемные и собственные средства.

Отчет о финансовом положении отображает финансовое состояние компании на определенный момент времени. Принимая во внимание, что отчет о прибылях и убытках отражает финансовые результаты компании за период, обычно за год. Инвесторы и кредиторы будут использовать отчет о финансовом положении, чтобы определить, насколько эффективно компания использует свои ресурсы и насколько эффективно она финансируется.

Шаблон отчета о финансовом положении

Из этой серии статей о финансовых отчетах вы можете бесплатно загрузить приведенный ниже шаблон Excel, чтобы увидеть, как Bob’s Donut Shoppe использует финансовые отчеты для оценки эффективности своего бизнеса.

Формат

Отчет о финансовом положении может быть представлен в любом из следующих форматов:

Формат счета

Этот формат делит отчет на два столбца. Левая часть будет включать активы компании, состоящие из оборотных и основных средств.В правой части отчета о финансовом положении отображаются обязательства и капитал компании. Думайте об этом как о формате дебета и типа кредита, поскольку дебетовые счета находятся слева, а кредитные счета — справа.

Формат отчета

В нем будет только один столбец, и это более традиционный способ представления отчета о финансовом положении. В этом формате сначала отображаются активы, за ними следуют обязательства и капитал компании.

В обоих форматах активы и обязательства делятся на краткосрочные и долгосрочные.Они также будут перечислены в целом по степени ликвидности.

Компоненты отчета о финансовом положении

В основном 3 основных компонента, перечисленных ниже:

Активы

Активы отчета о финансовом положении помогают инвесторам или кредиторам, которые проверяют финансовую отчетность, определить, что ресурсы, в которые компания инвестировала, и насколько эффективно они их используют. Он помогает в финансовом анализе, изучая такие коэффициенты, как коэффициент текущей ликвидности, который показывает, достаточно ли краткосрочных активов для покрытия краткосрочных обязательств.

Активы можно подразделить на три подкатегории:

- Текущие активы: Это денежные средства или их эквиваленты, которые, как ожидается, будут конвертированы в денежные средства в течение года. К ним относятся денежные средства, дебиторская задолженность, товарно-материальные запасы, предоплата и взносы от аффилированных лиц.

- Внеоборотные активы : Это долгосрочные активы компании, представляющие собой долгосрочное вложение, поскольку они не могут быть быстро преобразованы в денежные средства.Обычно они принадлежат компании более одного года. Примеры включают оборудование, землю, недвижимость, инвестиции в другие компании, долгосрочную дебиторскую задолженность по векселям и т. Д.

- Нематериальные активы: К ним относятся те типы активов, которые не имеют физического присутствия и не имеют существенного содержания, что затрудняет их использование. быть оцененным. Примеры некоторых распространенных типов нематериальных активов включают патенты, авторские права, деловую репутацию, франшизы, товарные знаки, торговые наименования, права на добычу полезных ископаемых и т. Д.

Обязательства

Они определяются как финансовая задолженность и обязательства, которые компания берет на себя в ходе своей хозяйственной деятельности. Их можно подразделить на следующие категории:

- Текущие обязательства: Это суммы, которые подлежат выплате в течение одного года. Примеры включают кредиторскую задолженность, начисленные расходы, текущую часть долгосрочной задолженности, незаработанную выручку и т. Д.

- Долгосрочные обязательства: Обычно это долгосрочные обязательства компании, которые, как ожидается, будут погашены после один год.К ним относятся векселя к оплате, ссуды к оплате, ипотеки, долгосрочные обязательства по аренде, отложенный доход и т. Д.

- Долг собственника: Часто может возникнуть ситуация, когда долгосрочные кредитные линии будут требуются компании, но больше не доступны, поскольку банки могут не предоставлять ссуды по привлекательным ставкам. Таким образом, компания может занимать деньги у собственников по согласованной процентной ставке.

Акционерный капитал

\ text {Акционерный капитал} = Активы — ОбязательстваЭто простое уравнение во многом демонстрирует, что акционерный капитал представляет собой остаточную стоимость активов за вычетом обязательств.В качестве альтернативы, собственный капитал можно также напрямую рассчитать как комбинацию внесенного капитала (обыкновенные акции + привилегированные акции — собственные акции) и нераспределенной прибыли (чистая прибыль + прочий совокупный доход — выплаченные дивиденды).

Анализ отчета о финансовом положении

Баланс может быть использован инвестором, кредиторами или любыми другими заинтересованными сторонами любым из следующих способов:

- Он показывает финансовое положение бизнеса в определенный момент времени. .Когда предыдущие периоды группируются и сравниваются вместе, можно генерировать различные тенденции и идеи, которые можно использовать для целей прогнозирования.

- Баланс может показать, насколько на самом деле у компании есть заемные средства. Если общая сумма долга превышает размер собственного капитала, мы можем сказать, что сейчас компания работает с опасно высокими уровнями заимствований. Финансовый рычаг может экспоненциально увеличить убытки компании в тяжелые и трудные экономические времена.

- Инвесторы могут захотеть узнать, сколько денег у компании и достаточно ли их для выплаты дивидендов.

- Для выявления проблем, с которыми может столкнуться компания, можно провести анализ различных финансовых показателей. Например, инвестор может рассчитать оборачиваемость запасов, которая может указывать на наличие большого количества избыточных запасов. Еще один полезный коэффициент — оборачиваемость основных средств, который определяет, насколько эффективно компания использует свои основные средства.

д.

д.