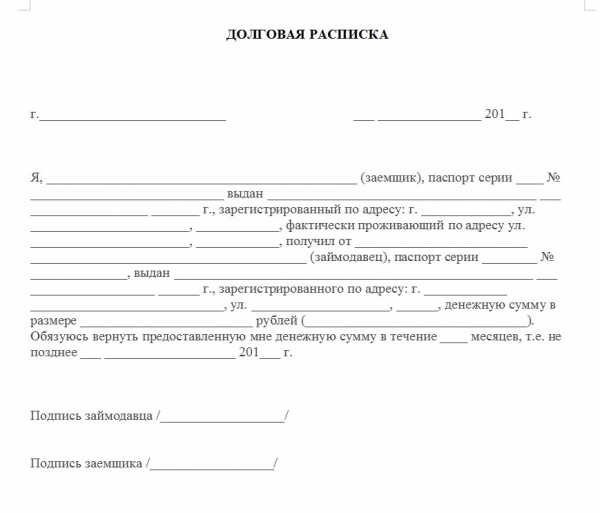

Долговая расписка — образец 2018

На странице представлен образец документа «Долговая расписка» с возможностью скачать его в формате doc.

Тип документа: РаспискаДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Когда необходимо передать лицу, заинтересованному в получении долга, некоторую сумму денежных средств, то доказательством проводимого соглашения выступает долговая расписка, составление которой равноценно положениям договора о займе и имеет следующие особенности:

- принимается на рассмотрение печатный и рукописный вариант расписки;

- может использоваться для разрешения конфликтных ситуаций в суде и без наличия нотариального заверения;

- оформляется с обязательным внесением подписи заемщика.

Составление долговой расписки

Задокументированное соглашение о предоставлении долга создается с обязательным использованием следующих реквизитов:

- названия документа;

- места его написания;

- полной даты проведения сделки;

- личных данных, фактического места проживания и паспортных реквизитов заемщика;

- аналогичной информации о заемщике;

- величины передаваемой суммы, поданной в цифровом и прописном виде;

- сроков возвращения долга;

- подписей участвующих в сделке сторон.

Долговая расписка подтверждает информацию, оговоренную в пунктах договора займа, а значит, предоставленные средства не могут быть рассмотрены в качестве денежного подарка.

Скачать образец документа

Скачать в .docСохраните этот документ у себя в удобном формате. Это бесплатно.

Обратите внимание! Приведено лишь начало документа. Полную версию вы можете скачать по соответствующей ссылке.

Скачать в .docСохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

Документы, которые также Вас могут заинтересовать:

dogovor-obrazets.ru

образец и как правильно оформить долг?

Понятие расписки займа между физическими лицами применяется в гражданско-правовых отношениях. Правила и порядок действий при оформлении долговой расписки определяются Гражданским Кодексом Российской Федерации.

Рассмотрим подробнее правила оформления расписки займа между физическими лицами, образец такой расписки, условия, когда она оформляется, а также ее нюансы и отличия от других подобных документов.

При каких суммах оформление расписки займа обязательно?

Собственно, законом не возбраняется оформлять долговые расписки на любые, даже минимальные, суммы денег.

Однако согласно ГК РФ, с определенного уровня одалживаемых сумм обязательно письменное оформление займа. Статья 808 ГК РФ гласит, что договор займа необходимо оформить, если занимаемая сумма больше минимального размера оплаты труда (МРОТ) как минимум в 10 раз.

При меньших суммах занимаемых средств, согласно законодательству РФ, достаточно устной договоренности между физическими лицами, вступающими в долговые взаимоотношения.

Договор займа регламентирует права и обязанности сторон, участвующих в долговых отношениях. Он может быть заверен нотариально либо нет. В любом случае, договор это еще не свидетельство передачи займа между физическими лицами.

Для фиксации данного факта необходима расписка о займе.

Форма расписки займа

Определенная форма для составления расписки в получении человеком денег в долг законом не предусматривается. Если вы берёте деньги в долг и пишите при этом расписку о получении денег, можете делать это в свободной форме.

Можно написать расписку собственноручно, можно распечатать набранный на компьютере текст и заверить личной подписью. Оба варианта не противоречат букве закона.

Однако заимодатель может настаивать на рукописной расписке, так как такой документ сложнее подделать и он будет весомее в суде, в случае возникновения споров.

Нужно ли заверять расписку?

Как говорит статья 163 ГК РФ, нотариальное заверение сделки потребуется только в случаях, предусмотренных законом либо по взаимной договоренности сторон, даже если законодательно это не предусмотрено.

То есть, заверять расписку о займе между физическими лицами не требуется. Строго говоря, ее и не положено заверять. В случае если вы хотите оформить процедуру передачи денег нотариально, вы можете составить договор займа и заверить его.

Расписка, в которой подтверждается передача от одного лица другому сумма денег, оговоренная в договоре, также имеет юридическую силу.

Так в чем же разница между распиской и договором займа?

Договор определяет сумму, сроки, условия, по которым можно взять в долг. Однако не является подтверждением такого события. Договор – это намерение. А расписка – фиксация произошедшего факта получения должником оговоренной суммы.

Что обязательно должно быть в расписке?

Собираясь брать деньги в долг или же одалживать их, стоит изучить, что должна включать в себя расписка.

Несмотря на то, что расписка не должна иметь какой-то определенной формы, она должна отвечать ряду требований. Упустив какие-либо на первый взгляд не существенные подробности, можно в дальнейшем столкнуться с тем, что суд не посчитает ее убедительным доказательством.

Итак, рассмотрим, что же должно быть в расписке обязательно:

- Название населенного пункта, в котором происходит сделка (город, поселок городского типа, село).

- Дата передачи денег (дата возникновения отношений займа между физическими лицами).

- Фамилия, имя и отчество заемщика и занимающего. Дата рождения, адрес проживания (желательно) и паспортные данные берущего в долг.

- Точная сумма, передаваемая в долг. Если это оговорено – проценты, начисляемые на сумму долга за время пользования.

- Дата планируемого возврата денег.

- Подпись занимающего лица, которой он подтверждает, что получил деньги.

Все данные необходимо указывать максимально полно, точно и разборчиво. Суммы денег, а также даты заключения сделки и возврата денег необходимо прописывать цифрами и прописью.

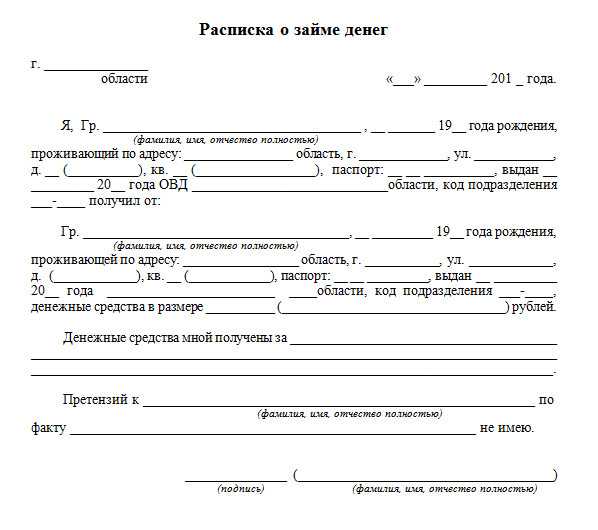

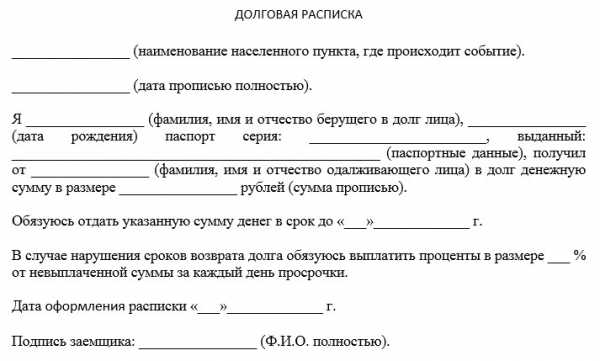

Образец расписки

Образец денежной расписки выглядит следующим образом.

Как видим, расписка пишется от первого лица – от заемщика.

В нашем образце предусмотрены поля для внесения не только полных Ф.И.О. заемщика и заимодателя, но и для таких данных, как дата рождения, паспортные данные, адрес проживания.

Такая расписка не оставит сомнений при удостоверении личности человека, написавшего ее, а также того, кто именно имеет право взыскать по ней задолженность. Таким образом исключаются два возможных варианта мошенничества:

- Должник не сможет заявить, что это не его расписка, а, скажем, его полного тезки.

- По этой расписке с должника не будут требовать деньги посторонние люди.

Нужны ли свидетели при передаче денег?

Даже, если свидетелей не было, а есть подпись заемщика на расписке о том, что деньги были получены в полном размере, документ считается правомочным.

Однако свидетели могут понадобиться, чтобы засвидетельствовать в суде, что процесс передачи денег был осуществлен с обоюдного добровольного согласия и расписка была подписана заемщиком не под давлением.

Так что, чтобы обезопасить себя в зале суда от обмана со стороны недобросовестного должника, если вдруг он заявит, что подписал расписку посредством воздействия угроз, а денег реально не получал, берите в свидетели надежных людей, которые смогут опровергнуть это.

Часто совершаемые ошибки

Учитывая важность расписки займа, стоит отдельно остановиться на ошибках, которые часто совершаются при ее составлении. Такие ошибки могут быть допущены как по незнанию, так и вполне умышленно, если заемщик не собирается полностью выполнять свои обязательства.

Итак, наиболее часто совершаемые ошибки:

- В расписке присутствуют сокращения, ошибки. Особенно в личных данных (Ф.И.О.) и в сумме одалживаемых средств. Это может привести как к полному отрицанию должником, что деньги получил именно он, так и к оспариванию им суммы займа.

- Не подтвержден факт получения денег в долг. Обязательно необходимо указывать, что деньги, полученные по денежной расписке, подлежат возврату. Без такого уточнения можно представить ситуацию таким образом, что деньги получены, например, за оказания каких-либо услуг.

- Не указана дата передачи денег. В таком случае и о дате возврата догадаться будет сложно.

- Отсутствует подпись заемщика.

- Есть изменения, не согласованные одной из сторон. Если уж изменения (или исправления) внести необходимо, то их нужно заверить подписями заемщика и заимодавца.

Кроме того, если заем предусмотрен в иностранных денежных единицах, то необходимо оговорить курс данной валюты в рублях на момент оформления долга и эквивалент суммы в национальных денежных знаках, а также оговорить, в каких единицах он должен быть возвращен.

Отдельный вопрос – начисление процентов за пользование деньгами и штрафование в случае просрочки своевременного погашения долга.

Если сумма займа значительна для человека, то лучше все-таки составить договор займа, в котором оговорить все эти вопросы. Не лишним будет воспользоваться помощью юриста.

В расписке займа в таком случае следует указать, что деньги передаются по этому договору.

Заключение

И все же, является ли расписка займа гарантией возврата одалживаемых денег? К сожалению, нет.

Если человек не намерен возвращать долг, то и суд ему не особо страшен. Даже если в суде будет постановлено, что должник обязан выплатить сумму, оговоренную в расписке, это еще не возврат денег.

Суд передачей денег не занимается, на то есть исполнительная служба. Хорошо, если должник официально трудоустроен, тогда можно вычитать задолженность из его зарплаты. Или чтобы уплатить долг, можно выставить на продажу его имущество.

Но если у должника есть постоянный источник дохода или же имущество, которое можно заложить, то почему он взял частный займ, а не оформил кредит в банке?

Ответ очевиден – как правило, в долг у физических лиц берут люди, не имеющие официальных доходов, а потому и получить с них деньги официально практически невозможно.

Стоит помнить об этом и быть внимательным, одалживая деньги.

Загрузка…kreditron.com

Расписка займа между физическими лицами

Необходимость брать деньги в долг возникает у каждого из нас хотя бы один раз в жизни. Однако, даже одалживая деньги у родственников, лучше оформлять сделку документально. Грамотно составленная расписка о получении денег между физическими лицами позволит избежать любых финансовых рисков.

Что это такое

Под распиской следует понимать документ, подтверждающий факт передачи денежных средств одним физическим лицом другому. Не имеет никакого значения, в какой форме составлен договор займа (устно, письменно или заверено нотариусом). Расписка всегда является приложением к любому договору займа.

В договоре обозначены условия сделки, дата исполнения обязательств, сумма долга и ряд иных обоснований. Даже если лица договариваются устно, они все равно должны составить расписку и расписаться в ней. Именно этот документ будет доказывать передачу денежных средств.

При возникновении спорных ситуаций ответчик всегда может подтвердить наличие финансовых отношений с истцом. Однако если расписка будет отсутствовать, то заявитель не сможет доказать, что давал ответчику деньги в долг.

Следовательно, и факт выплат по основному долг тоже никто не сможет доказать, если ответчик не будет требовать расписки от заимодавца, что он получает денежные средства в счет оплаты долга.

Даже при наличии свидетелей, показания третьих лиц в суде не имеют законной силы. Расписка же обладает юридической силой и может использоваться в качестве доказательственной базы в суде. Нельзя оформлять договор без расписки и также использовать устное соглашение без составления этого документа.

Дает ли гарантию

Полностью обезопасить себя от риска невозврата долга нельзя на 100%. У любого заемщика могут случиться непредвиденные ситуации и форс-мажорные обстоятельства. Такие случаи нужно учитывать и обговаривать их в договоре займа.

Юридически обезопасить себя можно, если следовать определенным рекомендациям:

- грамотное оформление договора и расписки;

- брать расписку с заимодавца о регулярном получении им денежных средств в счет оплаты долга согласно установленному графику платежей;

- документ должен содержать даты составления, получения и передачи денег, подписи всех участников сделки.

Если заимодавец не получает от заемщика выплаты по заемным средствам, то он вправе подать иск в суд. В качестве доказательства передачи определенной сумму заемщику будет выступать расписка, договор займа, график платежей, чеки о перечислении денежных средств через банк, карту или расчетный счет.

Если должник отказывается от добровольного исполнения своих обязательств, то суд выносит решение о принудительном взыскании долга. Копию решения и определения суда заимодавец получает на руки и передает этот документ в Службу судебных приставов. Начинается исполнительное производство. Заемщик получает исполнительный лист на необходимость возврата долга.

При отсутствии у должника принадлежащего ему имущества, наличия официальной работы и заработка, взыскание денежных средств будет крайне затруднительно. Каждый второй житель России получает деньги в «белых конвертах», а свое имущество переписывает на ближайших родственников.

В качестве принудительных мер может быть поставлен запрет на выезд за границу, наложение ареста на расчетный счет. Если вопрос не получается решить добровольно, то наличие всех оформленных документов, включая расписку, позволит убедить судьбу в том, что заемщик получал деньги и не спешит их возвращать.

Видео: Как правильно написать

Образец бланка расписки займа между физическими лицами

Расписка займа между физическими лицами составляется достаточно просто.

Нужно лишь указать все необходимые данные:

- дата составления и место;

- полный регистрационные данные заемщика и заимодавца, включая серию и номер паспорта, место регистрации и проживания;

- размер заемных средств с указанием цифр прописью;

- размер процентной ставки за пользование заемными средствами;

- последняя дата внесения денег;

- указать номер договора.

В конце документа ставится подпись заемщика, заимодавца и расшифровка. Готовый образец расписки можно посмотреть здесь.

Перед тем как давать деньги в долг, следует внимательно изучить финансовые характеристики заемщика.

С процентами

В расписке должен быть выделен пункт для обозначения размера начисленного процента за выданные денежные средства.

Если данные условия отсутствуют в договоре, то следует придерживаться следующих правил:

- размер процентной ставки определяется из размера ставки рефинансирования по месту нахождения заимодавца;

- проценты выплачиваются ежемесячно.

Данные правила вступают в силу, если они не отражены в договоре или расписке.

Готовый образец расписки можно посмотреть здесь.

Без процентов

Расписка может предполагать отсутствие начисления процентов по займу, если:

- долг не превышает 50 МРОТ;

- не выдается в предпринимательских целях.

Беспроцентным может считаться тот договор, согласно которому в качестве долгового обязательства были представлены не деньги, а вещи, определенные родовыми признаками.

Готовый образец расписки можно посмотреть здесь.

Под залог недвижимости

Данная сделка имеет факт передачи имущества, находящегося в собственности должника под залог. Как правило, в качестве залога выступают ПТС на автомобиль, свидетельство о праве собственности на недвижимость и так далее. Они находятся на хранении у заимодавца до полного исполнения долговых обязательств заемщика.

В некоторых случаях заимодавец может потребовать расписку от заемщика о том, что тот обязуется не продавать и не переоформлять залоговую недвижимость. Как правило, оформляется доверенность с указанием подобных условий и заверяется нотариально. Срок такой доверенности не должен превышать срока договора займа, в противном случае, доверенность лучше потом уничтожить.

Данные виды расписок подтверждают факт передачи денежных средств. При определении самого вида задолженности, нужно указывать все составляющие сделки, дополнительно оформляя договор займа.

В противном случае, данную сделку можно будет считать беспроцентной или с наличием правил возврата, действующих на общих основаниях.

Готовый образец расписки можно посмотреть здесь.

Основные правила составления

Законодательство не устанавливает конкретных правил по оформлению расписки, а лишь дает рекомендации:

- оформление в письменном виде;

- указание всех деталей сделки, проценты, передача недвижимости;

- составление приложения о передачи конкретных документов заимодавцу;

- указать все данные, позволяющие максимально точно идентифицировать лицо;

- не лишним будет взять ксерокопии паспортов участников сделки;

- заемщик своей рукой заполняет документ и отдает его на хранение заимодавцу.

После того, как все обязательства заемщика будут исполнены, он вправе потребовать расписку от заимодавца, где будет указана полная сумма возврата и отсутствие претензий.

Можно отметить основные данные, которые должны отражаться в любой расписке.

| Информация | Идентификационные данные заемщика, заимодавца и свидетеля (при наличии) |

| Сумма долга | |

| Наличие или отсутствие процентных начислений | |

| Срок возврата |

В качестве приложения может использоваться договор, копии паспортов, копии свидетельств о праве собственности на имущество или недвижимость заемщика. Нужно следить, что подчерк был максимально разборчивым.

Расписка в получении денег между физическими лицами оформляется заемщиком и передается на хранение заимодавцу. Необходимо указывать все данные об участниках сделки, сумме долга и дате возврата заемных средств, а также правила их возврата.

link]Читать статью, как оформить возмещение подоходного налога.

Какие есть способы обзвона должников? Ответ по ссылке.

Помощь должникам. Подробнее тут.[/link]

Эти правила позволят максимально обезопасить заимодавца от риска невозврата денежных средств и использовать расписку в качестве доказательственной базы.

biznes-delo.ru

Расписка о займе денег в 2018 году

Когда стороны вступают в кредитные отношения, между ними заключается соответствующее, устное или письменное соглашение. Физические лица привыкли составлять расписку.

Как правильно составить расписку в 2018 году. Какие сведения в ней необходимо указать.

Что это такое

Расписка — это документ, подтверждающий факт передачи денежных средств от одного физического лица другому.

Вне зависимости от того, как стороны заключили договор займа, расписка будет являться приложением к нему.

Договор является соглашением между сторонами. То есть, в нём прописываются все договорённости, которых достигли партнеры между собой относительно передачи взаймы денежных средств.

А расписка, соответственно, подтверждает именно факт передачи и получения оговоренной ранее, и прописанной в договоре, суммы.

Если возникает спорная ситуация, то расписка будет являться доказательством того, что займодатель передал, а клиент получил некоторую сумму средств. Если документ будет отсутствовать, то доказать факт передачи будет довольно сложно.

Но не только кредитор может требовать от соискателя выдачи ему расписки. При выплате долга, частями или единовременно, заёмщик также имеет право требовать ее выдачи о получении определённой суммы средств в счёт оплаты долга по конкретному договору.

Если ее не будет, то доказывать факт передачи нужно будет другими способами. Например, показаниями свидетелей. Но, их суд не всегда принимает во внимание. Поэтому она является важным документом.

Для чего необходима

Расписка необходима именно для подтверждения факта получения средств от кредитора к соискателю, и наоборот. Составляется она в письменной форме с описанием предмета сделки. То есть, нужно точно указать переданную сумму — сначала цифрами, а потом и прописью.

Расписка является тем документом, который учитывается судом при рассмотрении подобных споров. При этом нет разницы — заверена она у нотариуса или нет.

Но, есть несколько нюансов, которые стоить учитывать. Это:

| Получает свою юридическую силу | только при наличии договора займа или заявления с просьбой о выдаче в долг определённой суммы |

| Составить могут только совершеннолетние граждане | в документе должны подробно указываться персональные данные каждой стороны договора. Это необходимо для бесспорной идентификации лиц, в случае возникновения спора |

| Нужно указать, что заёмщик обязуется вернуть весь долг точно в указанный в договоре (или заявлении) срок | и рекомендуется заверить документ у нотариуса. Это будет являться в суде лишним доказательством того, что сделка совершалась. Кроме того, нотариус, прежде чем заверять документ, проверит его |

| Указывается сумма долга и срок возврата | подписи сторон должны соответствовать образцам из договора и паспорта |

Отражение в законодательстве

В ст. 809 ГК РФ сказано, что договор займа является реальным. То есть, он считается заключённым с момента передачи средств. А этот момент подтверждается распиской.

Но в ГК РФ нет указания на то, что стороны обязаны оформлять этот документ. Он составляется на усмотрение сторон.

Видео: деньги под расписку. Законный пример и образец

Образец расписки о займе денег

Законодательно форма расписки не утверждена. Но, как показывает судебная практика, чем подробнее она составлена, тем быстрее решаются споры в суде.

Чтобы документ имел более весомый «характер», в нём должна указываться следующая информация:

| Дата и место составления документа | а также персональные данные каждой стороны сделки. Желательно, указывать данные точно так же, как в паспорте |

| Сумма, выданная в долг | нужно написать её сначала цифрами, а потом прописью с указанием копеек |

| Размер процентной ставки за пользование средствами | и дата, когда деньги были переданы |

| Обязанность заёмщика | по возврату средств в полном объёме и в срок |

| Реквизиты договора | подписи и их расшифровка от каждой стороны |

Можно самостоятельно написать текст, а можно напечатать его на компьютере. Но, юристы рекомендую писать от руки, на случай проведения графологической и почерковедческой экспертизы.

Между физическими лицами

Расписка должна быть составлена так, чтобы ни у суда, ни у нотариуса не возникло сомнений относительно факта совершившейся сделки по заимствованию. Поэтому и вся информация должна указываться как можно подробнее.

Общие правила составления документа приведены выше, поэтому граждане должны придерживаться именно их.

Но, есть ещё несколько рекомендаций:

| Лучше написать расписку от руки на обычном листе бумаги | не допускаются исправления, зачёркивания и помарки |

| Если займ выдаётся для достижения каких-либо определённых целей | то это необходимо указать |

| Составляется 2 экземпляра документа | по одному каждой стороне и обязательно заверяется у нотариуса |

| Нужно точно указать срок возврата средств | если такой срок не установлен, то клиент обязан вернуть долг в течение 30 дней с момента получения от кредитора официального требования о возврате |

Под проценты

В ст. 809 ГК РФ сказано, что займодатель имеет право взимать с заёмщика проценты за пользование его денежными средствами.

Чтобы займ считался процентным, размер процентов указывается в самом договоре, а потом и в расписке. Способы выплаты основного долга могут быть разными — единовременно или аннуитетно, но проценты по кредиту лучше выплачивать каждый месяц.

Если стороны не прописали эти условия в договоре, и, как следствие, не отразили в «теле» расписки, то проценты рассчитываются, исходя из ставки рефинансирования ЦБ РФ на день оформления кредита и по месту нахождения займодателя.

Если же кредитор не будет взимать проценты, тогда он должен сделать прямое указание на это в договоре.

Безвозмездный

Таковым называется договор займа, если кредитор не взимает с клиента проценты за пользование денежными средствами. То есть, сколько взял в долг, столько же и должен вернуть по истечении срока договора.

Закон не обязывает взимать проценты в следующих случаях:

- Размер одолженной суммы не превышает 50 МРОТ.

- Средства выдаются в личных, а не в предпринимательских целях.

Если предметом сделки является некая вещь, принадлежащая на праве собственности займодателю, то договор также будет беспроцентным.

Под залог недвижимости

Таким способом дополнительно обеспечивают кредит или займ. Сведения о предмете залога прописывают в одном из договоров. И тот, и другой способ является законным. В расписке нет необходимости прописывать условия залога. Достаточно того, что в ней будет ссылка на договор займа, в котором предмет залога описан.

Но, клиент может потребовать от кредитора расписку о том, что предмет залога не будет им продан или сдан в аренду, пока действует срок заимствования.

Важно! Если предметом залога является объект недвижимости, то договора займа и залога необходимо регистрировать в Росреестре.

Юридические тонкости при оформлении

К расписке предъявляются некоторые обязательные требования. Это:

| Должна быть составлена в письменной форме | устной формы документа не существует |

| В ней нужно прописать все детали следки | то есть, нужно указать:

|

| Каждая сторона | должна указать свои данные именно так, как они прописаны в паспорте |

| К расписке можно приложить копии паспортов сторон сделки | и копию самого договора. Но, это не обязательно и желательно, чтобы она была заполнена от руки, а не напечатана на компьютере |

Все эти нюансы помогают сторонам при решении споров. Поэтому чем подробнее составлена, тем лучше.

Форма документа

Расписка должна быть заверена у нотариуса. Это необходимо для того, чтобы стороны были уверены в правильности её оставления. Перед тем как заверять документ, нотариус проведёт его правовой анализ. Если будут выявлены нарушения норм закона, то он не будет заверять бумагу до полного исправления ошибок.

Кроме того, сведения о заверенном документе будут храниться в архиве нотариата. Поэтому если одна из сторон решит «потерять» расписку, то вторая сторона всегда сможет доказать, что документ был.

Устной формы долговой расписки не существует. Расписка составляется в 2-ух экземплярах и подписывается обеими сторонами.

По одному экземпляру остаётся у каждой стороны. Этот документ подтверждает факт передачи денежных средств. То есть, экземпляр, находящийся у заёмщика, подтверждает именно факт получения, а экземпляр ростовщика — факт того, что он деньги отдал. Партнеры должны хранить свои экземпляры, на случай судебного разбирательства.

Что должна содержать

Как правильно написать расписку о займе денег, чтобы она была принята судом, если между сторонами возникнет спор. Она должна содержать в себе всю информацию о сделке. Чем подробнее составлен документ, тем проще сторонам отстоять свои права.

В документе обязательно нужно указывать:

| Данные сторон | желательно, чтобы они были идентичны паспорту |

| Место составления | то есть, населённый пункт, где передаются средства в долг |

| Сумма указывается полностью, сначала цифрами, а потом прописью | точность указания — до копеек. Если займ выдаётся в валюте другой страны, то нужно указать курс выдачи средств и курс возврата |

| Нужно поставить дату получения | именно от этой даты и начинается срок течения договора |

| В конце расписки необходимо поставить подписи каждой стороны | кроме того, каждую подпись необходимо расшифровать. Она должна соответствовать образцу в паспорте. Если документ напечатан на компьютере, то, желательно, чтобы заёмщик, подписав документ, написал свою фамилию от руки. Если этой информации в документе нет, то она может быть признана судом недействительной |

В расписку можно включить, по желанию, сторон, и следующую информацию:

| Срок возврата средств | чтобы не возникло путаницы, нужно указывать конкретную дату возврата. Например, 25. 08. 2018 года. Не рекомендуется указывать так: «Через полгода». Если стороны не прописывают срок возврата долга, то заёмщик будет обязан вернуть средства в течение 30 дней с момента получения письменного уведомления от кредитора. Срок действия расписки о займе денег ограничен сроком возврата долга кредитору |

| Конкретный размер процентов | если речь идёт не о крупных суммах, то проценты указываются за месяц пользования средствами. Также нужно указать и размер штрафа за просрочку платежа |

| Обстоятельства непреодолимой силы | здесь нужно расписать те обстоятельства, которые могут привести к просрочке займа, но не повлекут за собой ответственности в виде штрафа и пени. Стороны могут сами эти обстоятельства описать. Например, непредвиденная болезнь клиента |

Если субъект вовремя не возвращает долг, то кредитор должен предпринять меры для взыскания. Для этого он может направить ему письменное требование о возврате долга вместе с процентами.

Именно кредитор должен позаботиться о том, чтобы уведомление было вручено лично в руки должнику. Если ответных действий от должника не последует, то займодатель имеет право подать на него в суд.

Оформить расписку можно в любое время. Даже если средства в долг уже выданы, можно оформить документ «задним числом». Но для этого потребуется согласие второй стороны.

Существующие риски

Риски есть в любой сделке. Заимствование не является исключением. К существующим рискам можно отнести:

| Одна из сторон может недобросовестно себя повести по отношению к другой | это касается как кредитора, так и заёмщика. Соискатель может утверждать, что никаких сумм не получал, а займодатель – что выдал намного большую сумму. Именно от таких рисков и страхует долговая расписка |

| Риск потери своих средств | кредитор всегда рискует своими деньгами. Например, клиент может обанкротиться, и тогда ростовщик лишится всей суммы |

| Риск потери предмета залог | это риск заёмщика. Если он обеспечил кредит своим имуществом, и не может вовремя вернуть средства, то рискует потерять предмет залога в пользу кредитора |

| Риск «долговой ямы» | клиент не может вовремя вернуть средства, для этого он берёт у другого кредитора ещё один займ, чтобы расплатиться. А потом берёт ещё один, и так далее! Такие действия могут привести к тому, что человек загонит себя в огромные долги |

Долг можно возвращать частями, а не полностью. О каждом возврате можно так же составлять расписки. Чтобы не стать жертвой мошенников, необходимо внимательно читать и договора займа, и саму расписку. Это поможет избежать лишних неприятностей!

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7 (499) 703-16-92

- Санкт-Петербург и область — +7 (812) 309-85-28

- Регионы — 8 (800) 333-88-93

zaympro.ru

образец и правила оформления / FinHow.ru

Для того, чтобы не ошибиться при составлении расписки, в случае, когда речь идет о займе между физическими лицами, оформлять документ нужно по образцу. Но какой образец соглашения верный, и какие тонкости в его оформлении?

Лучшие предложения по займам:

Kredito24

Онлайн заявка| Сумма займа До 15 000 |

Возраст С 18 лет |

Срок до 30 дней |

Условия Без справок |

One za1m

Онлайн заявка| Сумма займа До 80 000 |

Возраст С 18 лет |

Срок до 1 года |

Условия Паспорт |

Займер

Онлайн заявка| Сумма займа До 30 000 |

Возраст С 18 лет |

Срок до 30 дней |

Условия Паспорт |

Kredito24

Онлайн заявка| Сумма займа До 15 000 |

Возраст С 18 лет |

Срок до 30 дней |

Условия Без справок |

One za1m

Онлайн заявка| Сумма займа До 80 000 |

Возраст С 18 лет |

Срок до 1 года |

Условия Паспорт |

Займер

Онлайн заявка| Сумма займа До 30 000 |

Возраст С 18 лет |

Срок до 30 дней |

Условия Паспорт |

Форма расписки

Как брать деньги в долг, и как правильно это оформить? Об этом знают немногие. Договор займа чаще всего оформляют письменно и заверяют нотариально. Иногда соглашение о передаче небольших сумм между физлицами заключается устно. Но в любом случае к любому договору нужно составить расписку. Именно она документ, который фиксирует передачу денег. И на данные этого документа будет ориентироваться суд, в случае если дело дойдет до судебных разбирательств.

Минимальная информация, которую стоит внести:

- данные паспортов обеих сторон, в том числе серию и номер;

- денежная сумма, берущаяся в долг;

- срок, на который взят кредит;

- подписи сторон.

Но для идеальной расписки займа между физическими лицами этого мало.

Важно! Ни свидетельские показания, ни договор не являются 100%-м доказательством в суде, что передача денег состоялась, если не предоставить расписку. Поэтому полезно добавить как можно больше информации о сторонах сделки.

Дополнительные пункты расписки

В документ стоит внести и такие пункты:

- Адреса: как фактического проживания, так и места регистрации всех участников соглашения.

- ФИО двух сторон.

- Даты рождения участников.

- Сумма прописывается и цифрами, и словами.

- Указываются проценты по займу и дата, с которой начинается их начисление.

Не важно, написана расписка от руки или заполнен распечатанный бланк. Закон не регламентирует порядок оформления документов при заключении займов между физ лицами. Но судебная практика говорит о том, что лучше всего заполнять эту бумагу от руки, и делать это должен тот, кто занимает деньги. В таком случае не будет сомнений в том, что должник действительно взял указанную сумму денег.

Важно! Подписи в расписке должны быть идентичны подписям в паспортах.

Документ должен содержать дату составления. Не лишним будет указать реквизиты договора займа между физическими лицами, если он составлялся письменно.

Соглашение пишется от первого лица. То есть заемщик указывает, что он берет деньги в долг. Совершенно неважно, каким цветом пасты он это напишет.

Часто расписку заверяют нотариально, но этот факт не делает ее более важным документом. Закон не требует нотариального заверения, скорее, он его не запрещает, а нотариусы не отказывают.

Образец расписки

Одним из вариантов оформления займа между физическими лицами может быть такой:

Расписка

Дата оформления (число, месяц, год)

город

Я, (ФИО полностью), проживающий (фактический адрес), зарегистрированный (адрес регистрации), паспорт (полные данные: номер и серия, кем и когда выдан).

Получил от (ФИО кредитора полностью), проживающего (фактический адрес), зарегистрированного (адрес регистрации), паспорт (полные данные: номер и серия, кем и когда выдан).

Получил (сумма кредита цифрами и прописью).

Процентная ставка составляет (указать сумму процентов и дату, с которой они начисляются).

Обязуюсь вернуть всю сумму (дата возврата задолженности).

Данная расписка является приложением к договору займа (номер, дата договора). Если он нотариально заверен, то указать, когда и кем.

Подпись и полные ФИО составителя.

От чего защищает расписка?

Грамотно составленная расписка о займе – это практически 100%-я гарантия, что в случае судебных разбирательств суд встанет на сторону кредитора. Но даже судебное решение, вступившее в силу, не вернет истцу деньги, если окажется, что у проигравшей стороны нет официальных доходов и имущества, которое по закону можно реализовать.

В любом случае кредитор должен выполнить определенные действия, чтобы получить свои деньги, если должник не отдает их добровольно:

- Обратиться с иском в суд.

- Получить судебное решение.

- Дождаться его вступления в законную силу.

- Передать исполнительный лист судебным приставам.

Помимо всего прочего, заемщику будет ограничен выезд за границу до момента возврата взятой суммы.

Если бумага составлена неверно, то суд может не принять ее как доказательство передачи денег, и займ между физическими лицами не будет считаться состоявшимся. Какие ошибки встречаются при оформлении документа? Они следующие:

- Не внесены паспортные данные сторон. Одних только фамилии, имени и отчества недостаточно.

- Не обозначен факт передачи денег. Иногда в расписке указывают только договоренность о заеме.

- Не прописана цель передачи денег. Нужно указать, что они даны в долг, а, к примеру, не подарены.

- Не стоит дата выплаты долга.

Если деньги даются на определенные цели, то это называется целевой займ. Эти цели тоже нужно обозначить в документе. В противном случае, при использовании денег не по назначению, нельзя требовать их возвращения досрочно. Исправления в расписке не допускаются.

Важно! На территории Российской Федерации запрещено вести расчеты в валюте между физическими лицами и, соответственно, выдавать валютные займы. В соглашении можно указывать сумму в российских рублях, эквивалентную сумме в долларах, евро или иной валюте на дату составления документа.

При возврате денег нужно не просто их принять, а тоже составить расписку. Это будет расписка в получении займа. Она защитит должника от возможных мошеннических действий кредитора. Документ должен содержать все те же пункты, что и долговая расписка, только указать нужно, что цель передачи денег – погашение долга, который возвращен полностью и в установленные сроки.

В условиях высоких процентов, под которые финансовые организации выдают деньги, люди зачастую вынуждены брать кредиты у частных лиц. Подойдя к оформлению такого документа, как расписка займа между физическими лицами, грамотно, обе стороны избавят себя от многих рисков, в случае если возвращение денег станет затруднительным. Но гарантированно не потерять свои деньги – это значит не давать взаймы.

Оформить и получить займ очень просто. Для этого вам нужно заполнить заявку размещенную ниже. Сервис автоматически рассчитает вероятность одобрения и подберет для вас лучшие предложения.finhow.ru

образец и как составить ее правильно?

Давать или нет деньги в долг – дело сугубо личное. Каждый сам для себя решает, хочет ли он брать на себя решение чужих материальных затруднений. Но если принято решение помочь близким людям (или просто хорошим знакомым) в трудный момент, нужно сделать это так, чтобы не навредить себе.

Чтобы не попасть в неприятную ситуацию, когда не можешь вернуть деньги, одолженные на время, казалось бы, ответственному человеку, стоит оформлять такой займ письменно. Так что, если уж и одалживать, то давать деньги в долг под расписку.

Долговая расписка является свидетельством передачи денежных средств от одного человека другому. Она составляется как при наличии договора займа, так и без такового.

Люди бывают разные и доверять просто на слово как минимум неразумно вне зависимости от суммы займа. При значительной же сумме, даваемой в долг, расписка в получении средств от заемщика просто обязательна.

Разберем подробнее, как правильно составить расписку, чтобы она смогла в случае необходимости быть предъявлена в суде как доказательство того, что заемщик получил деньги в долг.

Оформление расписки о получении денег в долг не регламентируется никакими правовыми актами, поэтому форма ее написания может быть свободной.

Одинаковую юридическую силу имеют как напечатанная на компьютере и подписанная лично расписка, так и написанная заемщиком собственноручно.

Хотя, если заемщику от руки написать расписку, то наверняка не возникнет сомнений в ее достоверности.

Несмотря на то, что форма изложения в расписке свободная, она должна отвечать ряду требований. Расписка о займе денег обязательно должна содержать следующие сведения.

Место передачи денег

Расписку о займе денег необходимо начинать с указания места (населенный пункт), где происходит передача денег.

Как правило, город или село, где происходит данное событие, указывается слева вверху бланка.

Данные о заемщике и заимодателе

Тут необходимо указать фамилию, имя и отчество того, кто берет в долг и того, кто одалживает деньги. Сокращения недопустимы. Следует тщательно сверять данные с паспортными.

Также расписка о займе может содержать паспортные данные.

Важно! Небрежность при написании расписки может аукнуться признанием ее недействительной.

Поэтому составлять расписку нужно крайне внимательно, а все внесенные в нее данные дважды проверить.

Сумма займа

Передаваемую в долг сумму необходимо указать полностью. Во избежание исправлений, следует кроме цифр прописать ее еще и прописью.

Дата

Любой юридический документ должен быть датирован. Дата, когда оформляются расписка и/или договор займа – это дата начала возникновения долговых отношений между людьми, подтверждающая факт того, что деньги были переданы.

Дату также можно прописать цифрами и пропись.

Подпись заемщика

Одалживающее лицо может подписать напечатанный текст и расшифровать свою подпись в скобках (прописать фамилию и инициалы).

Однако лучше будет, если весь текст будет написан рукой заёмщика. Так документ будет выглядеть достовернее.

Нужно обратить внимание, чтобы подпись выглядела так же, как и в обычных для человека условиях. Сомнений в ее подлинности возникать не должно.

Подписи заимодавца и свидетелей

Своей подписью одалживающее лицо подтверждает факт передачи указанной в расписке суммы денег

По желанию расписка о займе денежных средств может быть заверена свидетелями. Но и без их подписей документ будет иметь силу.

Дополнительные требования

Необязательно, но крайне желательно включать в расписку срок возврата занимаемых средств. Лучше указать конкретную дату, но можно и определить временной период, на который выдаются деньги.

Если срок погашения долга не указан, то вернуть деньги следует в течение месяца. Однако во избежание недопонимания лучше указать конкретную дату.

Еще один важный момент, который по желанию можно отразить в расписке – начисление процентов за пользование деньгами и штрафов, в случае непогашения задолженности в срок.

Как правило, среди родственников и друзей начисление процентов не принято. Однако, если деньги одалживаются не самым близким знакомым, то никто не может запретить ему обезопасить свои вложения от инфляции, начислив вам проценты.

Особенно это актуально, если деньги одалживаются на длительный срок, ведь срок долгового обязательства может быть год и больше.

Если денежные средства одалживаются в иностранной валюте, обязательно нужно зафиксировать эквивалент одалживаемой суммы в рублях и курс, по которому конвертируются иностранная денежная единица на момент займа.

Образец расписки

Рассмотрим пример того, как выглядит расписка о займе денежных средств. Образец приведен произвольный, отличия допустимы. Главное, принципиально понимать, как составить расписку.

Еще раз стоит повторить, что расписка заемщика, в которой он подтверждает факт получения денег в долг, является гарантией их возвращения, поэтому необходимо знать, как как оформить.

Как правильно давать деньги в долг?

Давая деньги в долг человек, естественно, надеется их вернуть. Однако стоит понимать, что ситуации в жизни бывают разные. Ведь сам факт того, что должник обратился к вам, говорит о том, что он не в состоянии полностью контролировать свои финансы.

Даже если предположить, что получатель займа – образец честности и готов вовремя возвращать долги, нельзя исключать ситуацию, когда он просто не сможет этого сделать из-за свалившихся на него трудностей.

Поэтому, при даче денег в долг нужно быть готовым расстаться с ними навсегда. Это означает в частности, что сумма такого кредита не должна разорить заимодателя в случае безвозвратной потери им данных средств.

Но невозврат долга – крайняя ситуация. Чтобы иметь возможность получить средства обратно, необходимо соблюдение ряда правил:

- давать деньги в долг нужно только надежным, проверенным людям;

- если человек, к которому вы собираетесь одалживать деньги, знаком вам плохо, найдите среди своих знакомых поручителя, который подтвердит его надежность;

- узнавайте, на что нужны денежные средства – так вы выясните, действительно ли человек нуждается, а, также, возможно, сможете помочь нематериально;

- оговаривайте сроки возвращения, выясняйте за счет каких средств человек собирается возвращать долг – это будет поручительством его платежеспособности, гарантией, что деньги будут.

Деньги любят учет, поэтому даже состоятельные люди не должны разбрасываться ими направо и налево, раздавая в долг ненадежным людям. Так можно превратиться в неофициальный источник пассивного дохода для недобросовестных должников.

Желание помочь близким не должно становиться обязанностью покрывать расходы любителей жить за чужой счет.

Возврат заемных средств

Если заемщик готов в срок погасить свои долги (с процентами или без, в зависимости от условий договоренности), то также, как и при процедуре получения займа, оформляется расписка о возврате займа.

Составление такой расписки позволит избежать недоразумений и проблем в дальнейшем и подтвердит факт возврата денег.

Форма расписки о возврате денег может быть такой же, как и у долговой расписки. Здесь также следует указать данные о должнике, возвращающем долг, и заимодателе. Зафиксировать дату и место проведения события.

Необходимо полностью указать возвращаемую сумму, указать, если в нее входят проценты, штрафы. Если имел место договор займа, то нужно указать в расписке о погашении долга, что деньги возвращаются именно по этому договору.

Одалживающий деньги человек должен подтвердить своей подписью, что он получил деньги в полном размере и претензий к должнику не имеет.

Обращение в суд

Если же так благополучно вопрос не решился, а заемщик не хочет входить в положение должника и прощать ему долг, то он имеет право подать в суд на должника, чтобы взыскать с него неуплаченную сумму.

Именно в такой ситуации и пригодится долговая расписка. Для суда расписка имеет силу даже без договора займа, заверять у нотариуса ее не нужно. Главное, чтобы форма составления расписки включала все оговоренные существенные моменты.

Загрузка…kreditron.com

Расписка о возврате долга в 2018 году

Достаточно часто практикуется получение денежных средств в долг не в специализированной кредитной организации, а у друзей, знакомых или родственников. Но даже такие займы должны оформляться правильно.

Причем документами нужно подтверждать не только факт получения ссуды, но и выполнения должником своих обязательств.

Одним из видов документов, которые могут подтвердить возврат денег является расписка о возврате долга.

Общие моменты

Российское законодательство не ставит ограничений на получение и возврат займов между физическими и/или юридическими лицами.

И не требует обязательного проведения подобных сделок через специализированные кредитные или расчетные организаций.

Но требования о документальном оформлении присутствуют. В противном случае, займодавец фактически лишается возможности выдвижения претензий.

Если в сделке принимает участие хотя бы одно юридическое лицо, то обязательно должен быть составлен договор.

Но частные лица между собой могут обойтись упрощенным документом — распиской о получении денег в долг.

В последнем случае займодавец сможет выдвигать требование о возврате долга по расписке (образец) к заемщику, если не был указан срок ссуды, и она должна быть возвращена в течение 30 дней.

В ситуации, когда заемщик-физическое лицо откажется возвращать заем или просто не будет его выплачивать, займодавец, при наличии правильно оформленных документов, сможет подать в суд иск о возврате долга по расписке (образец).

И в дальнейшем взыскать его в принудительном порядке, а при необходимости задействовав службу судебных приставов.

Независимо от того, кто является сторонами сделки, должно иметься документальное подтверждение факта получения денег заемщиком в долг и возврата их кредитору (займодавцу). Только в этом случае все обязательства между сторонами будут выполнены.

Стороне заемщика также необходимо получать документальное подтверждение каждого факта возврата денежных средств кредитору. Одним из видов, подходящих документов, является расписка о возврате долга.

На практике подобный вариант документа применяется лишь при условии, что займодавцем выступало физическое лицо.

Организация при возврате займа наличными обязана будет оформить приходный кассовый ордер, чтобы не нарушить требований законодательства по ведению бухгалтерского учета и соблюдению кассовой дисциплины.

Если представитель юридического лица-займодавца пытается обойтись одной рукописной распиской, пусть заверенной печатью — это должно обязательно стать тревожным сигналом.

В последнем случае лучше возвратить средства переводом на счет организации в банке.

Часто при получении беспроцентного займа забывают указать в расписке об отсутствии процентов по договору.

В этом случае они будут начисляться, исходя из ключевой ставки ЦБ РФ. Заемщику необходимо обязательно учитывать данный факт при возврате средств.

В расписке о возврате долга, информацию о них займодавец должен будет уже указать.

Юридическая сила

Расписка о возврате долга должна быть составлена в простой письменной форме. Лучше всего если она будет написана от руки.

Судебные инстанции неохотно принимают к рассмотрению документы, подготовленные полностью на ПК и содержащие лишь одну подпись займодавца, в качестве подтверждения возврата средств.

Хотя законодательство подобных требований к данному документу не содержит. Обязательное условие для того, чтобы расписка о возврате долга имела юридическую силу — фактическая передача средств и добровольность ее написания.

Если будет доказано, что документ займодавец написал под давлением заемщика, либо третьих лиц, он не будет иметь никакой юридической силы.

В расписке обязательно должны быть четко идентифицированы стороны сделки. Это значит, что в документе следует указать паспортные данные как займодавца, так и заемщика.

На что обратить особое внимание

Статья 408 Гражданского кодекса РФ указывает, что при возврате долга или его части выдается расписка.

Однако, ее допускается заменить надписью на долговом документе (расписке о получении денег в долг) при полном погашении займа.

Даже простой возврат расписки о получении займа будет подтверждать тот факт, что заемщик полностью выполнил принятые на себя обязательства, пока оригинал расписки находится у него.

Совет. Если при возврате долга займодавец просто вернул оригинал расписки заемщика, то его желательно немедленно уничтожить.

Это позволит исключить случайной утери или кражи документа и дальнейших неприятных последствий.

Российское законодательство не требует обязательно удостоверять расписку о получении или возврате долга у нотариуса.

Но по желанию сторон это вполне возможно. Часто к подобной процедуре прибегают, если сделка происходит между людьми мало знакомыми.

Подобный подход позволяет снять вопрос о том, кто именно поставил подпись под документом.

Как правильно написать расписку о возврате долга

Законодательство России не содержит никаких особенных требований к составлению расписки, фактически оставляя ее оформление на усмотрение сторон сделки.

На практике подобные документы принято писать именно собственноручно без использования каких-либо средств техники. Но закон допускает только личную подпись займодавца на расписке, поставленную от руки.

Необходимо обязательно выполнить следующие условия для правильной подготовки расписки о возврате долга:

| Документ составляется в единственном экземпляре | Займодавец должен передать его заемщику. Если обязательства по возврату долга были выполнены полностью, то вместе с распиской о возврате долга возвращается и расписка о его получении |

| Если расписку о получении долга займодавец вернуть не может по каким-либо причинам | Соответствующая отметка должна быть обязательно сделана в расписке о его возврате |

| В документе нужно указать полностью или частично был произведен возврат долга | Если заем выдавался под проценты, то они также должны быть указаны и в расписке о его возврате |

| Если имеются свидетели факта возврата долга, то информация о них также заносится в расписку | Дополнительно они должны поставить свои подписи на документе |

| В расписке могут быть указаны дополнительные условия, относительно сделки | Например, часто при возврате лишь части долга в ней оговариваются дальнейшие сроки возврата средств |

Замечание. Если долг возвращается полностью, то часто нет смысла составлять расписку о его возврате.

Вполне можно обойтись соответствующей надписью на расписке о получении займа. Делает ее займодавец собственноручно, он также указывает и на факт отсутствия претензий к заемщику.

Образец составления

Расписка имеет простую рукописную форму и предназначена для упрощения заключения и обслуживания сделок между физическими лицами.

Но иногда по этой причине возникают проблемы. Не каждый человек может самостоятельно быстро и правильно подготовить необходимый документ с учетом всех нюансов законодательства.

В этой ситуации можно воспользоваться уже готовым образцом расписки о возврате долга, его достаточно легко можно скачать здесь.

Замечание. Обычно можно сразу же воспользоваться уже готовым образцом в качестве шаблона, но иногда его все же нужно доработать.

Если были оговорены какие-либо дополнительные условия при заключении сделки, например, проценты по займу, это придется сделать в обязательном порядке.

Какие требования к структуре документа

Российское законодательство оставило займодавцу и заемщику возможность фактически полностью согласовывать как структуру, так и содержание расписки о возврате долга.

Однако нужно при ее подготовке обязательно придерживаться общих норм и правил по составлению различных финансовых и других подобных документов.

Специалисты рекомендуют при подготовке собственной расписки о возврате долга, придерживаться структуры документа, приведенной в следующей таблице.

| Шапка | Основная часть | Заключительная часть |

| Название документа, место (город) и дата составления | Данные займодавца, заемщика, информация о полученной сумме долга, процентов, дополнительные условия и т.п. | Подпись займодавца с расшифровкой, данные свидетелей и их подписи (при наличии) |

Видео: как правильно составить документ

Денежных средств с процентами

Займы можно разделить на беспроцентные и процентные. Причем по умолчанию любой денежный заем считается процентным при сумме более 50 МРОТ, даже если его выдало и получило физическое лицо.

Лучше всего изначально оговаривать все условия относительно процентов по ссуде между сторонами и указывать эту информацию в первоначальном соглашении о займе (расписке). Это позволит избежать множества неприятных моментов в дальнейшем.

Если изначально по договору займа предусмотрены проценты, то при его возврате в расписке должна быть отдельно прописана сумма полученных займодавцем процентов и отдельно сумма основного долга.

Особенно этот момент важен, если ссуда погашается только частично.

Правильное составление расписки о возврате долга не менее важно, чем подготовка документов, подтверждающих получение займа.

Уделить этому моменту надо немного внимания и совсем не обязательно пользоваться помощью юристов.

Но если этого не сделать для участников сделки последствия могут оказаться довольно неприятными.

yurday.ru